28 ноября 2025 года принят Федеральный закон № 425-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации, отдельные законодательные акты Российской Федерации». Закон вступает в силу с момента публикации, изменения начинают действовать с установленных для них дат, в основном с 1 января 2026 года. Изменения затрагивают все виды малого бизнеса — повышается ставка НДС, сокращаются лимиты доходов бизнеса на УСН (упрощенной системы налогообложения) для работы без НДС, уменьшается порог выручки для применения ПСН (патента). В статье расскажем о ключевых изменениях и как малому бизнесу к ним подготовиться.

- Повышение основной ставки и уменьшение порога НДС для УСН

- Уменьшение дохода для применения патента

- Итоги и чек-лист по подготовке к изменения для УСН

Повышение основной ставки и уменьшение порога НДС для УСН

Большинство важных изменений для малого бизнеса связаны с НДС — налогом на добавленную стоимость. НДС представляет собой косвенный налог с надбавки к цене. Это значит, что компании и ИП не платят его напрямую с доходов, как, например, налог на прибыль, а включают в стоимость товаров или услуг. По сути, НДС оплачивает покупатель, а предприниматели получают, собирают и перечисляют его в бюджет. Например, когда вы покупаете в этом году книгу за 1200 руб., то цена магазина составляет 1000 руб., эта сумма остается у него, а 200 руб. (20%) составляет НДС, ее оплачивают в бюджет и отчитываются за нее перед налоговой. Налог на добавленную стоимость имеет основные ставки — 20%, 10%, 0%, и льготные — 5% и 7% для работающих на упрощенке.Повышение основной ставки НДС

Основная ставка НДС повышается на два пункта — с 20% до 22%. Другие ставки остаются без изменений.

- 0% — в некоторых ситуациях, например, при экспорте;

- 10% — на отдельные товары, например, лекарства, медицинская продукция, продукты питания и другие;

- 5% и 7% — льготные ставки для плательщиков на УСН без права принимать к вычету «входящий» НДС.

Как подготовиться к увеличенной ставке НДС 22%

Если вы применяете основную ставку НДС, то пересмотрите цены с НДС и пересчитайте свою финансовую модель. Ведь если цена не изменится, то вам придется платить в бюджет увеличенный налог, а значит ваша выручка может сократиться.

На время перехода с одной ставки на другую налоговая служба ранее рекомендовала плательщикам следующий подход. Если вы выставили счет и получили аванс с НДС в 2025 году, а в 2026 году вам перечислили полную оплату с учетом повышения налога, то необходимо выставить корректировочный счет-фактуру к полученному авансу. Если выставили счет и получили оплату в 2025 году, а закрыли сделку накладной или актом в 2026 году в решении «1С:Управление нашей фирмой» уже есть возможность выставить корректировочную счет-фактуру.

В актуальных версиях решений «1С:РМК», «1С:Розница» и «1С:УНФ» уже поддержана новая ставка налога на добавленную стоимость 22%.

Снижение лимита дохода до 10 млн руб. для освобождения работающих на УСН от НДС

С 01.01.2025 организации и предприниматели на УСН стали плательщиками НДС. Исключение — упрощенцы, доход которых за 2024 год не превысил 60 млн руб. Согласно принятому закону от 28.11.2025 № 425-ФЗ лимит доходов за прошлый год, позволяющий упрощенцам не платить НДС, поэтапно снижается до 10 млн руб. Так, по новым правилам освобождение от НДС действует:

- в 2026 году — если доход за 2025 год не превысил 20 млн руб.;

- в 2027 году — если доход за 2026 год не превысил 15 млн руб.;

- в 2028 году и далее — если доход за 2027 год и последующие годы не превысил 10 млн руб.

Обратите внимание, что если в 2025 году ваш бизнес уже заработал больше 20 млн руб., то нужно выбрать ставку НДС на 2026 год:

- льготные ставки без права вычета налога: 5% (при доходе от 20 млн до 250 млн руб.*) или 7% (при доходе от 250 млн до 450 млн руб.*)

- общие ставки с правом вычета: 0% в некоторых случаях, например, при экспорте товаров, 10% при продаже льготных товаров, например, медикаментов и продуктов питания, 22% — основная ставка.

Ставка НДС для компаний на УСН в зависимости от годового дохода

| Годовой доход за 2025 год, руб. | Ставка 5% без права вычета входящего НДС | Ставка 7% без права вычета входящего НДС | Ставка 22% с правом вычета входящего НДС |

| До 20 млн |

—

|

—

|

—

|

| От 20 млн — до 250 млн |

+ |

+ |

|

| От 250 млн до 450 млн* |

+ |

+ |

|

| Выше 450 млн* — утрата права на УСН, переход на ОСНО |

+ |

* Важно помнить, что лимиты в 250 млн руб. и 450 млн руб. ежегодно индексируются на коэффициент-дефлятор. В 2026 году его размер составляет 1,090. Поэтому лимиты доходов на этот же период будут 272,5 млн руб. и 490,5 млн руб. Суммы с учетом коэффициента-дефлятора уже есть в решении «1С:УНФ» и проверяются при расчете налога.

Переход на уплату НДС для малого бизнеса — это не только изменения в налогах, но и новые требования к учету и отчетности. Для тех, кто начнет платить НДС, необходимо будет:

- выставлять покупателям счета-фактуры, иначе предусмотрен штраф — 10 000 или 30 000 руб.,

- вести книги покупок и продаж для для учета начисленного НДС (входящий НДС) и заявлению вычетов (исходящий НДС),

- сдавать декларацию по НДС в электронном виде по утвержденному формату,

- оплачивать НДС.

Сроки начала учета НДС в 2026 году для ИП и организаций на УСН

Необходимость уплаты НДС организациями и ИП на УСН определяется величиной дохода. Если доход бизнеса за 2025 год больше 20 млн руб., платить НДС нужно с 1 января 2026 года. При доходе за 2025 год меньше 20 млн руб. — с 1 января 2026 года налог платить не придется, пока оборот не превысит лимит. Как только доход в 2026 году достигнет 20 млн руб, то с первого числа следующего месяца наступает обязанность по уплате налогов. Если вы только открыли организацию или ИП в 2026 году, то освобождаетесь от налога до порога в 20 млн руб. Не забудьте, что при использовании несколько режимов налогообложения, например УСН и патент, доходы складываются, и общая сумма не должна превысить лимит.

Расчет дохода за 2025 год, чтобы сравнить с лимитом в 10 млн руб.

Доходы рассчитываются кассовым методом, т. е. по поступлению денежных средств. Для бизнеса это значит, что включается все поступившие в 2025 году авансы, даже если отгрузка в 2026 году. Если есть дополнительно патент, то добавьте полученные суммы и по этой деятельности. Из суммы можно вычесть курсовые разницы и субсидии при безвозмездной передаче имущества в государственную или муниципальную собственность.

Сроки отчетности по НДС и уплаты налога в бюджет

Обратите внимание, что если вы ведете учет НДС, то необходимо будет сдавать отчет. Декларация по НДС сдается ежеквартально — до 25-го числа месяца, следующего за кварталом. Например, за 1 квартал 2026 года декларацию нужно подать до 27 апреля, поскольку 25 число приходится на выходной день. Подается декларация только в электронном виде. Для этого необходимо получить электронную подпись. Если подключить электронную подпись к «1С:УНФ», то тогда можно сдавать декларацию, не выходя из программы.

После сдачи декларации НДС налог уплачивается тремя равными частями в течение квартала — не позднее 28-го числа каждого месяца. Например, если вы сдали декларацию за 1 квартал 2026 года на сумму НДС 30 000 руб. Делим сумму на три равные части (остаток при возникновении учитывается в последнем месяце). Первый платеж 10 000 руб. нужно сделать не позже 28 апреля, второй — до 28 мая, третий — до 26 июня (т.к. 28 июня — выходной день). Для упрощенцев, которые впервые в 2026 году начнут платить НДС, предусмотрено освобождение от ответственности за несдачу первой декларации по НДС.

Как подготовиться к снижению лимита дохода для освобождения НДС

В первую очередь посчитайте свой доход за 2025 год. Если приблизились к лимиту в 20 млн рублей или уже превысили, следует подготовиться к уплате НДС.

Далее проведите аудит договоров с поставщиками: суммы сделок, условия по НДС. Уточните, на какой системе и с каким НДС работают ключевые контрагенты. На основании этой информации можно принять решение о выборе ставки НДС. Например, если ваши поставщики работают с НДС по основной ставке 20% (22% в 2026 г.), значит вы можете принять к вычету входящий НДС и может быть выгодно использовать основную ставку. Если ваши поставщики работают в основном без НДС, то необходимо посчитать, т.к. возможно выгоднее работать с НДС по льготной ставке 5% и 7% от оборота без возможности вычета входящего НДС.

Подготовьте клиентов к тому, что вы переходите на работу с НДС. Добавьте в договоры информацию о том, как изменится цена при появлении НДС, подпишите дополнительные соглашения. Обновите прайс-листы на 2026 год. Актуализируйте сроки действия цен в коммерческих предложениях. Проявите заботу о постоянных клиентах, заранее сообщите о предстоящих изменениях. Проверьте, что вы сможете выставлять своим клиентам счета-фактуры в 2026 году. В программах «1С:УНФ» и «1С:Розница» выставлять просто и удобно на основании первичных документов.

С 1 января 2026 года бизнес, впервые перешедший на НДС 5% (7%), может по собственному желанию перейти на общую ставку в 22% в течение первых четырех кварталов применения пониженных ставок. Если выбираете основную ставку НДС 22%, то вам доступен переход на льготную ставку в любой момент времени.

Кейс

Давайте рассмотрим простой пример.

Компания в месяц покупает товар на 2 440 000 руб. и продает его на сумму 3 000 000 руб. без учета НДС. При таком обороте уже в июле компания превысила доход в 20 млн руб. и теперь намерена посчитать, какую ставку НДС будет выгоднее применять в 2026 г.

Рассчитаем варианты применения основной ставки 22% для вариантов, если поставщики работают с НДС и без НДС, а также применение льготной ставки 5% т.к. доход до 250 млн руб.

| Показатели/Ставки НДС | НДС 22% (поставщики работают с НДС) | НДС 22% (поставщики работают без НДС) | Льготная ставка 5% |

| Выручка без НДС | 3 000 000 | 3 000 000 | 3 000 000 |

| Выручка с НДС, руб. | 3 660 000 | 3 660 000 | 3 150 000 |

| Исходящий НДС, руб. | 660 000 | 660 000 | 150 000 |

| Сумма закупки с НДС у поставщика, руб. | 2 440 000 | 2 440 000 | 2 440 000 |

| Входящий НДС, руб. | 440 000 | — | — |

| НДС к оплате, руб. | 220 000 (660 000 — 440 000) | 660 000 | 150 000 |

В кейсе при существующих оборотах выгоднее применение льготной ставки. Но здесь нужно быть внимательным к сумме выручки, т.к. мы приближаемся по оборотам уже к ставке 7%. Также обратите внимание, что любые дополнительные закупки у поставщиков товаров, работ или услуг, которые работают с НДС, принесут нам дополнительную сумму исходящего НДС, а значит, уменьшат наш платеж. Например, услуги связи, интернета, клининг. Если поставщики услуг работают с НДС, то вы можете вычесть его из суммы к оплате.

Вывод. Если превысили лимит в 20 млн руб., то посчитайте все сценарии, проверьте поставщиков и договоры, выберите наиболее выгодный для бизнеса вариант ставки.

Что делать пользователям «1С:УНФ», когда у бизнеса появляется обязанность вести учет и отчетность по НДС

В «1С:УНФ» уже поддержана новая ставка НДС 22%, которая начнет действовать в 2026 году. В программе есть возможность автоматического создания счетов-фактур, формирования книги покупок и книги продаж. На основании первичных документов есть возможность сформировать и заполнить декларацию по НДС. Программа напомнит о сроках сдачи отчетности и вы сможете сдать декларацию, не покидая «1С:УНФ».

Если вы ранее не работали с НДС, то в «1С:УНФ» сможете начать, здесь уже все готово для учета и сдачи отчетности. Можно формировать и обмениваться с контрагентами по ЭДО всеми документами по отгрузке и закупке. Для тех, кто уже работает с НДС, продолжаем вести учет и заполняем декларацию по уже существующим правилам.

Уменьшение дохода для применения патента и сокращение видов деятельности

Снижение лимита дохода для применения патента до 10 миллионов рублей

Сейчас И П имеют право применять патент, пока его доход с начала года не превысит 60 миллионов рублей. Согласно принятому закону с 2026 года максимально возможная сумма доходов на ПСН поэтапно снижается. По новым правилам предприниматель не вправе в 2026 году работать на ПСН:

- в 2026 году — если его доход по всем видам деятельности на ПСН за 2025 год или в течение 2026 года превысил 20 млн руб.;

- в 2027 году — если доход за 2026 год не превысил 15 млн руб.;

- в 2028 году (и в последующих годах) — если доход за 2027 год (и за последующие годы) не превысил 10 млн руб.

Что делать при утрате права на ПСН с 01.01.2026 года

Если ваш доход выше 20 млн руб. или вы занимаетесь видами деятельности, которые утратили возможность работать на патенте, то рассматривайте вариант перехода на основную или упрощенную систему налогообложения.

Для перехода на УСН уведомите налоговый орган о переходе до 31 декабря 2025 года (с учетом переноса срока — не позднее 12.01.2026), иначе автоматически перейдете на общую систему налогообложения.

В ситуации, когда по прогнозам доход превысит 20 млн руб. не с начала года, можно оформлять патент на тот период, пока ограничение не будет достигнуто, например, на месяц, на три месяца, полгода. В этой ситуации также рекомендуем подать уведомление о переходе на УСН до 31.12.2025. Это позволит избежать дополнительной налоговой нагрузки, ведь при утрате права на ПСН плательщик считается перешедшим на общий режим.

Итоги и чек-лист

Предстоящая налоговая реформа 2026 года предполагает большие изменения для малого бизнеса особенно в росте налоговой нагрузки. Малому бизнесу придется вести учет и сдавать отчетность НДС.

Но сейчас есть время и возможность подготовиться, посчитать, какая система налогообложения и какие ставки НДС будут для бизнеса наиболее выгодны. Посчитайте финансовые модели для разных сценариев повышения цен. Автоматизируйте учет, отчетность и документооборот. В этом случае к началу 2026 года ваш бизнес будет готов к работе по новым правилам.

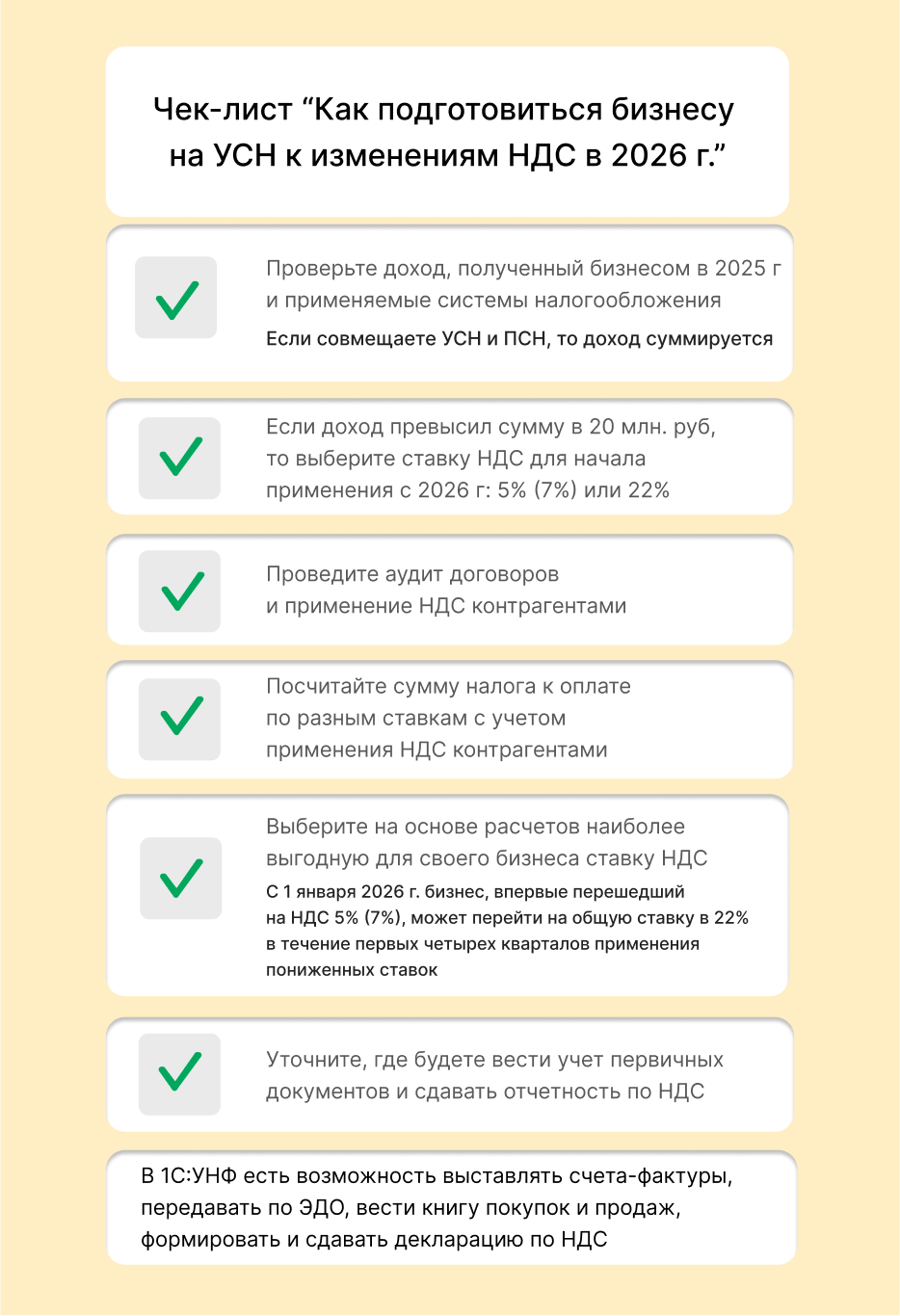

Подготовили для вас чек-лист для бизнеса на УСН по тому, что лучше сделать сейчас, чтобы быть готовым к работе по новым правилам в 2026 году.

- Посчитайте доход за 2025 год, проверьте систему налогообложения. Помните, что при совмещении УСН и ПСН доход суммируется.

- Если ваши доходы уже превысили 20 млн руб., то начинайте подбор наиболее выгодной ставки: НДС: 5%, 7%, 22%.

- Проведите аудит договоров с контрагентами, уточните, работают ли они с НДС.

- Посчитайте суммы предполагаемого налога на основе оборота бизнеса и разных ставок с учетом данных о контрагентах по работе с НДС.

- Выберите на основании расчета ставку НДС на 2026 год.

В решениях «1С:РМК», «1С:Розница» и «1С:УНФ» изменения уже реализованы в актуальных версиях.

Решение «1С:Управление нашей фирмой» поддерживает учет первичных документов, счетов-фактур, НДС с авансов, формирование записей в книге покупок и продаж, а также формирование и сдачу Декларации по НДС. Читайте, как компании, работающие в «1С:УНФ», переходили на учет НДС в 2025 году в статье.

Комментарии

Как ИП на УСН (доходы минус расходы), с 1 ноября 2025 года я начал операции, облагаемые НДС, и подал первую декларацию по ставке 5% за IV квартал 2025 в январе 2026.

По закону № 425-ФЗ, плательщик, впервые перешедший на пониженную ставку, может отказаться от неё в течение первых четырёх кварталов её применения.

Возник вопрос о моменте моего перехода. Обязанность платить НДС возникла с 01.01.2026, а первая декларация подана и налог уплачен уже в 2026 году.

Прошу разъяснить:

1. Считаюсь ли я впервые перешедшим на уплату НДС в 2026 году?

2. Если да, могу ли я, ссылаясь на подпункт «е», отказаться от ставки 5% и перейти на 22% с 01.01.2026? Поскольку IV квартал 2025 считается первым кварталом применения, у меня есть право сменить ставку в начале следующего периода.

Добрый день. ИП в 2025 году работал на патенте. Были закупки с НДС. С 2026 года выбрана ОСНО, ФНС уведомили. Вопрос: может ли ИП взять к зачёту ндс с покупок 2025 года?

Если доход менее 20 млн, ИП был и остается на УСН, нужно ли писать заявление?

А настройки по раздельному учету НДС в 1С УНФ будут? Будет ли возможность вести раздельный учет в УНФ?

У нас магазин розничной торговли, если работать будем с ндс 22% то как выставлять счет фактуры покупателям - у нас это физлица, как отражается в книге продаж, какой документ оформляется на каждого покупателя?

И у меня.

Я сама не могу понять

Добрый день. Подскажите пожалуйста, что подразумевается под словом "доход", это валовая выручка, или расход учитывается? Допустим выручка 200000 рублей, затраты (покупка товара) 170000, мой доход 30000, как расчитывается доход?

какой доход считать при применении ПСН в 2025 году-вмененный или фактически полученный?

отличная статься. Спасибо большое!

понятно что будет огромная армия безработных и закрытые магазины никто не будет платить такой налог с чего его платить то когда и сейчас мы не укладываемся в патент

пройдите по магазинам и посмотрите на покупателей они бедные итак ничего не покупают в нашем маленьком городке все в таких кредитах а зарплаты мизер 20 000 выручек нет а если еще внедряют ндс и усн все вместе огромная смма это во сколько раз еадо поднять цену сделать так что бы еще кто то пришел за покупкой и отдать ычю прибыль в налог

Ну в почему вы не пишите вариант ЗАКРЫТЬСЯ ведь асе выберут его где это видано налоги повышаються в 60 раз для патентников и кто их будет платить когда мы сейчас не выживаем при патенте

Классно! статья написана 17 октября, а уже написали, что "Государственная дума ПРИНЯЛА его в первом чтении 22 октября 2025 года." Остальное читать уже с сомнением... хотя бы реально писали....

мы и так уже дорабатываем в селе 3 супермаркета 4собираются открыть,какая там отчетность если сама работаю и продавцом и принимаю товар и заявки и печку топлю сама

Спасибо. Очень доступно и понятно.

Спасибо большое нашему государству за заботу и помощь малому бизнесу ! Пойду на биржу

Какие здесь могут быть комментарии, одни точки..... Представьте, сколько малых розничников закроются( опять же бюджет похудеет) , ошибки первичные ( естессстно штрафы ) , мы только открылись , начинаем обороты и , как всегда , наша дума подножку подставит. Урежут пусть свои зарплаты, правильно, в городах ( Москва) там свое отдельное государство, а что нам делать , в глубинке, где и связи путней даже нет

Не доходы, а оборот . От дохода это налог около 30%

Какой налоговый режим оптимален при розничной торговле табачными изделиями с фиксированной МРЦ и наценкой 6-7 %

ИП(розничная торговля) работает в 2025 г на ПСН, доход налоговая расчитывает исходя из площади магазина, для определения выручки за 2025г, какую сумму дохода брать фактическую или указанную в патенте?