В 1С:УНФ индивидуальному предпринимателю можно самостоятельно без дополнительных затрат и бухгалтера формировать и сдавать отчетность. Такая возможность доступна, если работаете на патенте или упрощенной системе налогообложения с объектом налогообложения: Доходы, Доходы - Расходы. А также, если совмещаете патент и упрощенную систему налогообложения.

Расскажем о плюсах и минусах формирования отчетности в 1С:УНФ для индивидуальных предпринимателей на упрощенной системе налогообложения и патенте. Разберем особенности на реальных примерах. Рассмотрим сценарии, когда понадобится бухгалтер и дополнительные инструменты для расчета налогов.

- Об авторе

- Особенности применения различных систем налогообложения в 1С:УНФ

- Патент Кейс. Розничная торговля на патенте

- УСН «Доходы»

- УСН «Доходы — Расходы» Кейс. Расходы на услуги

- Варианты формирования отчетности для ООО и при сложных расчетах налогов

- Итоги

Кейс. Расходы на материалы

Кейс. Расходы на товары

Кейс. Расходы на заработную плату

Кейс. Расходы на основные средства

Меня зовут Мордвин Сергей, компания «Простые решения».

Меня зовут Мордвин Сергей, компания «Простые решения».Автоматизирую компании на 1С:УНФ с 2012 года. За это время разобрался настолько, что принимаю экзамен специалистов-консультантов партнерских фирм 1С.

Имею бухгалтерский опыт и сейчас один из руководителей своей компании.

Эффективно сочетаю опыт руководителя/собственника + бухгалтера + специалиста по 1С:УНФ.

Расскажу о возможностях 1С:УНФ для регламентированной отчетности на разных системах налогообложения максимально. Надеюсь, что бухгалтера поймут и простят некоторые допущения и упрощения для результата.

Особенности применения различных систем налогообложения в 1С:УНФ

1С:УНФ сейчас позволяет формировать и сдавать отчетность для индивидуальных предпринимателей (ИП) работающих на упрощенной системе налогообложения (УСН) и патенте (ПСН). Можно совмещать системы налогообложения УСН+ПСН.

В статье рассмотрим три системы налогообложения:

Патент, УСН с объектом налогообложения «Доходы», УСН с объектом налогообложения «Доходы — Расходы».

Патент

Патентная система налогообложения — наиболее простой вариант для организации учета для формирования отчетности.

Преимущества патента:

(+) ПСН почти как ЕНВД Оплата за патент фиксированная, не нужно рассчитывать.

(+) Бухгалтер не нужен, только не забыть оплатить.

(+) Простая книга доходов.

(-) Недостатков нет.

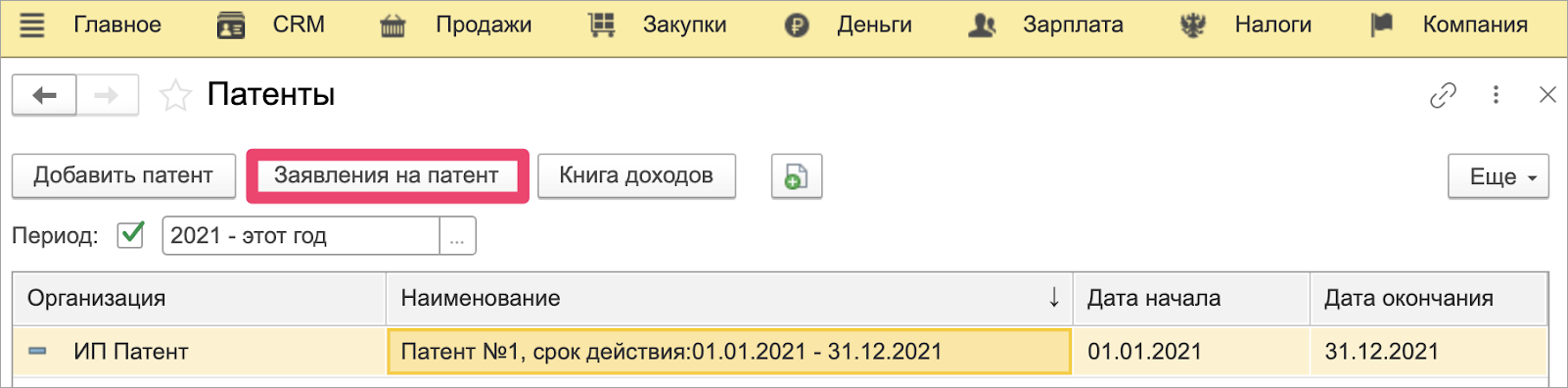

✔ Подготовит заявление на патент

Подать заявление на патент можно удобно и быстро из 1С:УНФ и автоматически отправить через сервис 1С-Отчетность.

✔ Напомнит оплатить патентСамое важное в применение патента — не забыть оплатить. Иначе автоматически переходите на основную систему налогообложения и обязаны пересчитать все налоги с начала года.

В моей практике есть случай, когда не оплатили своевременно стоимость патента. В результате пришлось заплатить 300 тыс. руб. лишних налогов и перестать пользоваться ИП на год.

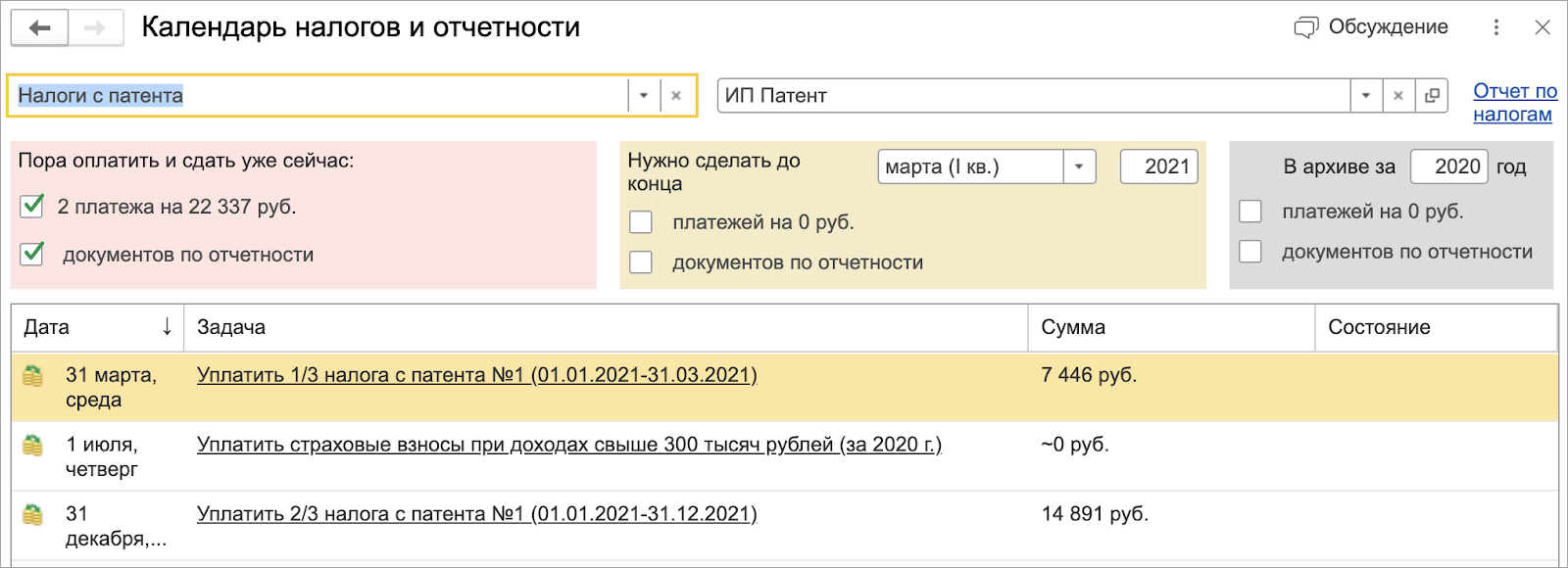

Напоминания о налогах можно увидеть в разделе: Налоги-Платежи за патент. В разделе находятся все задачи по платежам и отчетности.

Программа напоминает о возможности оплатить частями и подсказывает даты.

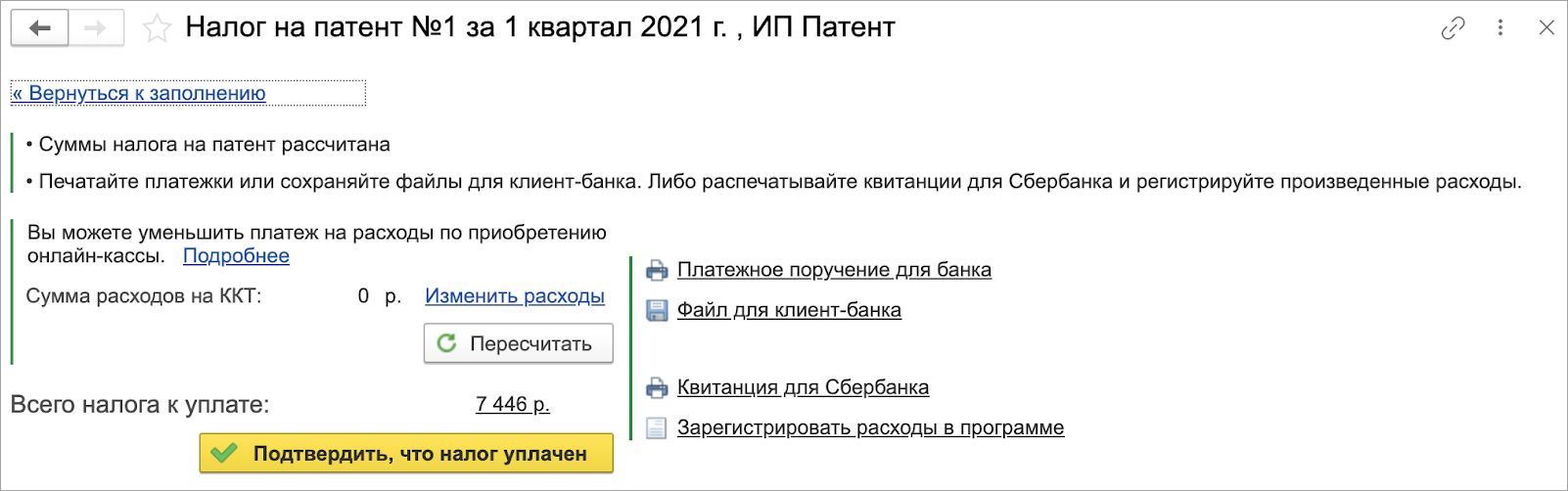

✔ Не забудьте указать расходы на онлайн-кассу, чтобы дополнительно снизить сумму оплаты за патент.

✔ Стоимость патента можно уменьшить на величину уплаченных страховых взносов. Но сначала оплатите полную сумму и контролируйте информацию о возврате. По мере появления возможности возврата 1С:УНФ напомнит об этом.

Применение патентной системы налогообложения не предполагает сдачу обязательной отчетности. Но необходимо вести книгу учета доходов по патенту. Этот журнал позволит подтвердить, что вы не превысили предельную величину дохода и можете далее применять патент в своей деятельности.

Книга учета доходов формируется в 1С:УНФ автоматически.

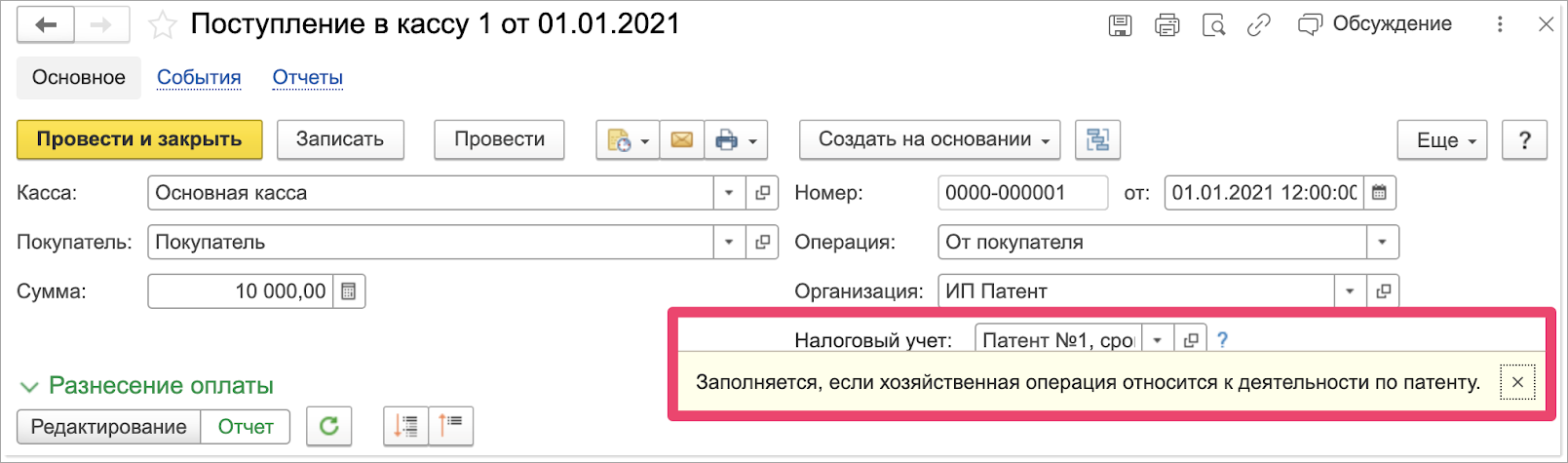

Основное правило — корректно указывайте патент в документах поступлений денег.

Номер патента найдете в шапке документов поступлений денежных средств.

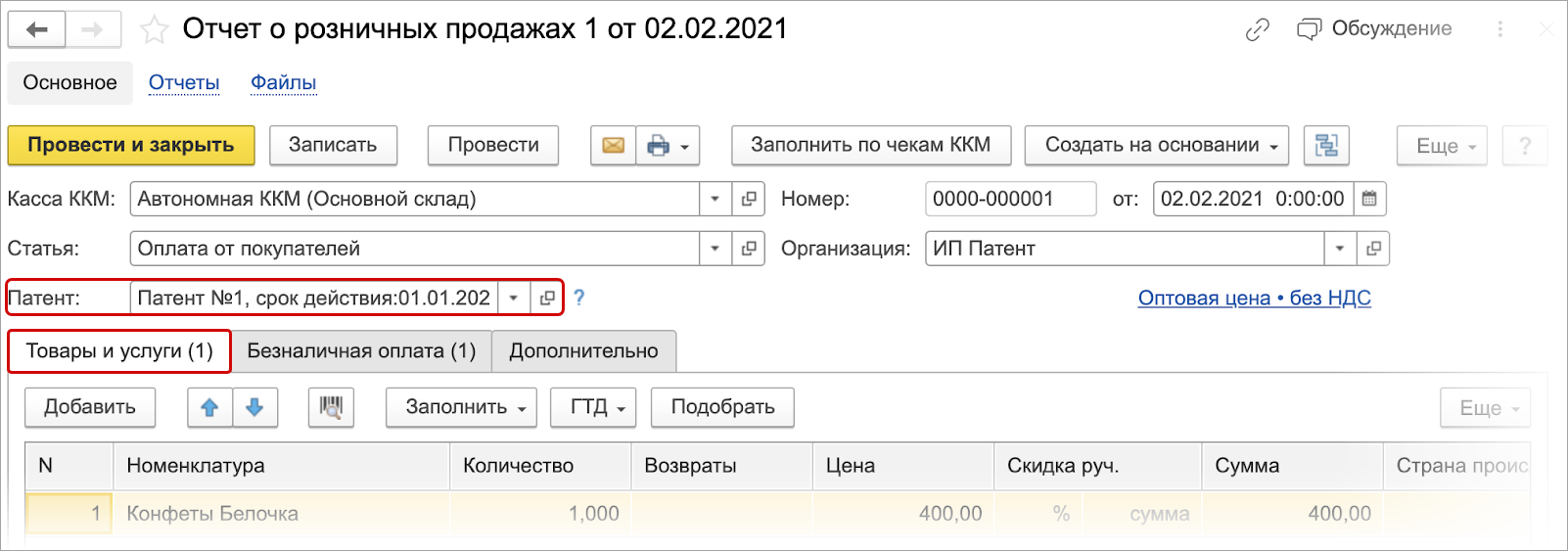

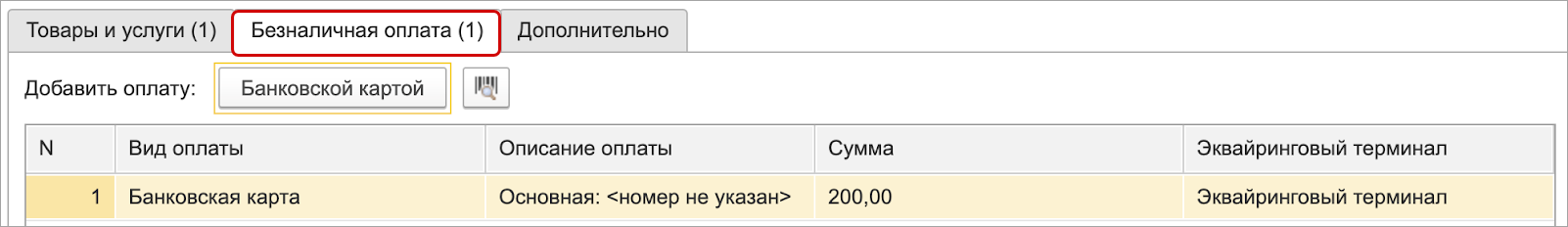

Продали товары за наличные на 400 руб. и 200 руб. получили оплатой картой через эквайринг.

Обратите внимание, что патент указывается в самом отчете о розничных продажах.

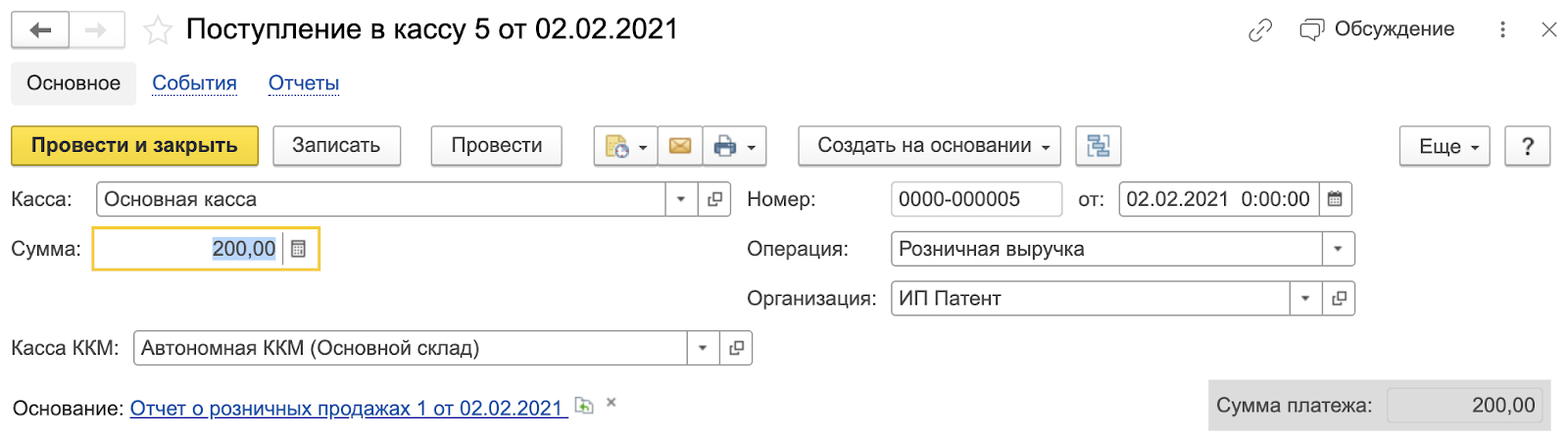

В конце смены осуществили выемку наличных денежных средств и передали в основную кассу.

Подробнее о выемке наличных денежных средств, а также внесению, открытию и закрытию кассовой смены можно прочитать в "Ответы на вопросы по 1С:УНФ" на сайте ИТС.

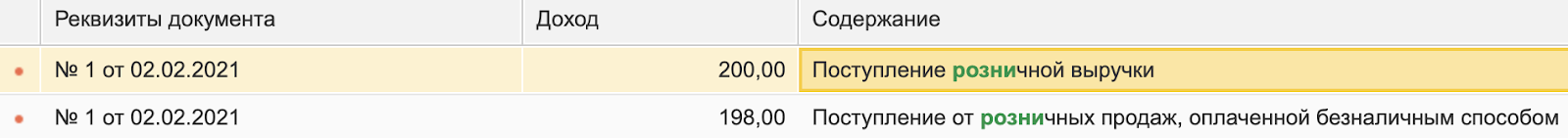

В книге доходов видим все поступления денежных средств с учетом комиссии банка-эквайера.

УСН «Доходы»

УСН «Доходы» — вторая по сложности система налогообложения.

Предполагает простой расчет процента со всех поступивших денежных средств.

Преимущества УСН «Доходы»:

(+) Считать легко(+) Следить за первичными документами не нужно

(+) Бухгалтер не нужен

(+) Простая книга доходов

(+) Величину налога можно снизить на сумму страховых взносов

Особенности:

(-) Эффективна не для всех бизнесов. Например, для большинства торговых компаний невыгодна.Давайте разберемся, чем поможет 1С:УНФ индивидуальному предпринимателю на УСН «Доходы».

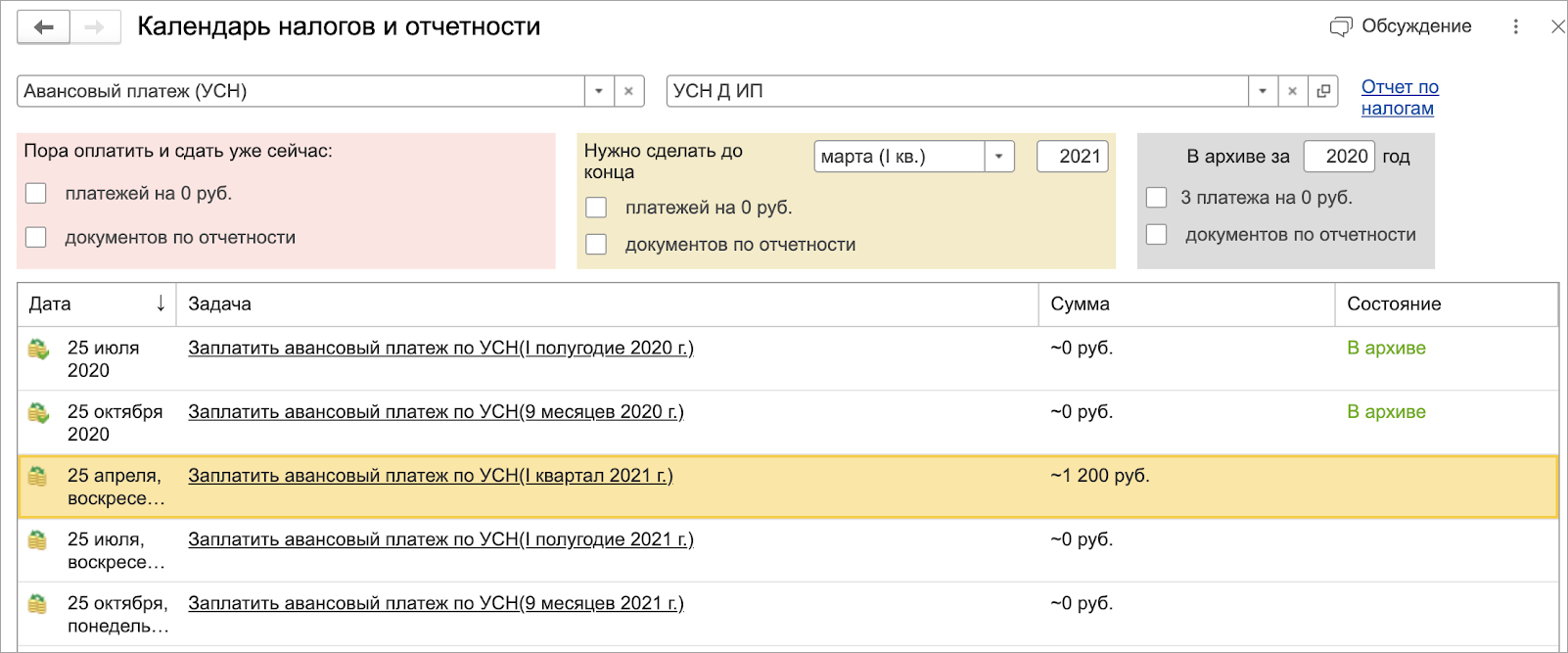

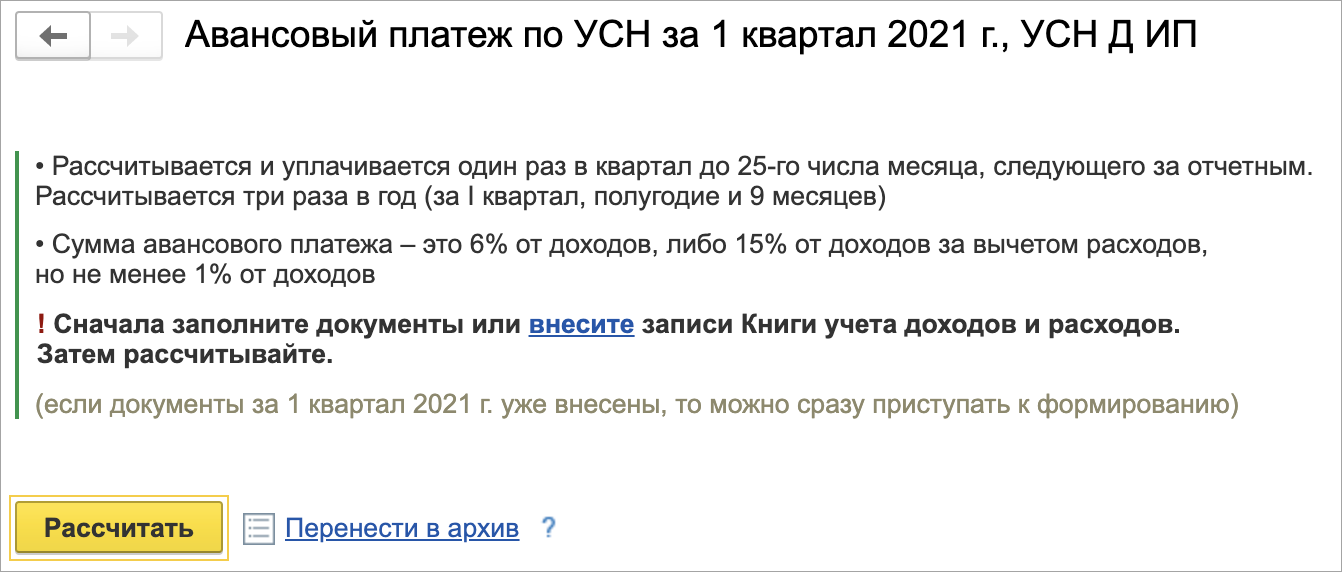

✔ Напомнит об ежеквартальных авансовых платежах

Календарь налогов и отчетности напомнит вам о всех датах уплаты налога.

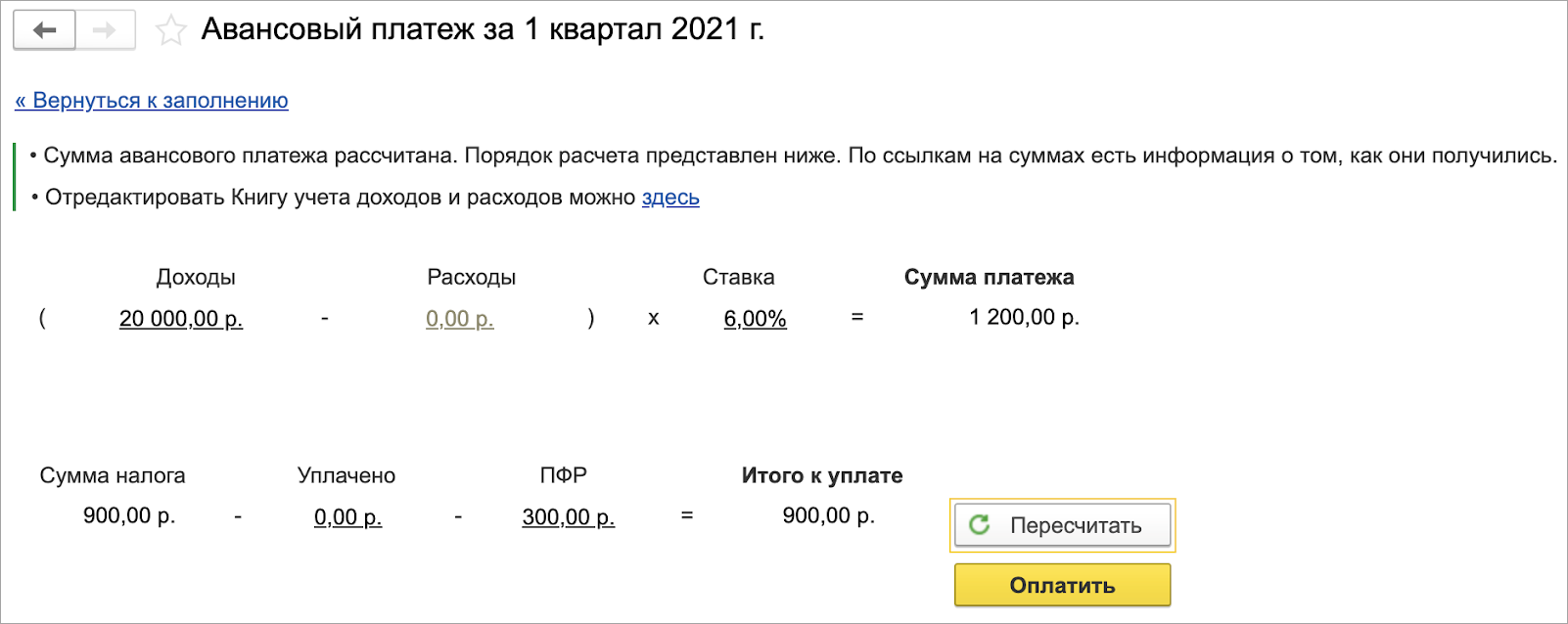

✔ Поможет рассчитать сумму для оплаты

✔ Поможет уменьшить величину налога

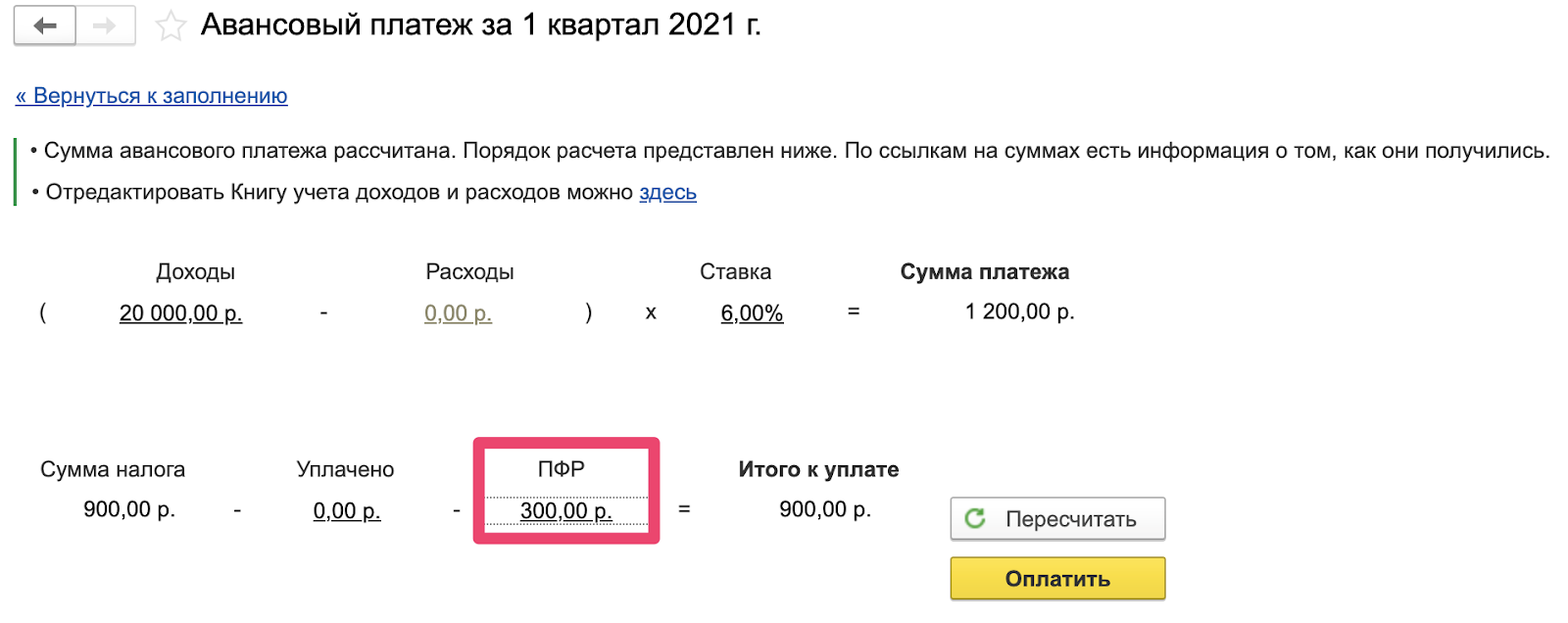

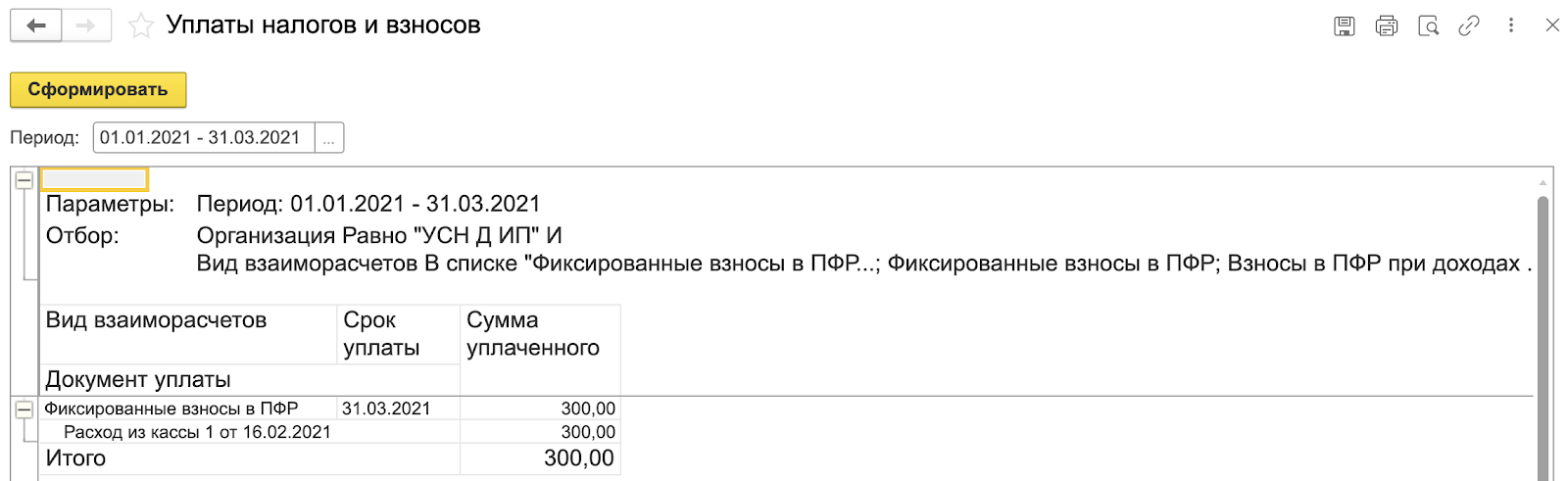

ИП на УСН «Доходы» может уменьшить величину налога на сумму уплаченных страховых взносов.

Но не более чем на 50% при наличии сотрудников.

1С:УНФ напомнит об этом.

Можно получить расшифровку уплаченных сумм.✔ Заполнит книгу доходов

Книгу доходов и расходов сдавать в налоговую не нужно, но есть обязанность ее заполнять. Обязательна при проведении проверки.

В 1С:УНФ книга доходов и расходов заполняется автоматически.

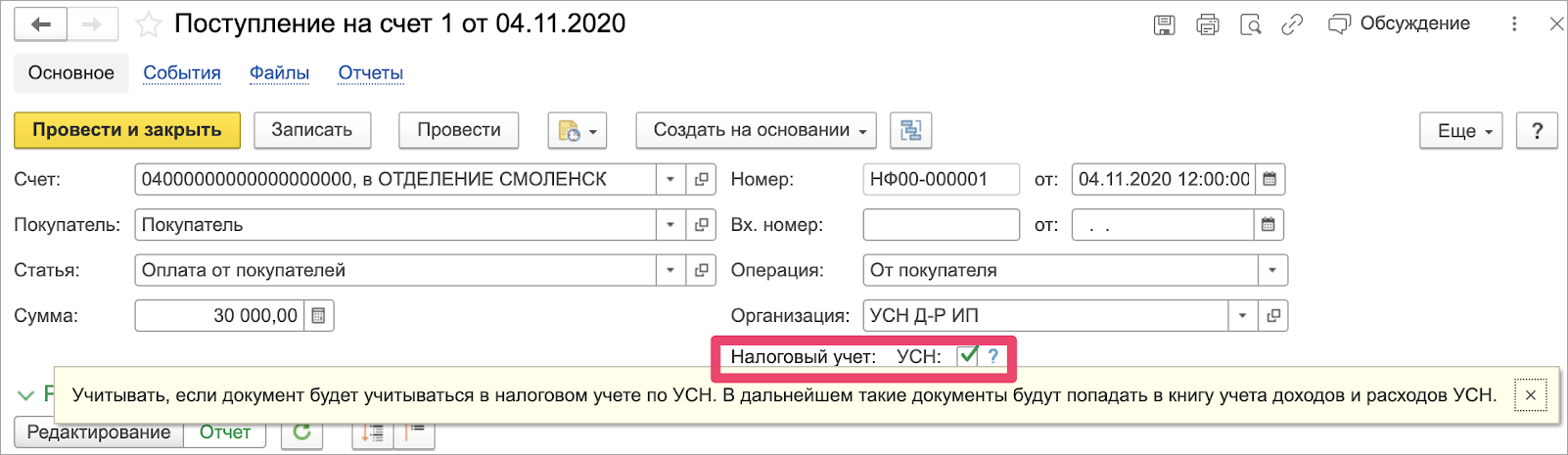

Чтобы суммы документов поступлений автоматически появились в книге учета доходов и расходов, не забудьте поставить флажок — признак налогового учета.

По умолчанию флажок поставлен во всех документах. Если по каким-то причинам сумму не нужно включать в налогооблагаемую базу, просто уберите флажок. Тогда эта сумма поступлений не появится в книге доходов и расходов.✔ Заполнит декларацию

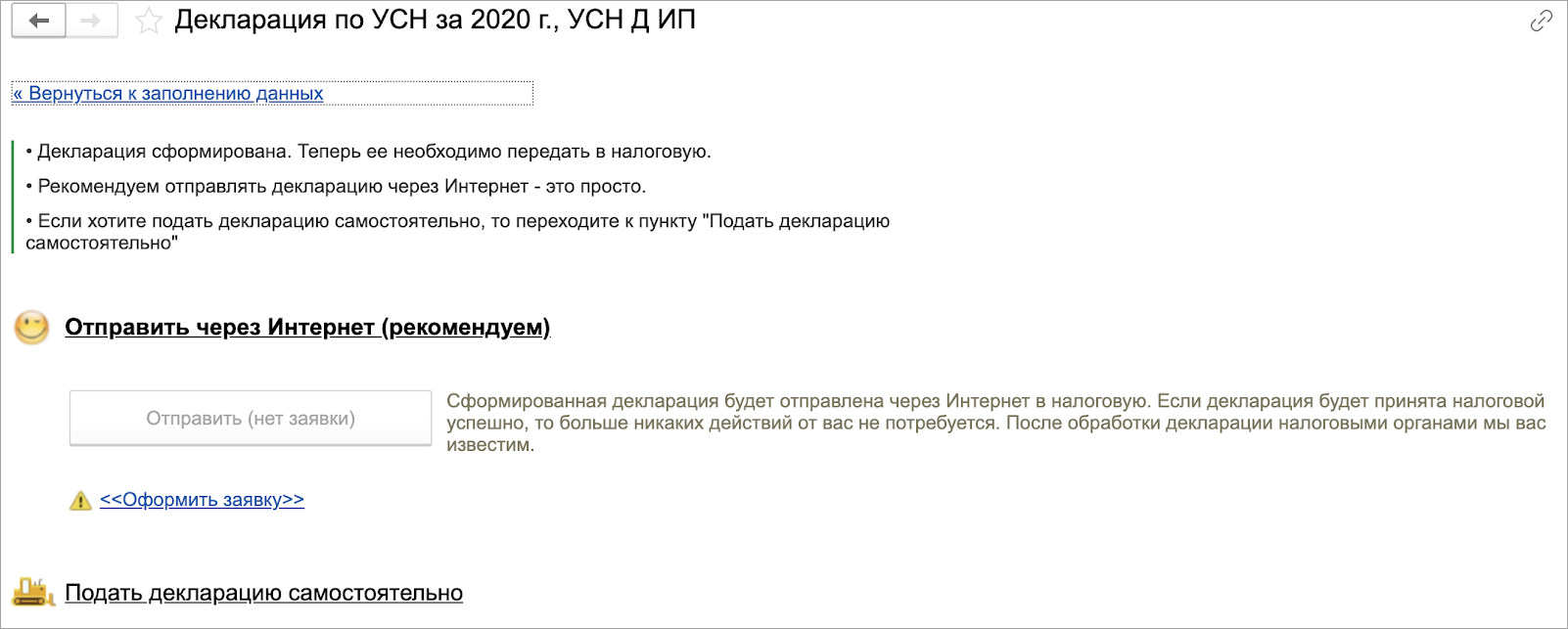

Декларацию можно отправить через сервис 1С-Отчетность, сохранить в файл или распечатать для сдачи в бумажном виде.

УСН «Доходы-Расходы»

Более сложная для учета и расчета налога система налогообложения — УСН с объектом налогообложения «Доходы-Расходы».

Преимущества УСН «Д-Р»:

(+) Эффективна, если в бизнесе расходы составляют более 65% доходов.

При небольших оборотах этот сложный налог можно рассчитать самостоятельно.

Особенности:

Для правильного расчета величины налога необходимо вести дополнительные книги-регистры, контролировать каждый вид расходов отдельно. По моему мнению, УСН «Д-Р» более сложен для ведения учета, чем общая система налогообложения с НДС.

(-) Нужен бухгалтер и бухгалтерская программа

От себя рекомендую предпринимателям на УСН «Д-Р» не вести учет самостоятельно, а направить эти усилия в бизнес. При больших оборотах бизнеса для расчета налога эффективно использовать связку программ 1С:УНФ + 1С:Бухгалтерия.

(-) Нужно правильно работать в программе

Наличие программы 1С:Бухгалтерия и бухгалтера не гарантирует правильный расчет налога.

Важно поставить задачу бухгалтеру разобраться в правилах учета в программе и только тогда будет получен эффект в виде оптимальной величины налога.

(-) Внимание налоговой увеличивается

Если вы работаете на УСН «Д-Р», то необходимо контролировать все первичные документы как по доходам, так и по расходам. Расходами признаются не все понесенные затраты, а только из утвержденного закрытого перечня. Поэтому все первичные подтверждающие документы должны быть в порядке и готовы к проверке.

(-) Оплата минимального налога

Даже убыток на УСН «Д-Р» не освобождает от уплаты налога. В этом случае налог составит 1% от суммы полученных доходов.

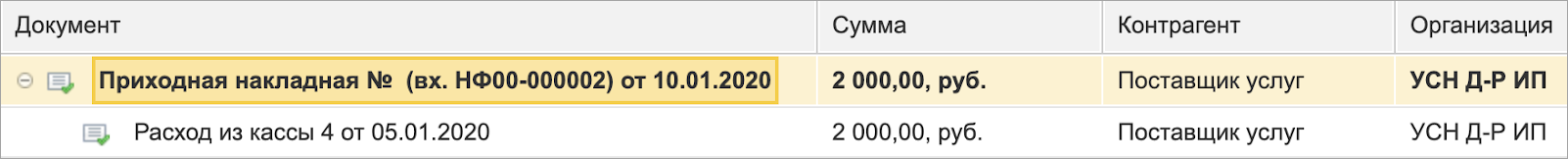

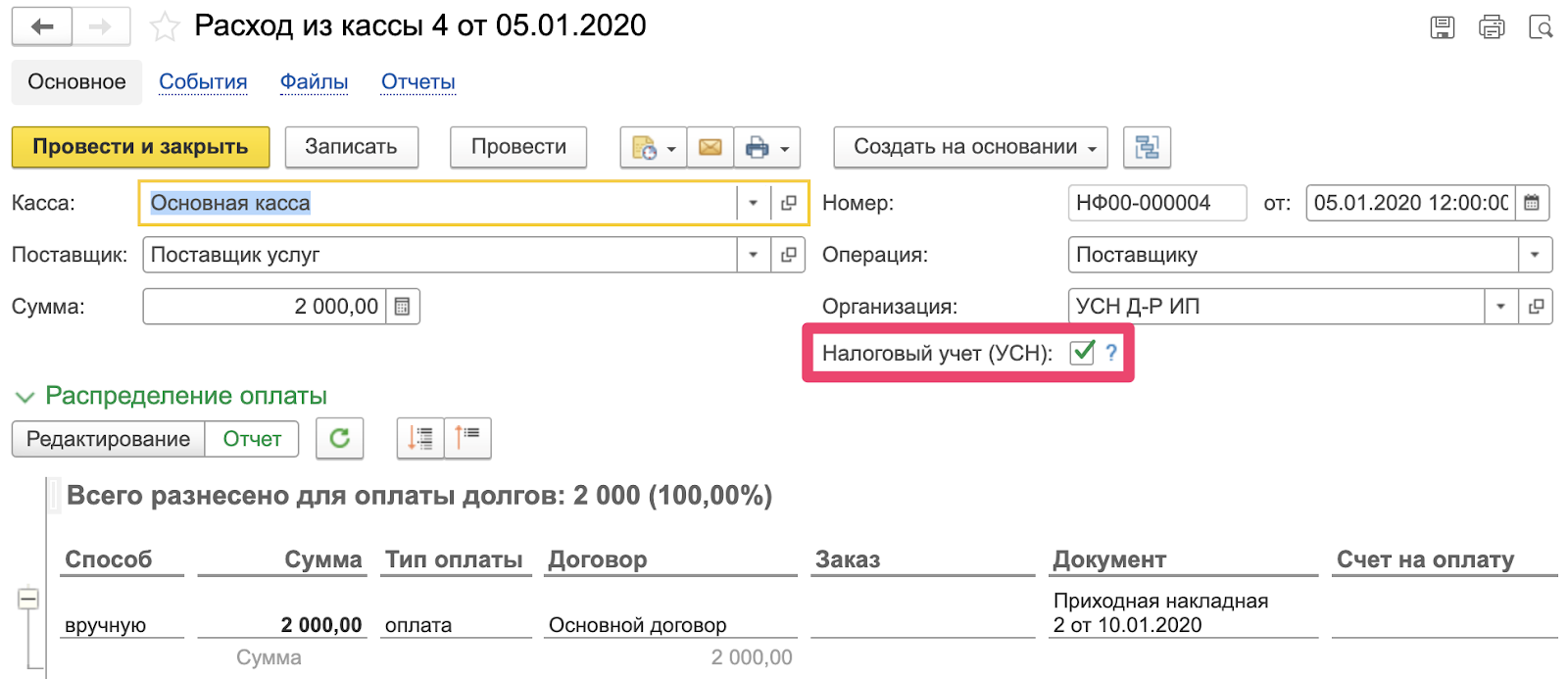

Пример 1. Покупаем услуги на 2000 руб. Расход признаем по факту последнего из событий — оплате по кассе от 05.01.2020.

Т.к. этот расход мы хотим принять к налоговому учету, то в документе оплаты установим флажок УСН.

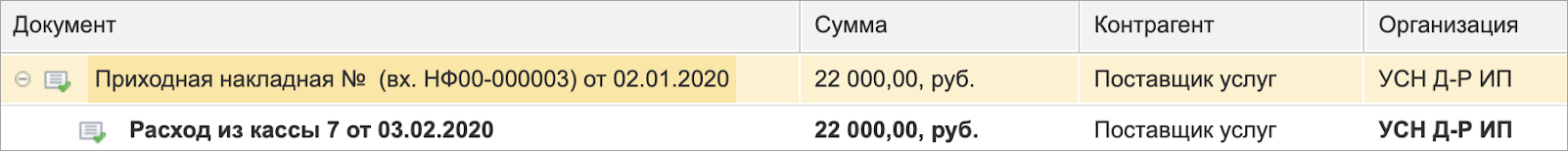

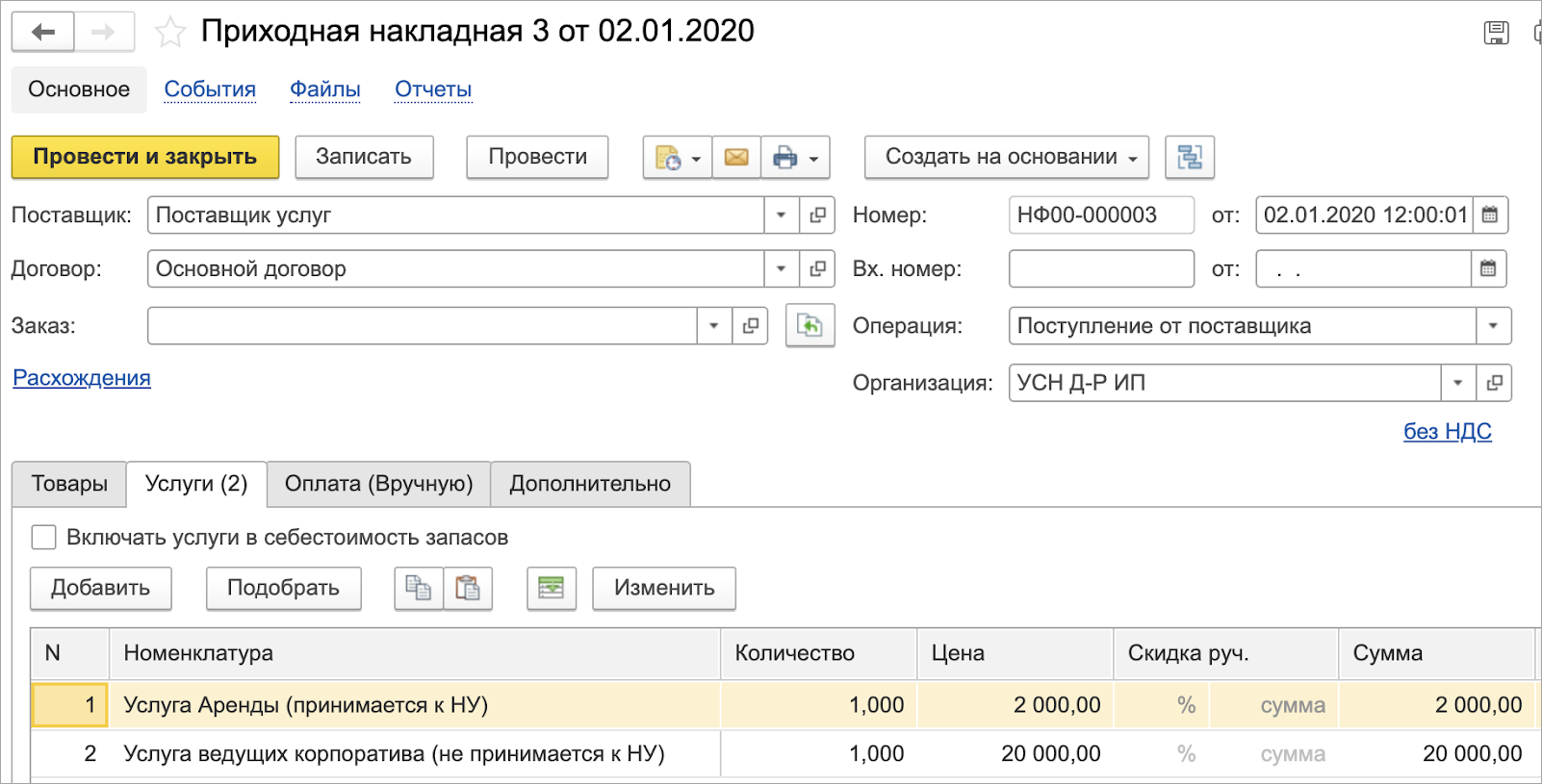

Пример 2. Нам оказали услуги на 22 000 руб., которые оплатили 03.02.2020.

Проанализируем приходную накладную.

Видим две оказанных нам услуги. Услуги аренды можно признать расходами на УСН. А услуги ведущих корпоратива принять к учету не можем.

Чтобы корректно отразить такую ситуацию в КУДиР необходимо сделать 2 документа оплаты. В одном документе поставить флажок УСН, а в другом — нет.

Выводы:

✔ Оплаченные расходы автоматически включаются в КУДиР.

✔ Если в одном первичном документе несколько услуг, часть которых не принимается к расчету налогов, оформляем несколько документов оплаты.

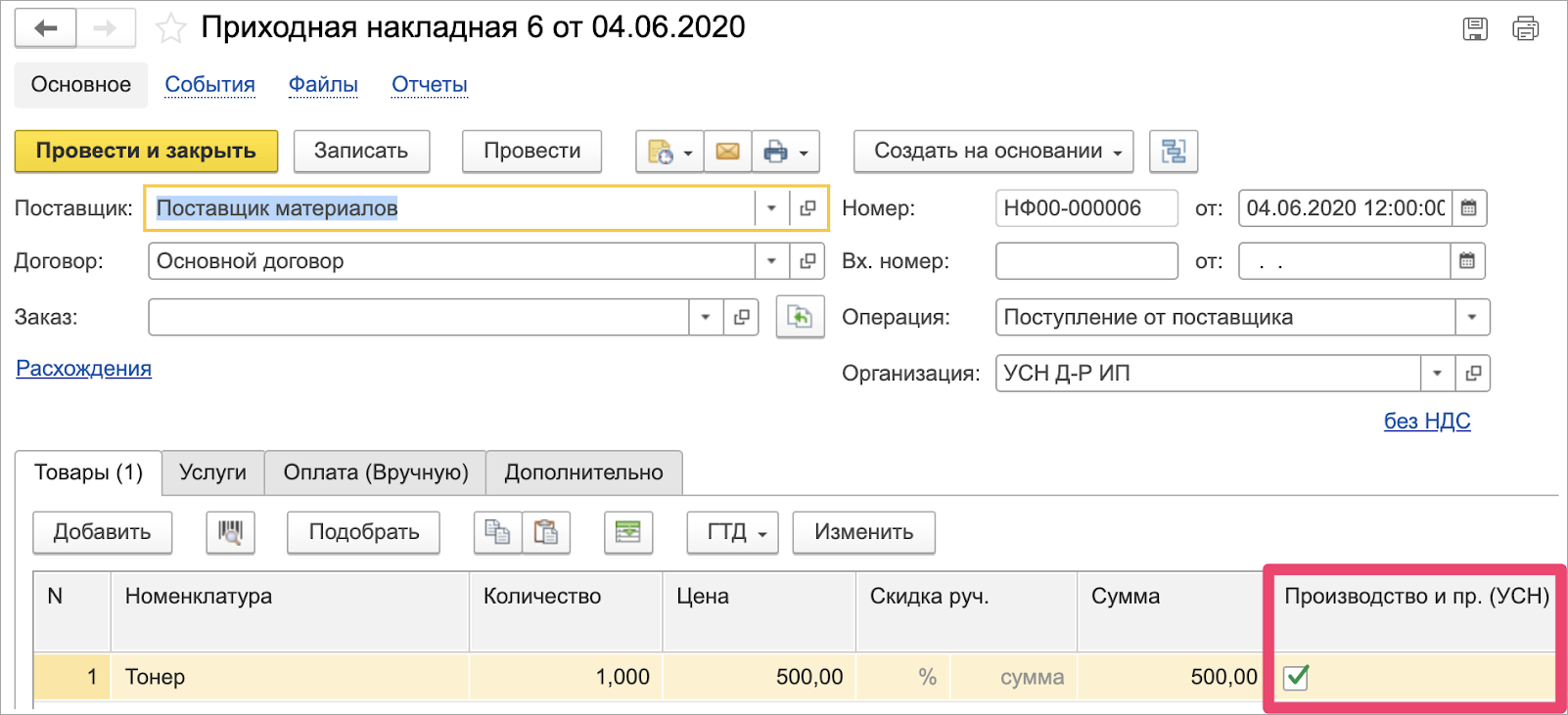

Чтобы программа отличила материал от товара в документе «Приходная накладная» устанавливаем флажок Производство и пр. (УСН).

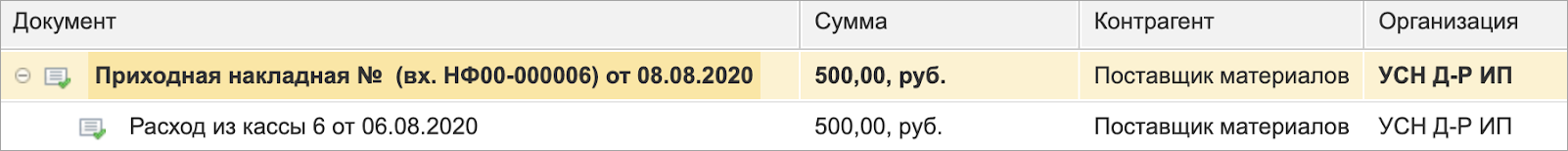

В нашем примере расход на материалы признался по факту поступления, т. к. произошел зачет аванса.

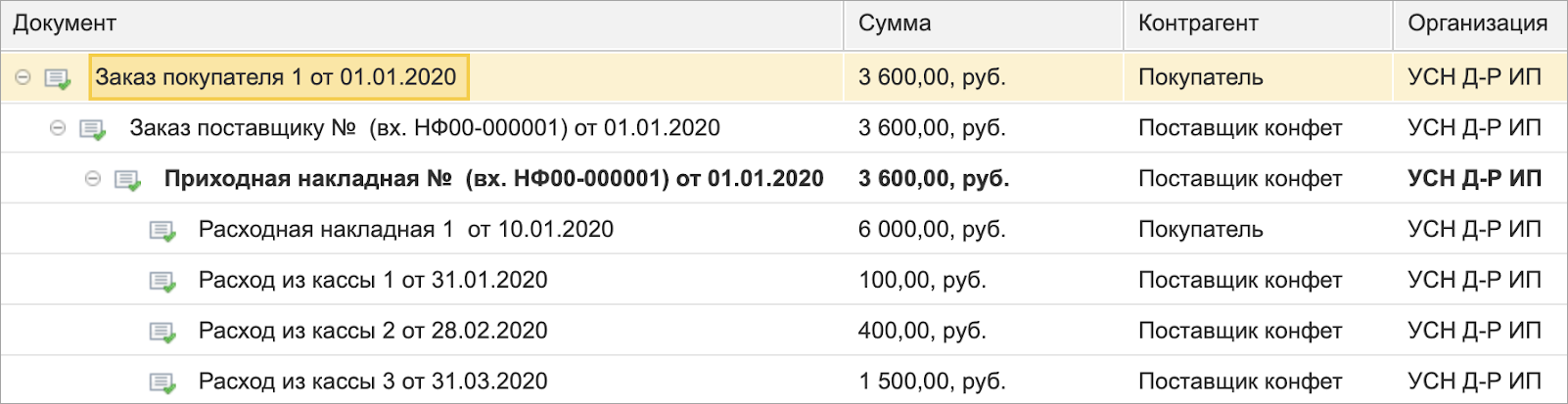

Структура подчиненности документов.

Запись КУДиР.

Выводы:

✔ Расход автоматически включается в КУДиР.

✔ Контролируем взаиморасчеты с поставщиками.

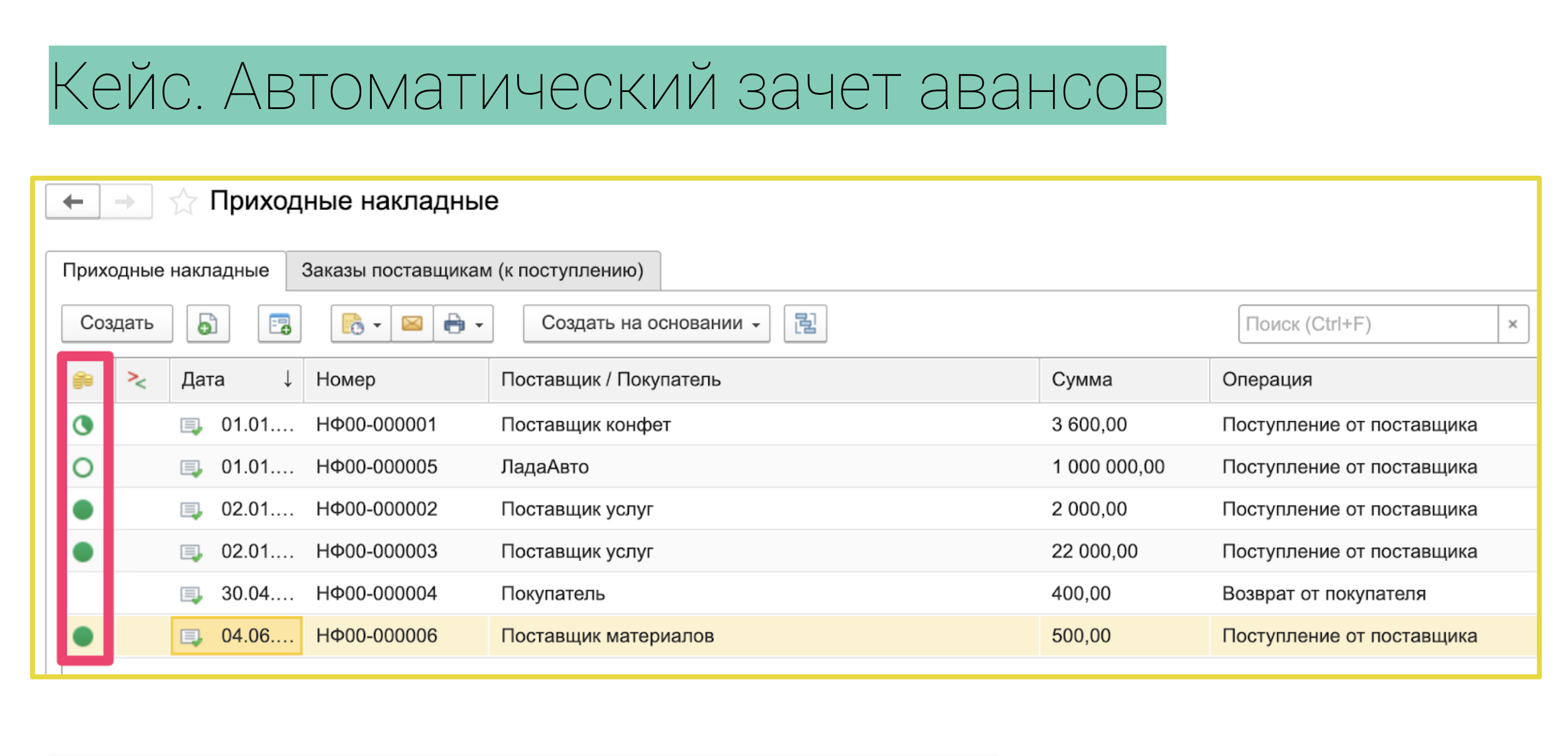

Для правильной работы УСН «Д-Р» в 1С:УНФ требуется внимательное отношение к расчетам с поставщиками. При наличии незачтенных авансов расход не будет считаться оплаченным и не попадет в КУДиР, не уменьшит величину налога к уплате. Контролируйте взаиморасчеты и анализируйте КУДиР.

Следить за оплатой можно в списке приходных накладных. Полностью закрашенный круг означает полностью оплаченную приходную накладную.

Учет расходов по товарам — самый сложный участок работы с УСН «Д-Р».

Для признания расходов по приобретенным товарам необходимо соответствовать 3 условиям:

- товар куплен

- товар оплачен

- товар продан покупателю.

Величина расхода включается в КУДиР датой последнего документа.

Пример. Товар поступил от поставщика 01.01.2020, отгружен покупателю 10.01.2020, оплачен поставщику тремя частями.

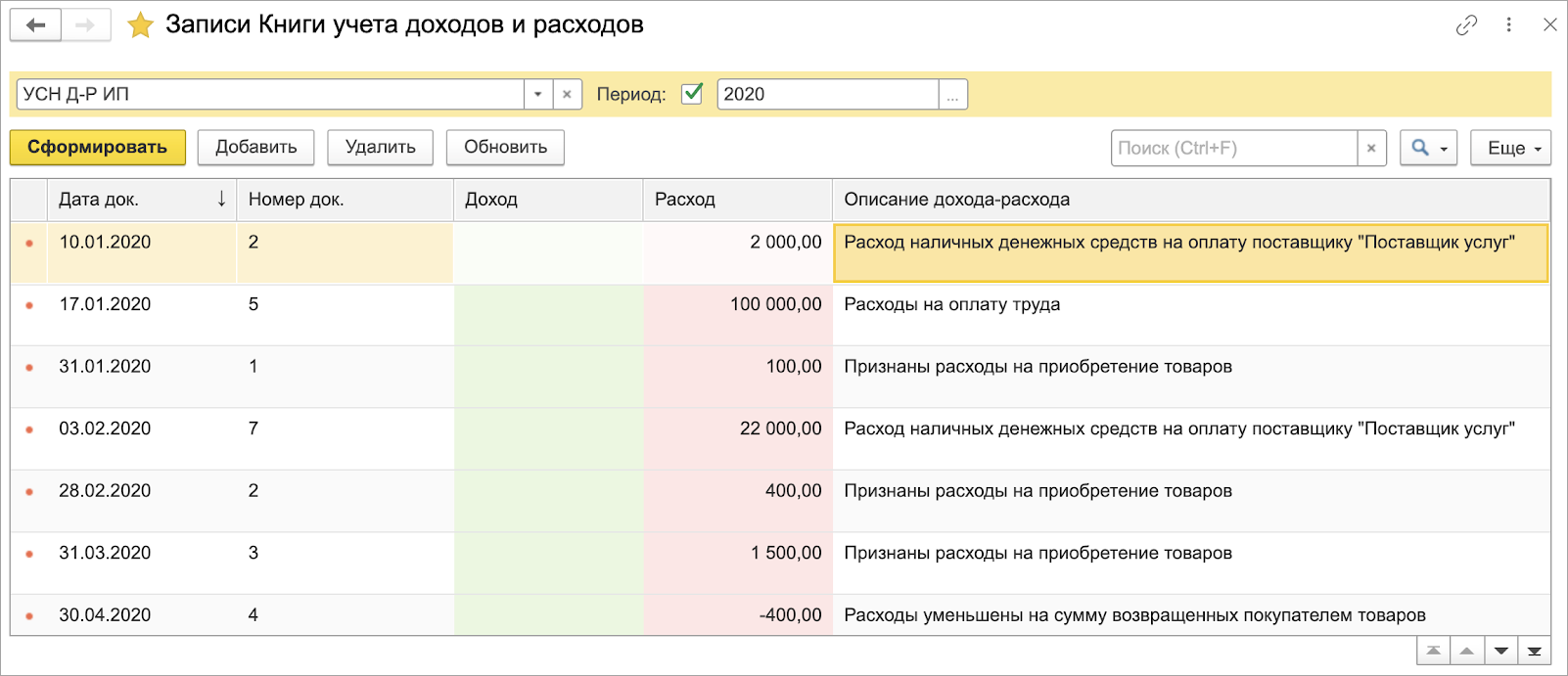

Расход попал в КУДиР тремя частями по факту оплаты.

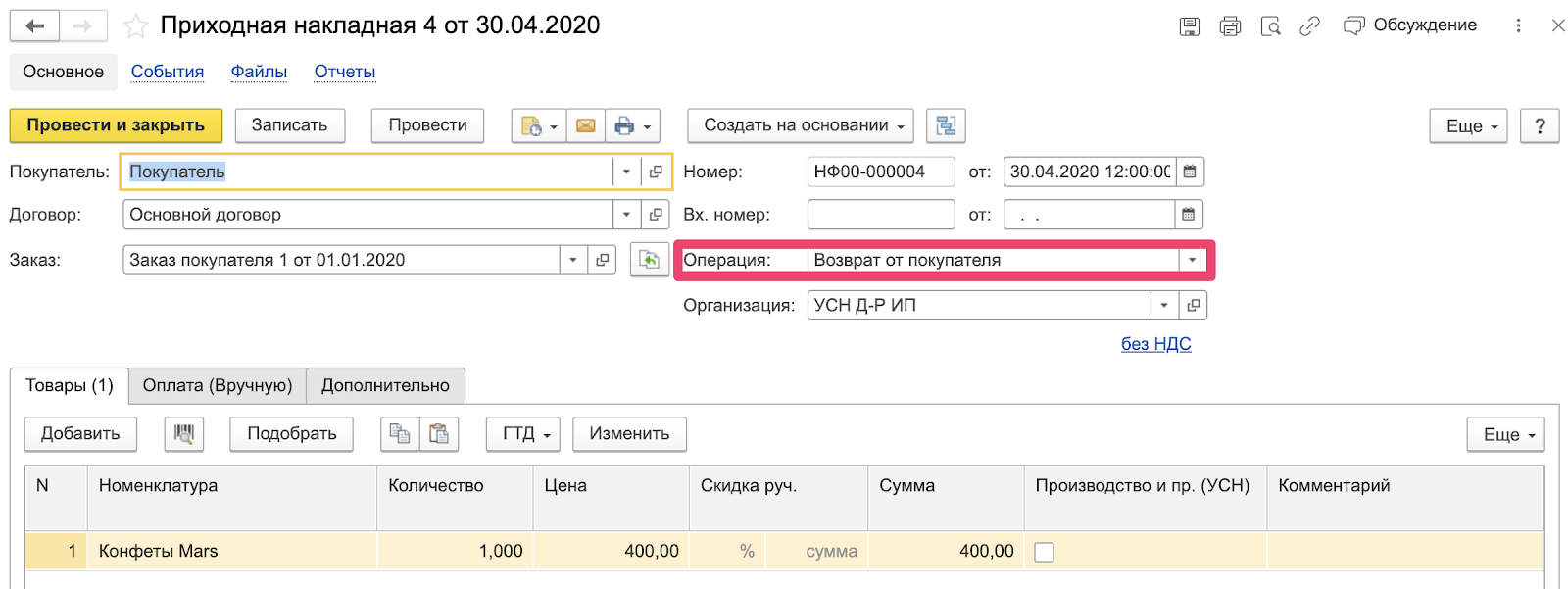

Возврат товаров

Допустим, один из товаров покупатель возвратил. В этом случае в КУДиР делаем дополнительную сторнирующую запись для отмены ранее признанного расхода. Автоматически произведенный возврат товаров не изменяет записи в КУДиР.

Учет возврата от покупателя в Книге учета доходов и расходов.

Выводы:

✔ Расходы на товары автоматически включаются в КУДиР.

✔ Особое внимание первичным документам.

✔ Не всегда прозрачно признание товаров в качестве расходов. Бывает сложно понять, какие расходы по товарам не приняты и почему.

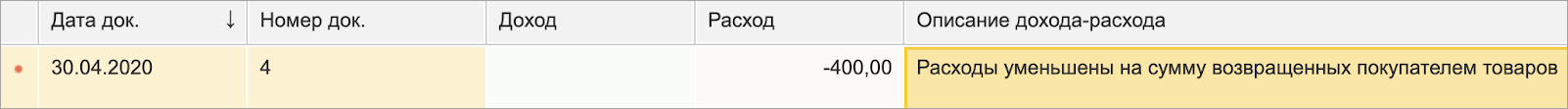

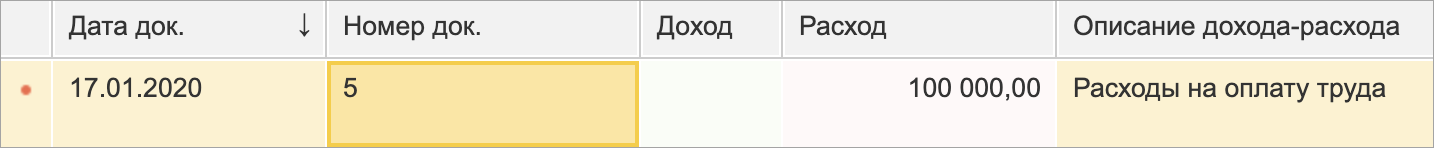

Для признания расходов на оплату труда необходимо, чтобы зарплата была начислена и выплачена. Авансы по оплате труда не признаются расходами.

В 1С:УНФ на данный момент реализован упрощенный механизм учета расходов по зарплате.

Расходы включается в КУДиР в момент выплаты без учета начисления.

Записи в КУДиР.

Обратите внимание на расходы в последнем месяце. Могут быть включены авансовые платежи заработной платы января следующего года. Рекомендуем переносить выплату аванса или дату выплаты в программе на следующий год. Если такой вариант не подходит, то можно внести изменения в КУДиР вручную.

Выводы:

✔ Расходы автоматически включаются в КУДиР.

✔ Применяется упрощенная схема признания расходов по оплате. Можно корректировать.

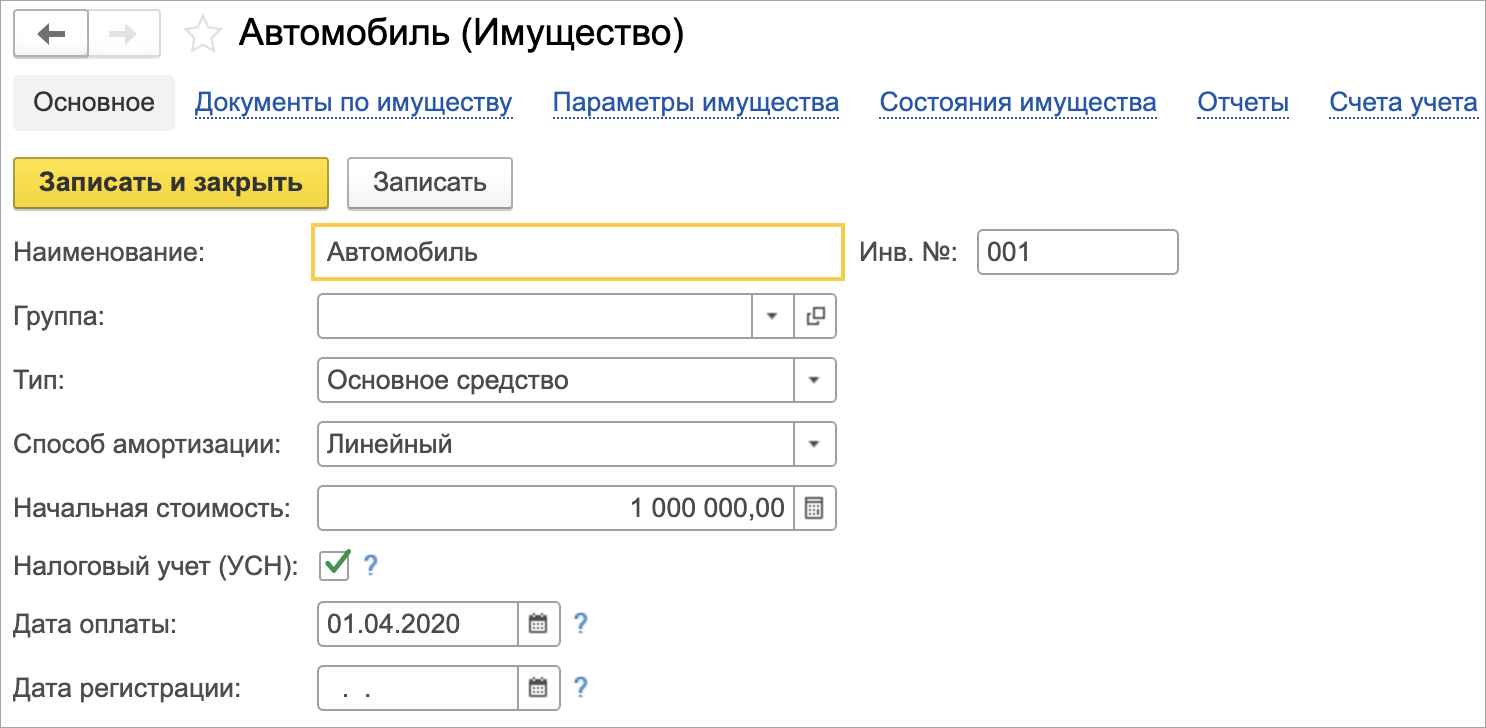

Даже для индивидуальных предпринимателей обязателен учет основных средство (ОС). Такая обязанность возникает в связи с ограничениями УСН: остаточная стоимость ОС не должна превышать 150 млн. рублей.

Остаточная стоимость основных средств считается по данным учета. Для учета ОС необходимо присваивать инвентарные номера, определять амортизационные группы, считать амортизацию. Правило действует для всех основных средств, даже если у вас один автомобиль или одна единица оборудования.

Порядок учета расходов на основные средства

Расходы по ОС принимаются ежеквартально равными долями до конца года, в котором были приобретены.

Но при оплате частями в этом году, а окончательной оплатой в следующем году, расходы распространяются и на следующий год.

От себя рекомендую, если у вас появляются основные средства, расходы по которым вы точно хотите принять к расчету налога, лучше к учету ОС привлечь бухгалтера.

Разберемся, как учитывается расходы на основные средства в 1С:УНФ.

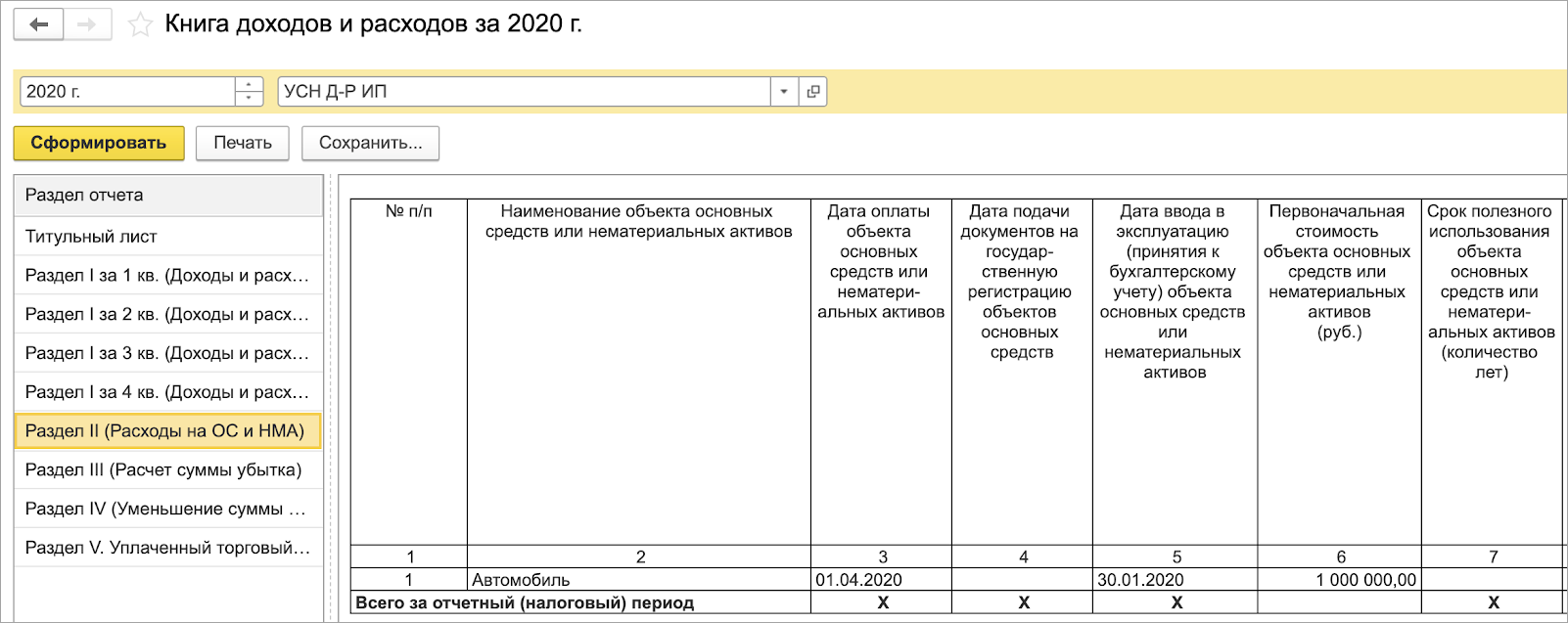

В программе реализован учет ОС и расчет амортизации. Можно признать расходы равными долями ежеквартально, но только после полной оплаты ОС.

Пример. Купили ОС на 1 000 000 руб. и оплатили 01.04.2020.

В этом случае программа сделает корректные записи КУДиР, начиная со второго квартала.

Заполнит специальный раздел 2. КУДиР.

Выводы:

✔ Расход автоматически попадает в КУДиР.

✔ Автоматически заполняется раздел 2. КУДиР.

✔ Нельзя признавать расходы по ОС до полной оплаты.

✔ Автоматически не учитываются сложные моменты налогообложения ОС. Например, реализация ОС до 3-х лет эксплуатации.

Может ли 1С:УНФ считать налоги на УСН Доходы-расходы?

(+) Основные сценарии учета доходов и расходов автоматизированы и можно использовать.

(+) Сложные моменты можно учесть ручными корректировками КУДиР.

(-) Высокие требования к качеству учета. Например, постоянный контроль взаиморасчетов с поставщиками по расчетным документам.

(-) Учет правил программы. Например, формирование двух документа, а не одного.

(-) Начисление налога трудно проверяемо.

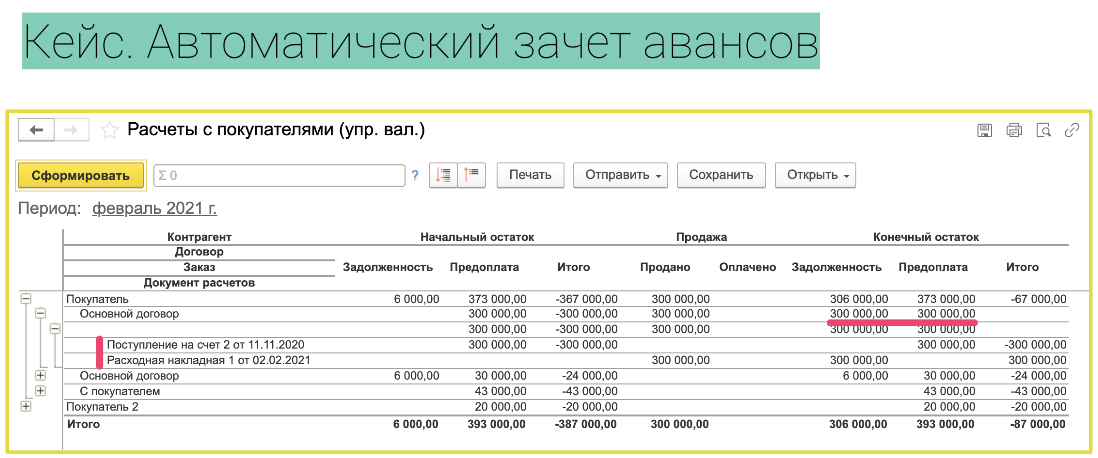

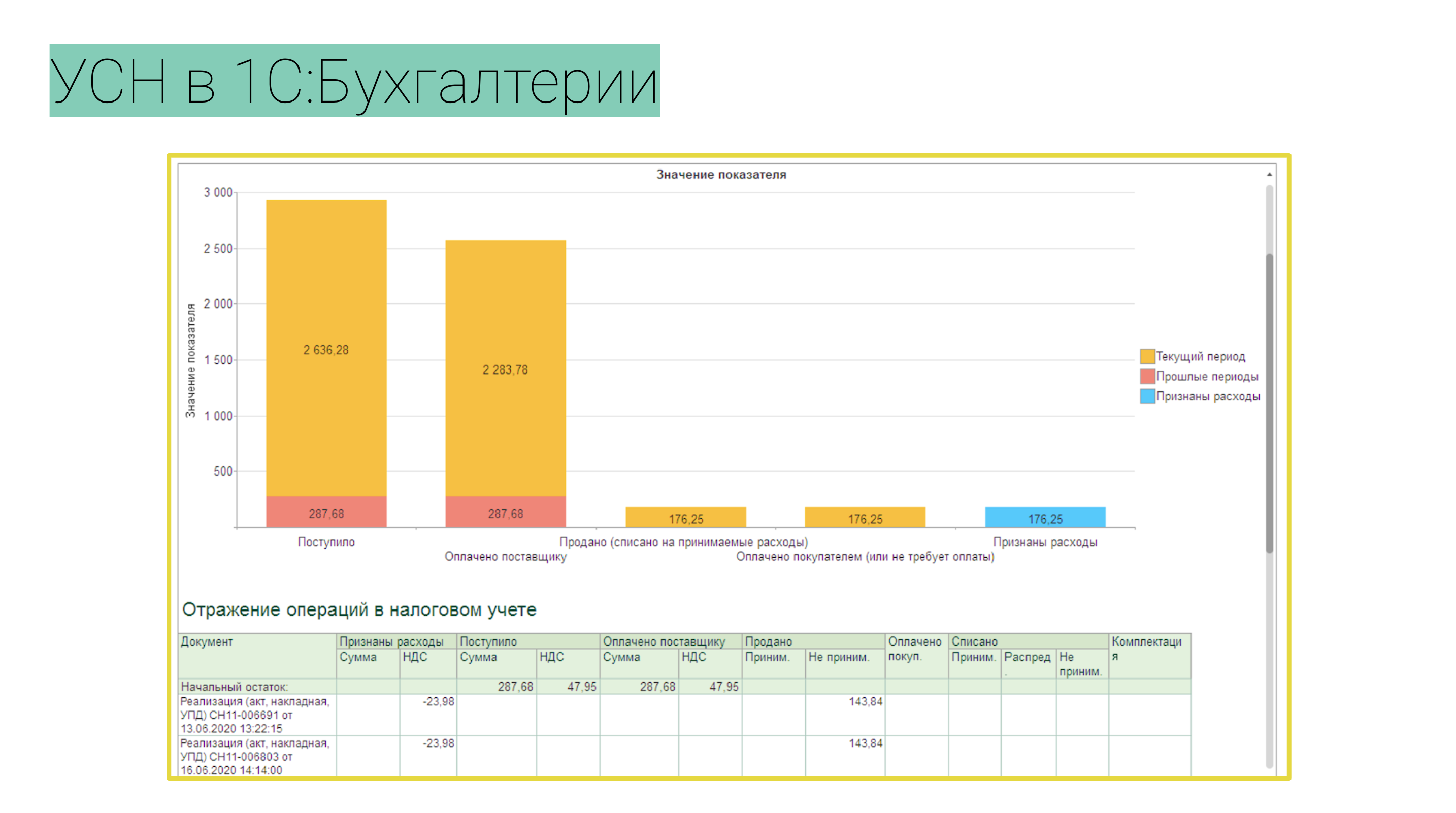

Варианты формирования отчетности для ООО или при сложных расчетах налогов

Если у вас большой оборот или у вас ООО, то мы рекомендуем дополнительно к 1С:УНФ использовать 1С:Бухгалтерия. Программа 1С:Бухгалтерия изначально предназначена для расчета налогов с учетом всех возможных случаев.

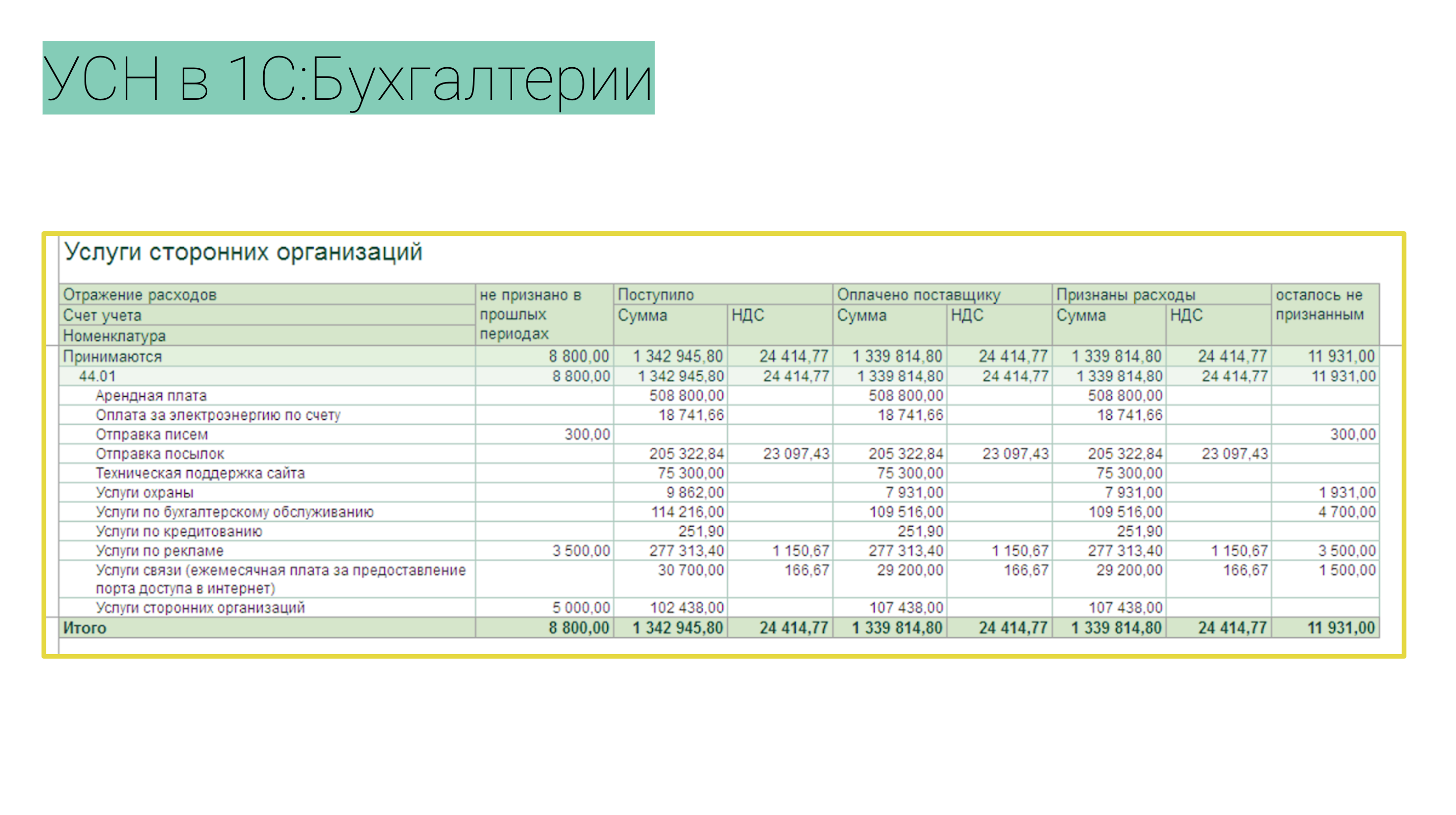

Например, бухгалтера часто используют отчет по доходам и расходам.

В учете материалов сразу видно, чего не достаточно для признания расхода.

Расшифруем признание расходов по услугам.

Преимущества и недостатки работы связки 1С:УНФ + 1С:Бухгалтерия:

(+) Более правильный расчет налога (учтено больше возможных сценариев).

(+) Выверенная годами логика расчета.

(+) Есть проверочные механизмы и опыт программистов 1С для проверки корректности расчетов.

(-) Две программы всегда сложнее поддерживать и проверять, чем одну.

(-) Нужен бухгалтер в штате или на аутсорсе. Например, можно использовать 1С:Бухобслуживание.

(-) Нужно корректно настроить обмен информацией между двумя программами. Часть операций придется вводить вручную.

(-) Настроенный обмен необходимо проверять.

Принимать решение об использование 1С:УНФ + 1С: Бухгалтерии нужно выбирать осознанно, понимая плюсы и минусы этого выбора.

ИТОГИ

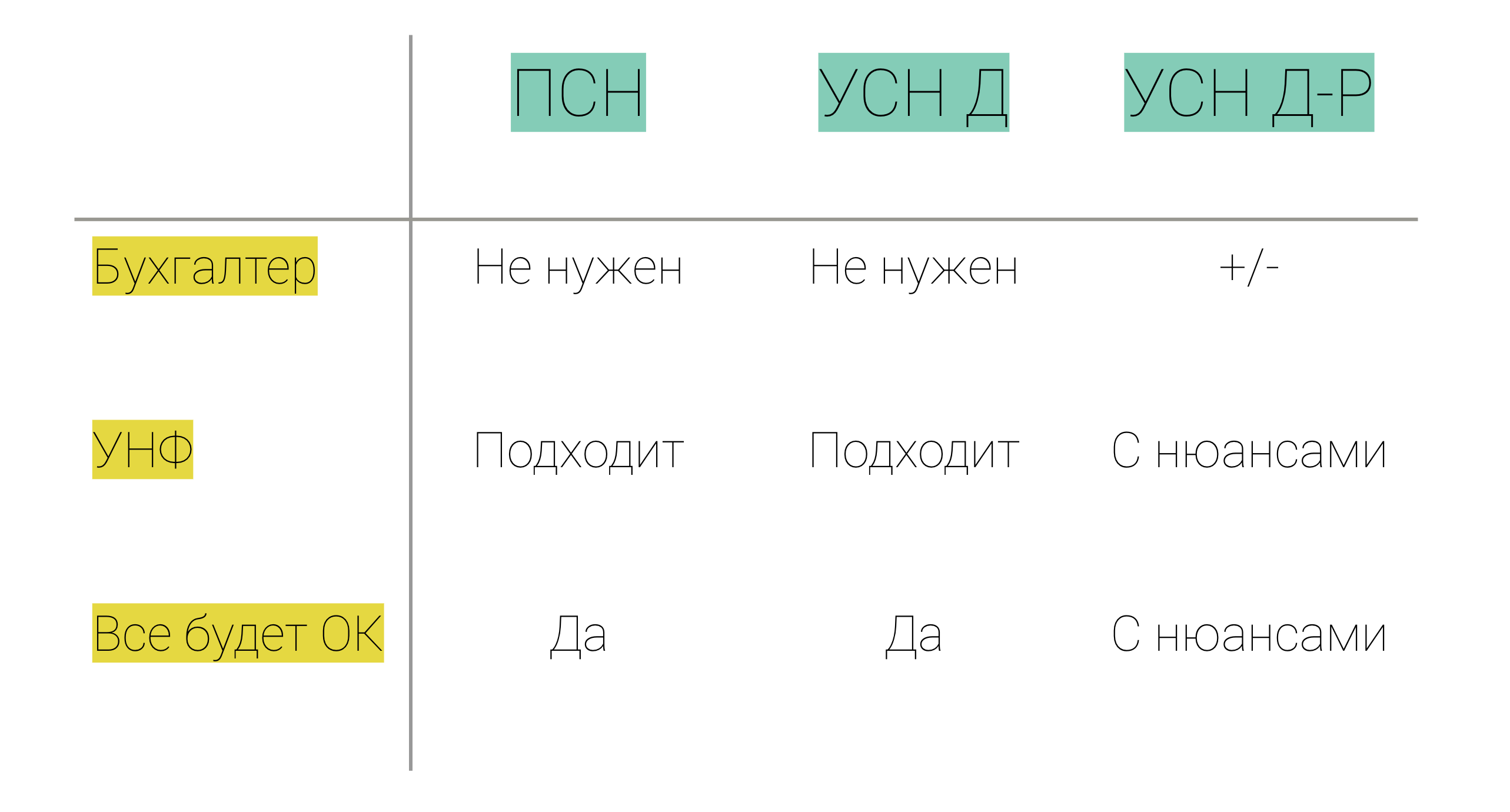

✔ Если работаете на «Патент» или УСН «Доходы», учет становится немного сложнее, но бухгалтер вам не нужен. 1С:УНФ решает все задачи.

✔ Если работаете на УСН «Доходы-Расходы», то необходимо учесть несколько факторов.

Если учет простой или оборот маленький, программы достаточно. В некоторых ситуациях придется привлечь бухгалтера.

По мере роста бизнеса становится эффективнее использовать дополнительно 1С:Бухгалтерия.

Желаем разобраться в новых изменениях и настроить свой учет и бизнес на победу над новыми налоговыми вызовами.

Еще больше примеров можно увидеть в записи вебинара:

Вебинар „ЕНВД — все, что будет дальше? Что делать и чем поможет 1С:Управление нашей фирмой“.

Читайте другие статьи автора:

Комментарии

Почему не уточняете: УСН Доходы с работниками или без работников??? Очень большая разница между прочим... Не думаю, что ИП возьмётся самостоятельно тянуть всю отчетность и сопутствующую документацию по работникам. Поэтому, поосторожнее с утверждением "Бухгалтер не нужен". Тем более 1с-УНФ сырая, не автоматизированная программа в отношении отчетности. В частности, с 2023 г. практически все отчеты и декларации приходится лепить вручную... Из всего отчета только Титульный лист автоматически заполняется... очень разочаровались в 1С-УНФ... ВООБЩЕ НЕ СОВЕТУЮ...

Можно ли формировать карточки счётов и ОСВ на 1с унф?

Добрый день, в 1С:УНФ нет бухгалтерского учета и бухгалтерского плана счетов. В программе можно только сформировать и сдать регламентированную отчетность для ИП на УСН или Патенте.

Для учета операции методом двойной записи используется управленческий план счетов, который можно сделать как похожим, так и не похожим на бухгалтерский план счетов. Учет на управленческом плане счетов синтетический, аналитик не предусмотрено.

В качестве отчета доступна ОСВ, карточек счетов нет.

Вы когда материал готовите, свои утверждения проверяете? УНФ НЕДОСТАТОЧНО для ведения учета при совмещении режимов, она НЕ УМЕЕТ разделять расходы пропорционально режимам

Добрый день, к сожалению, не смог найти в статье информацию про совмещение. Наоборот когда готовил материал старался специально не рассматривать совмещение, т.к. очень много тонкостей (в том числе и распределение расходов). В некоторых случаях УНФ может подойти при совмещении, но скорее всего надо закладываться на совместное использование УНФ и Бухгалтерии предприятия

А также, если совмещаете патент и упрощенную систему налогообложения.

1. "Следить за первичными документами не нужно" - за что ж вы так предпринимателей *рука-лицо*

Вы правда считаете, что первичка - это только про налоги в вашей налоговой? Первичку может запросить банк в рамках 115-ФЗ, любая налоговая любого вашего контрагента во время т.н. "встречной" проверки, конкурсный управляющий при процедурах банкротства у вашего контрагента. Это только навскидку.

2. "Самое важное в применение патента — не забыть оплатить. Иначе автоматически переходите на основную систему налогообложения и обязаны пересчитать все налоги с начала года."

Это не актуально с 2017 года. Если вы забыли оплатить патент, то налоговая выставит требование. Не оплатите - арестует счет и спишет сама, крайний случай - передаст приставам.

В патенте главное - не превысить лимиты и не торговать запрещенкой.

Пы.Сы. Про возможности программы написано доступно и понятно. Спасибо.

Спасибо за оценку доступности и понятности. В подобных статьях не просто выдержать баланс понятности и излишнего упрощения. Но ваши комментарии хорошо дополняют, спасибо. Информацию про патент перепроверим.

Бухгалтер не нужен... А потом приходят с запущенным учетом.

У всех разные цели ведения или неведения учета, согласны?

Конец один)