С 1 июля 2022 года действует новый экспериментальный налоговый режим для малого бизнеса — автоматизированная упрощенная система налогообложения (АУСН). Рассмотрим, кто может ее применять и выгодно ли переходить прямо сейчас.

В статье расскажем:

- Что такое АУСН: кто и где может применять, сроки, отчетность

- Переход на АУСН: за и против

- Как настроить и использовать новый режим АУСН в 1С:УНФ

Что такое АУСН: кто и где может применять, сроки, отчетность

Что такое АУСН

Автоматизированная упрощенная система налогообложения (АУСН) — новый экспериментальный налоговый спецрежим для малого бизнеса. Полный список регионов, участвующих в эксперименте, можете увидеть по ссылке Продлится эксперимент АУСН до 31 декабря 2027 года.

Для кого новый режим налогообложения

Рассчитан на компании и ИП с численностью сотрудников не более 5 человек и годовым доходом не более 60 млн. рублей.

Перейти на АУСН могут:

- Новые ИП и организации — с даты регистрации в налоговых органах,

- Остальные ИП и организации — с 1го января следующего года,

- УСН и НПД — с 1го числа любого месяца,

- Комитенты (принципиалы), продающие на маркетплейсах — с 01.01.2025,

- совмещающие ПСН + УСН — только после закрытия патента.

| Критерий | Описание требования |

|---|---|

| Территория | Место нахождения организации или место жительства физического лица (для предпринимателей) — один из регионов, участвующих в эксперименте по АУСН |

| Численность работников | Не более пяти человек |

| Годовой доход | Не более 60 млн рублей |

| Остаточная стоимость основных средств у организаций | Не более 150 млн рублей |

| Расчетные счета | Только в уполномоченных банках |

| Зарплата | Только в безналичной форме |

| Другие специальные налоговые режимы | Не применяются |

Новый бизнес обязан уведомить ФНС о выборе АУСН через ЛК налогоплательщика, уполномоченный банк или через сервис ФНС при регистрации не позднее 30 календарных дней с момента постановки на налоговый учет. Если на АУСН переходит действующий бизнес, уведомить необходимо через ЛК налогоплательщика или через банк не позднее последнего числа месяца, предшествующего месяцу перехода, для перехода с УСН и НПД (например, 31 января, если переход планируется в феврале). Для остальных — не позднее 31 декабря года, предшествующего году перехода (например, не позднее 31 декабря 2025 года, если переход планируется в 2026 году).

Для предприятий, продающих в розницу обязательно использование кассового аппарата. Розничная выручка автоматически фиксируется в доход по данным, имеющимся в ФНС. В настройках кассового аппарата в качестве системы налогообложения следует выбрать УСН с нужной базой налогообложения, так как значения АУСН форматами фискальных данных не предусмотрено.

Как и в какие сроки платить налоги

Налоговый период по АУСН составляет календарный месяц, оплатить налог необходимо до 25 числа следующего за отчетным месяца. Налог посчитает инспекция ФНС и пришлет уведомление в личный кабинет налогоплательщика до 15 числа. Не позднее 7го числа проверьте данные об НДФЛ в ЛК ФНС, а также убедитесь в том, что банк правильно разметил операции для расчета налога.

Что придется сдавать:

- декларацию по ввозному НДС, если компания или ИП импортирует товар из стран ЕАЭС;

- бухгалтерскую отчетность — для организаций;

- ЕФС-1 Подраздел 1.1 «Сведения о трудовой (иной) деятельности»

- ЕФС-1 Подраздел 1.2 «Сведения о страховом стаже» на сотрудников, которые в отчетном году были в неоплачиваемом отпуске или в отпуске по уходу за ребенком от 1,5 до 3 лет или работали в районах Крайнего Севера и приравненных к ним местностях.

Кроме того, в обслуживающие банки предприниматели на АУСН должны предоставлять:

- информацию о доходах каждого работника,

- сведения о стандартных и профессиональных налоговых вычетах,

- информация о выплатах и вознаграждения, облагаемых налоговыми взносами.

Полную информацию о режиме можно прочитать на сайте ИТС, а также послушать в лектории.

Переход на АУСН: за и против

Преимущества «+»

Компания на АУСН освобождается от налоговой отчетности и уплаты страховых взносов как непосредственно за предпринимателя, так и за сотрудников. Исключение составят взносы на травматизм. Налог самим считать не нужно, его посчитает ФНС, также не нужно сдавать декларации и отчетность по работникам и платить взносы. Бизнес на АУСН освобождается от налоговых выездных проверок.

Недостатки «-»

Ставка налога по объекту налогообложения «доходы» составит 8%, по объекту «доходы минус расходы» — 20%. Есть ограничения по видам деятельности. Расчетный счет можно открыть только в уполномоченном банке. Режим является экспериментальным. Как изменятся условия с 2027 года — неизвестно.

| Плюсы | Минусы |

| Лимит доходов 60 млн руб. не изменится до конца эксперимента | Повышенная ставка УСН (Доходы) — 8%, УСН (Доходы-Расходы) — 20%, минимальный налог 3% от доходов. Налог АУСН выше соответственно и суммы налогов увеличиваются. Это компенсируется тем, что предприниматель фактически не сдает никакой отчетности, если у него нет сотрудников. |

| Нет НДС | Некоторые расходы придется вносить в ЛК ФНС. Предприниматель имеет возможность корректировать доходы и расходы. Например, агентские выплаты маркетплейсам придется вносить в личный кабинет отдельно, если маркетплейс не подает сведения о полученных от предпринимателя агентских вознаграждениях. |

| Нет торгового сбора | Теряется контроль над налогами |

| Нет страховых взносов на себя и сотрудников | Отчеты при поступлении на работу на сотрудника и ежегодный отчет о стаже |

| Сокращенная отчетность | Расчет заработной платы в банк для выплат сотрудникам |

Переходить на АУСН или нет?

Для принятия решения о переходе важно посчитать сумму налога с учетом особенностей вашего бизнеса. У АУСН много ограничений, поэтому, например для ИП без работников с годовым доходом в несколько миллионов рублей обычная УСН с объектом «Доходы» будет выгоднее, чем АУСН только за счет более низкой ставки налога 6%, а на АУСН — 8%. Если сравнить с патентом, то патент обычно всегда выгоднее обычной УСН и тем более АУСН. Ограничение на патенте по работникам до 15 человек, а на АУСН — 5 чел, также нет декларации.

Но микробизнесу с работниками можно сэкономить на АУСН за счет нулевых взносов. Прежде, чем применять новую систему для своего бизнеса, обязательно сравните все подходящие режимы и посчитайте сумму налога.

Как настроить и использовать новый режим АУСН в 1С:УНФ

В 1С:УНФ с версии 1.6.27.257 есть возможность выбрать для компании или ИП новый режим АУСН, рассчитать и оплатить налог.

Начало работы

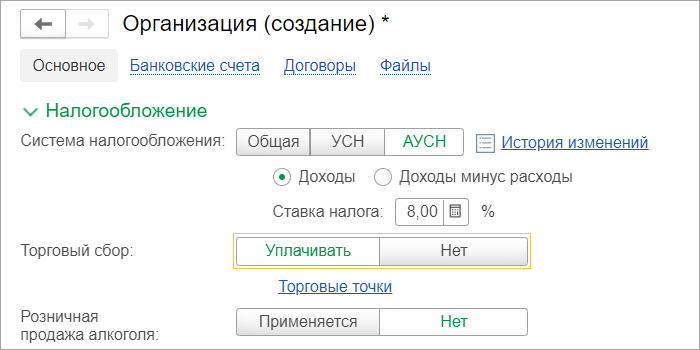

В блоке «Налогообложение» справочника «Организации» можно выбрать новый режим АУСН и объект налогообложения «Доходы» или «Доходы-Расходы».

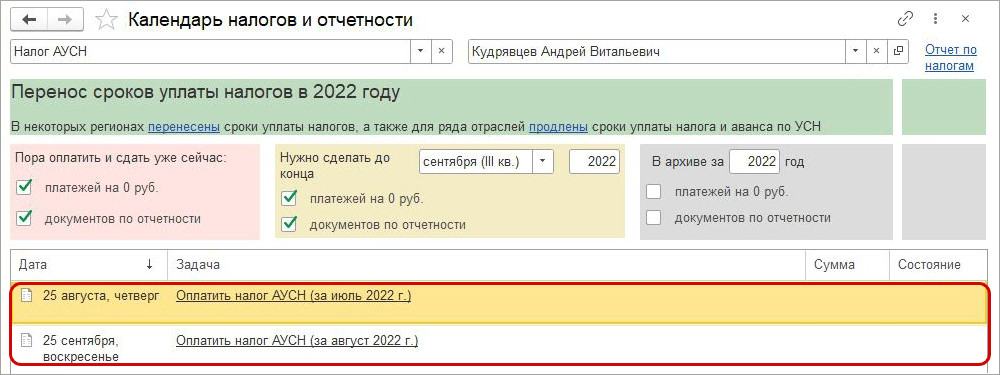

Календарь налогов и отчетности

В календарь налогов и отчетности добавлены задачи по оплате налогов АУСН. При расчете налога по сотрудникам учтены тарифы АУСН: только оплата взноса от несчастных случаев на производстве и профзаболеваний.

Начисление заработной платы

Происходит расчет только НДФЛ, взносы не рассчитываются т.к. компании на АУСН освобождены от уплаты страховых взносов. Исключение составляют фиксированные взносы на травматизм, а также

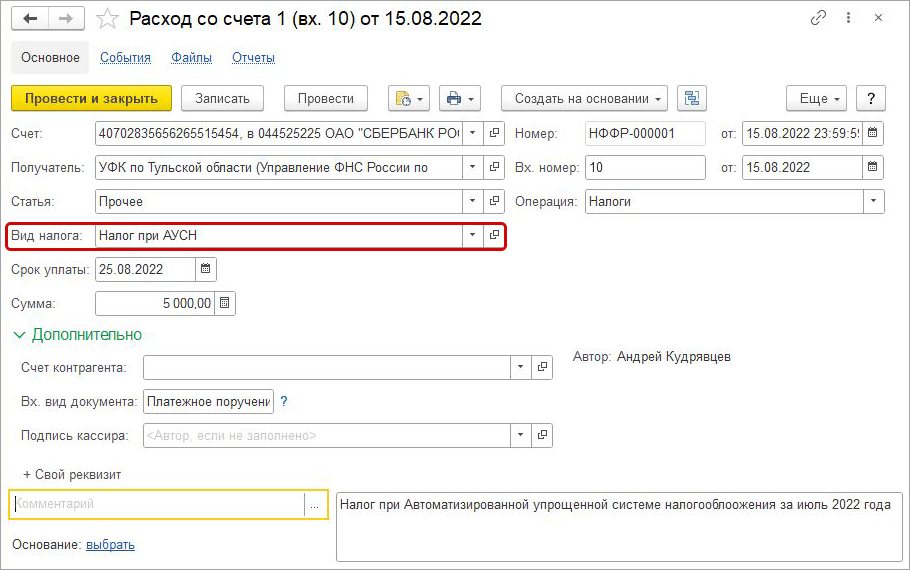

Оплата налога

Для оплаты налога в расходе со счета можно указать налог при АУСН. Выписка по КБК загружается на нужный вид налога и операцию.

Для работы на новом режиме можно использовать права для ролей раздела «Налоги».

Новый режим подойдет небольшому бизнесу с работниками. В этом случае можно экономить на страховых взносах.

Не нужно думать о расчете налога, за вас это сделает ФНС.

Важно учесть, что ставка налога выше, чем на обычной УСН, что значительно может увеличить налог при миллионных оборотах.

Перед применением обязательно посчитайте сумму налога на всех режимах, которые доступны вашему бизнесу, и выберите оптимальный. А для автоматизации малого бизнеса используйте 1С:Управление нашей фирмой.

Комментарии