Хотели бы знать ответы в цифрах на вопросы в своем бизнесе «Что будет, если?»:

- Продажи упадут

- Цены поставщиков вырастут в 2 раза

- Придется увеличить заработную плату

- Откажемся от направления бизнеса и продам активы

- Внедрим новый продукт

- Возьмем кредит для роста.

В статье расскажем:

- Что такое и для чего нужна финансовая модель для малого бизнеса

- Как составить финансовую модель в 1С:УНФ

- Какие прогнозы можно строить и какие решения принимать с помощью финансовой модели

Что такое финансовая модель для малого бизнеса и зачем она нужна

Что такое финансовая модель

Финансовая модель представляет собой набор взаимосвязанных показателей, которые помогают оценить состояние бизнеса. Позволяет спрогнозировать выручку, прибыль, рентабельность и просчитать, как изменения отразятся на показателях бизнеса.По форме представляет собой таблицу с набором цифр, с помощью которой можно понять, что и как может повлиять на бизнес.

Зачем нужна финансовая модель

Финансовая модель показывает, сколько, на чем зарабатывает и теряет ваш бизнес. А именно как формируются доходы, расходы, двигаются деньги. Используем для закрытия узких мест, выявления точек роста, прогнозов различных развитий событий. Главный вопрос, на который финансовая модель помогает ответить собственнику: «Что будет с бизнесом, если …».Каждая компания в зависимости от своих целей, размера, отрасли, в которой работает, определяет набор показателей финансовой модели. Финансовая модель может стать началом вашей работы в 1С:УНФ.

Еще сомневаетесь, нужно ли тратить время на финансовую модель? Да, хотя бы для того, чтобы понять, как работает ваш бизнес и быстро принимать решения на основании расчетов нескольких сценариев.

Как составить финансовую модель в 1С:УНФ

Источники информации для составления модели

Разберемся, как можно составить и использовать финансовую модель в 1С:УНФ. В основе модели могут быть фактические показатели работы вашего бизнеса.

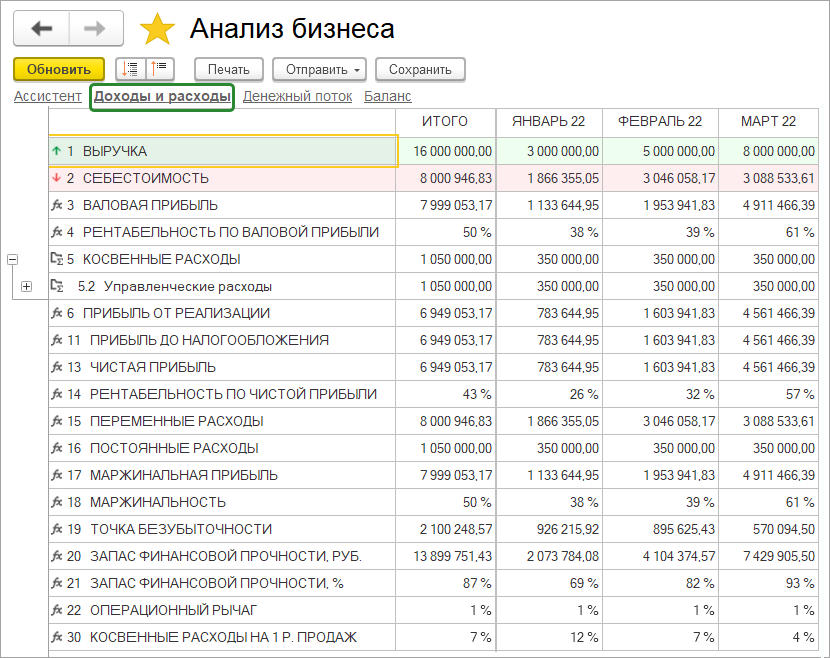

Во-первых, в 1С:УНФ все показатели бизнеса можно увидеть в трех основных отчетах бизнеса раздела: Компания — Анализ бизнеса. Здесь вы можете видеть отчеты: Денежный поток, Доходы и Расходы, Баланс.

Показатели этих отчетов, собранные и проверенные за несколько периодов времени, дадут информацию о работе вашего бизнеса.

Во-вторых, для создания финансовой модели подойдут и цифры, собранные в Excel либо в таблицах, где можно было бы видеть как минимум доходы и расходы за период.

Если такой информации нет, то рекомендуем собрать. Каждый день записывайте, на какую сумму продали и сколько куда потратили. Таким образом получите структуру доходов и расходов, которые станут основной финансовой модели. Если интересно, как собрать факт в Анализе бизнеса 1С:УНФ, напишите в комментариях к статье.

Во-первых, в 1С:УНФ все показатели бизнеса можно увидеть в трех основных отчетах бизнеса раздела: Компания — Анализ бизнеса. Здесь вы можете видеть отчеты: Денежный поток, Доходы и Расходы, Баланс.

Показатели этих отчетов, собранные и проверенные за несколько периодов времени, дадут информацию о работе вашего бизнеса.

Во-вторых, для создания финансовой модели подойдут и цифры, собранные в Excel либо в таблицах, где можно было бы видеть как минимум доходы и расходы за период.

Если такой информации нет, то рекомендуем собрать. Каждый день записывайте, на какую сумму продали и сколько куда потратили. Таким образом получите структуру доходов и расходов, которые станут основной финансовой модели. Если интересно, как собрать факт в Анализе бизнеса 1С:УНФ, напишите в комментариях к статье.

Инструменты для создания финансовую модели в 1С:УНФ

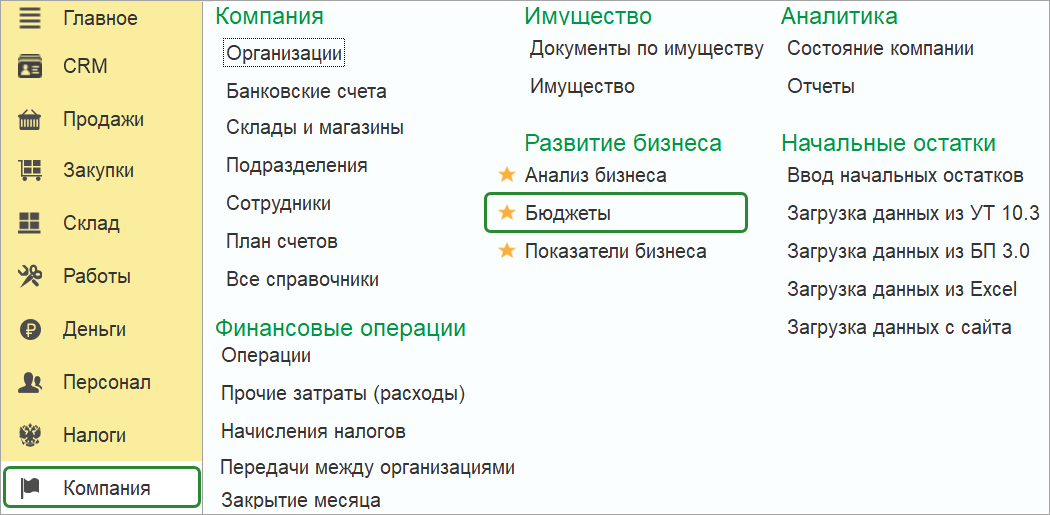

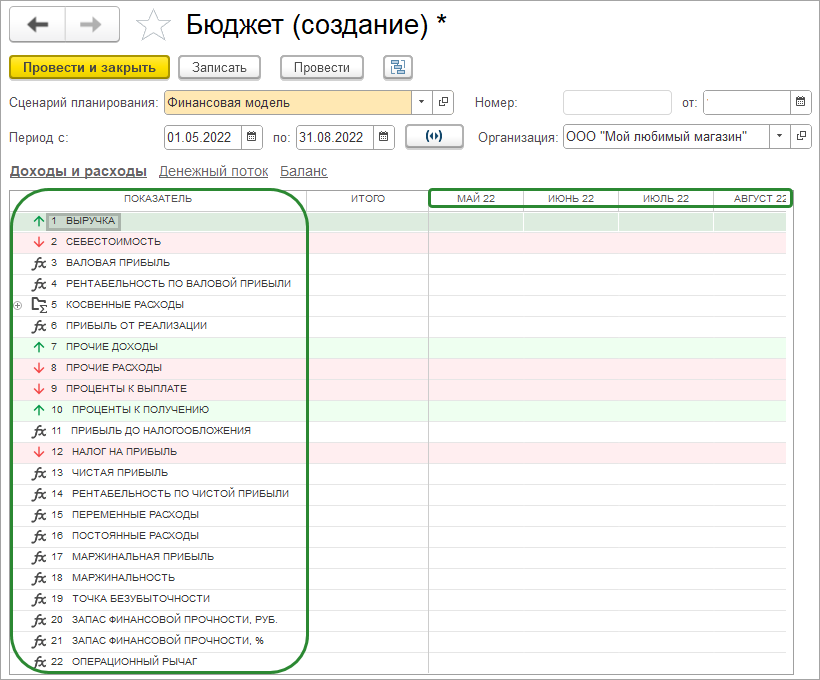

Для работы с финансовой моделью воспользуемся инструментом «Бюджетирование» в разделе: Компания — Развитие бизнеса — Бюджеты.

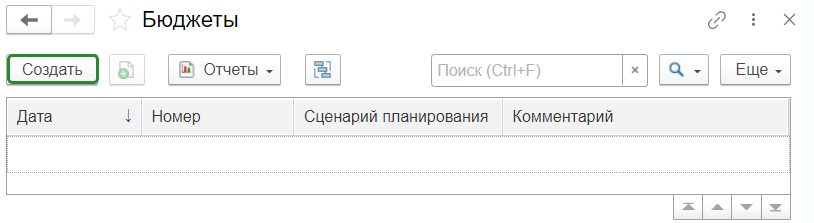

Открывается список бюджетов. Создаем новый бюджет по команде «Создать». Открывается форма «Доходы и расходы», которую используем для создания финансовой модели.

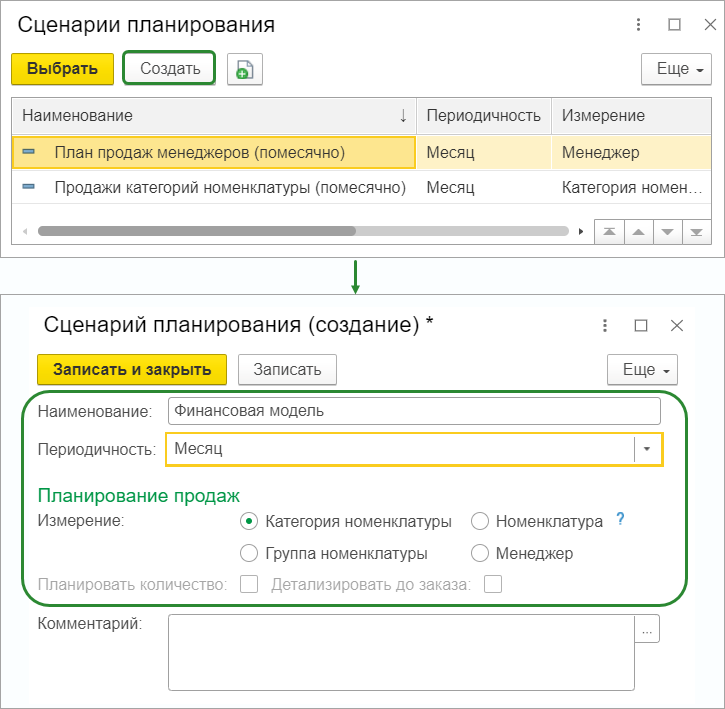

Заполняем обязательные реквизиты: сценарий планирования, период, организация (если у вас несколько).

При нажатии на сценарий выбираем «Посмотреть все» и открывается список сценариев. Создаем новый по кнопке «Создать» и называем наш сценарий Финансовая модель, чтобы сразу было понятна цель создания и содержание.

Выбираем периодичность планирования: от одного дня до года. Обычно для финансовой модели это месяц, но можно разделить и по неделям.

Указываем, насколько подробная будет наша модель: до каждой номенклатурной единицы или группы, до менеджера. Здесь лучше действовать укрупненно, т. к. составляем не детальный план, а модель бизнеса. Сохраняем созданный сценарий «Финансовая модель» по кнопке «Записать и закрыть».

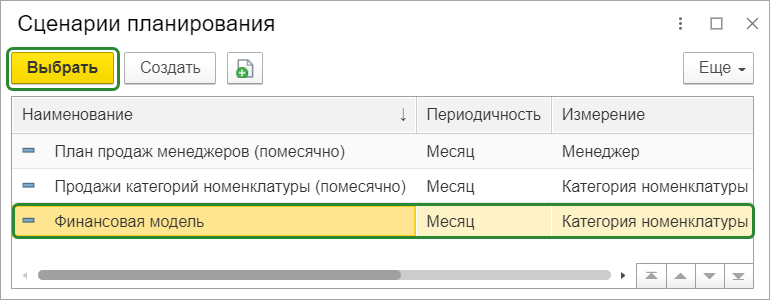

Далее остается только выбрать этот сценарий для дальнейшей работы.

Открывается список бюджетов. Создаем новый бюджет по команде «Создать». Открывается форма «Доходы и расходы», которую используем для создания финансовой модели.

Заполняем обязательные реквизиты: сценарий планирования, период, организация (если у вас несколько).

При нажатии на сценарий выбираем «Посмотреть все» и открывается список сценариев. Создаем новый по кнопке «Создать» и называем наш сценарий Финансовая модель, чтобы сразу было понятна цель создания и содержание.

Выбираем периодичность планирования: от одного дня до года. Обычно для финансовой модели это месяц, но можно разделить и по неделям.

Указываем, насколько подробная будет наша модель: до каждой номенклатурной единицы или группы, до менеджера. Здесь лучше действовать укрупненно, т. к. составляем не детальный план, а модель бизнеса. Сохраняем созданный сценарий «Финансовая модель» по кнопке «Записать и закрыть».

Далее остается только выбрать этот сценарий для дальнейшей работы.

Возможности заполнения финансовой модели цифрами

Отчеты для заполнения финансовой модели

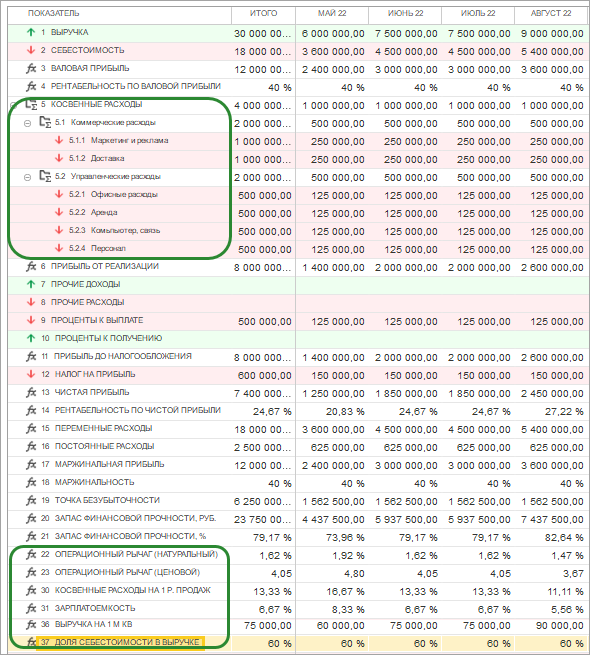

Посмотрите на созданную модель, в ней уже есть основные показатели и настроенные формулы расчета. На основании значений выручки и расходов есть дополнительные показатели: точка безубыточности, запас финансовой прочности, операционный рычаг.

Таким образом эту модель уже можно использовать для работы.

В основе модели основные показатели бизнеса: Выручка, Прямые расходы, Косвенные расходы, Прибыль, Рентабельность.

При ведении управленческого учета в 1С:УНФ значения показателей для заполнения модели можно найти в самой программе. Значения показателей из программы делают финансовую модель действительно работающим инструментом.

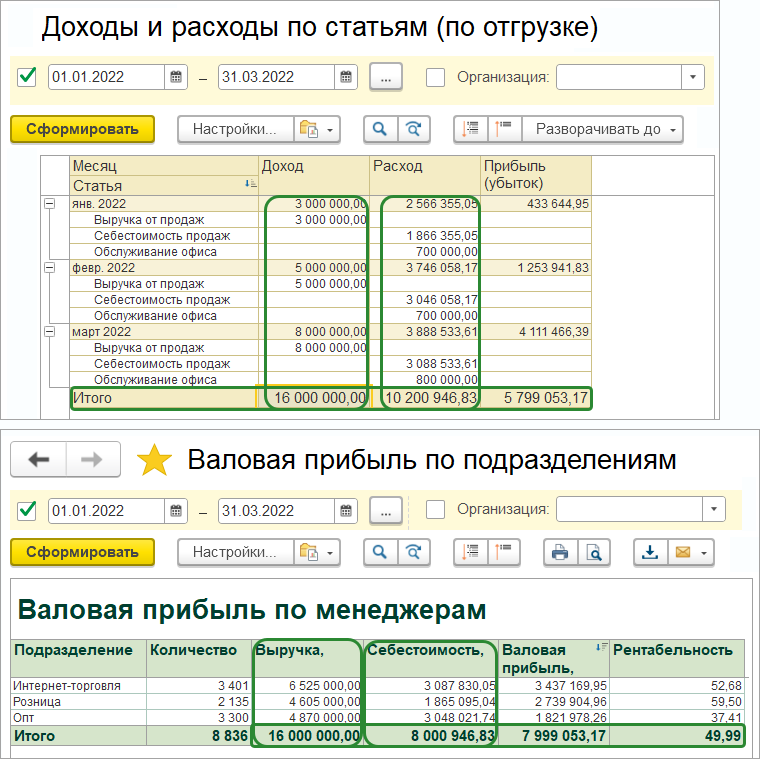

В 1С:УНФ информация доступна в отчете Доходы и расходы по статьям (по отгрузке).

По подразделениям можно увидеть в отчете Валовая прибыль.

Каждый выбирает наиболее привычные инструменты анализа. По моему мнению удобнее смотреть информацию в том же формате, что и финансовая модель, в отчетах Анализа бизнеса: Компания — Развитие бизнеса — Анализ бизнеса.

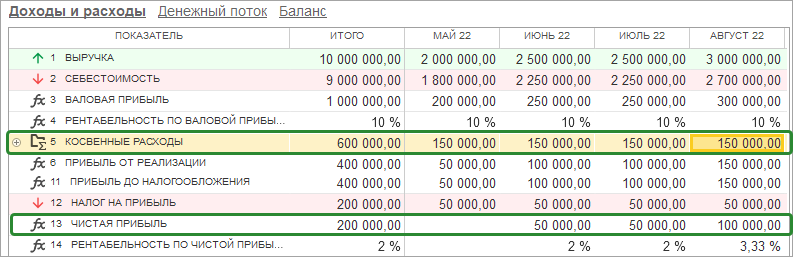

В отчете Доходы и расходы Анализа бизнеса за 1 квартал выручка от реализации составила:

январь — 3 000 тыс. руб., февраль — 5 000 тыс. руб., март — 8 000 тыс. р. В январе наблюдаем влияние сезонности продаж, с февраля выручка растет, в марте рекордные продажи, связанные с повышенным спросом на все товары даже с учетом роста цен.

Посмотрите на созданную модель, в ней уже есть основные показатели и настроенные формулы расчета. На основании значений выручки и расходов есть дополнительные показатели: точка безубыточности, запас финансовой прочности, операционный рычаг.

Таким образом эту модель уже можно использовать для работы.

В основе модели основные показатели бизнеса: Выручка, Прямые расходы, Косвенные расходы, Прибыль, Рентабельность.

При ведении управленческого учета в 1С:УНФ значения показателей для заполнения модели можно найти в самой программе. Значения показателей из программы делают финансовую модель действительно работающим инструментом.

В 1С:УНФ информация доступна в отчете Доходы и расходы по статьям (по отгрузке).

По подразделениям можно увидеть в отчете Валовая прибыль.

Каждый выбирает наиболее привычные инструменты анализа. По моему мнению удобнее смотреть информацию в том же формате, что и финансовая модель, в отчетах Анализа бизнеса: Компания — Развитие бизнеса — Анализ бизнеса.

В отчете Доходы и расходы Анализа бизнеса за 1 квартал выручка от реализации составила:

январь — 3 000 тыс. руб., февраль — 5 000 тыс. руб., март — 8 000 тыс. р. В январе наблюдаем влияние сезонности продаж, с февраля выручка растет, в марте рекордные продажи, связанные с повышенным спросом на все товары даже с учетом роста цен.

Для составления финансовой модели рассчитаем, какую часть составляет себестоимость. Себестоимость напрямую зависит от продаж, поэтому для финансовой модели определяем, сколько себестоимости в рубле продаж. Можно посчитать вручную или посмотреть рентабельность по валовой прибыли. Рентабельность по валовой прибыли в январе и феврале составила 38-39%, таким образом доля себестоимости (прямые расходы) составляет 61-62%. Показатели марта не принимаем во внимание, т. к. цены были выше, а себестоимость товара не изменилась, т. к. закуплены были до повышения цен. При новой закупке ситуация изменится.

Следующим важным показателем, который необходим для финансовой модели являются косвенные расходы — 350 тыс. руб. ежемесячно. Для создания хорошей финансовой модели часто важно видеть их по статьям.

Полученные основные показатели в Анализе бизнеса перенесем в нашу финансовую модель.

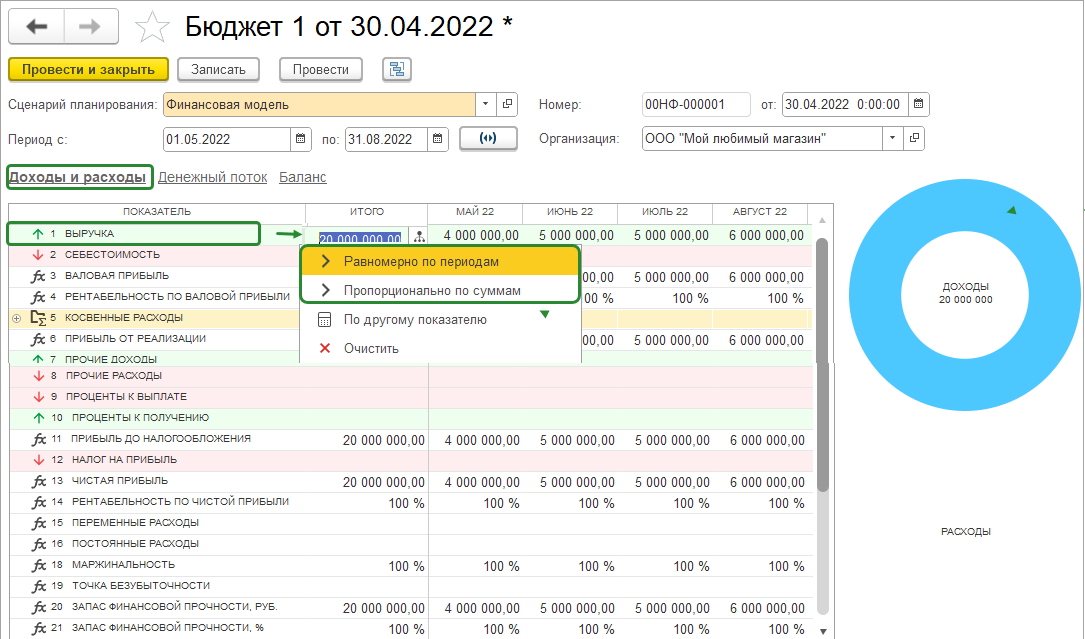

Переносим информацию в финансовую модель

На основании информации Анализа бизнеса заполняем финансовую модель своими значениями. Начинаем с Выручки. Прогнозируем продажи исходя из сезонности, которую можем отследить в отчетах за аналогичные периоды прошлого года: май аналогично январю т. к. много праздничных дней и небольшой спрос — 4 000 тыс. руб., июнь — 5 000 тыс. руб., июль — 5 000 тыс. руб., август — 6 000 тыс. руб.

Значения продаж можно ввести вручную или воспользоваться возможностями программы:

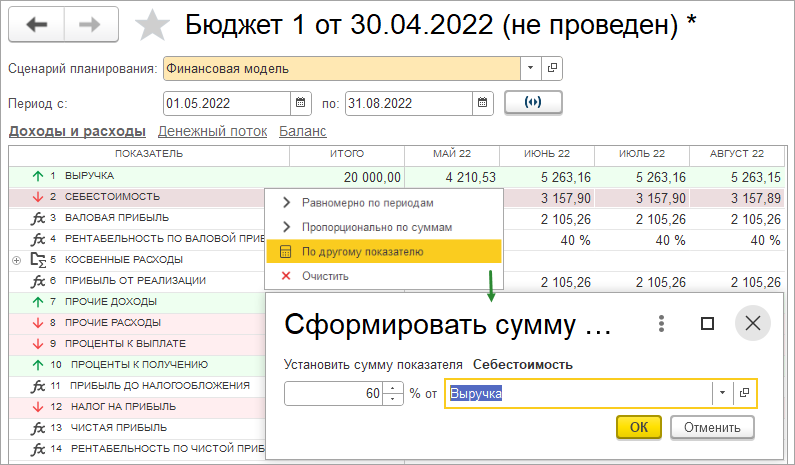

Следующим шагом планируем себестоимость. Из отчета Доходы и расходы в Анализе бизнеса определили, что себестоимость составляет примерно 60%. Воспользуемся возможностью заполнить по другому показателю — 60% от значения выручки от реализации.

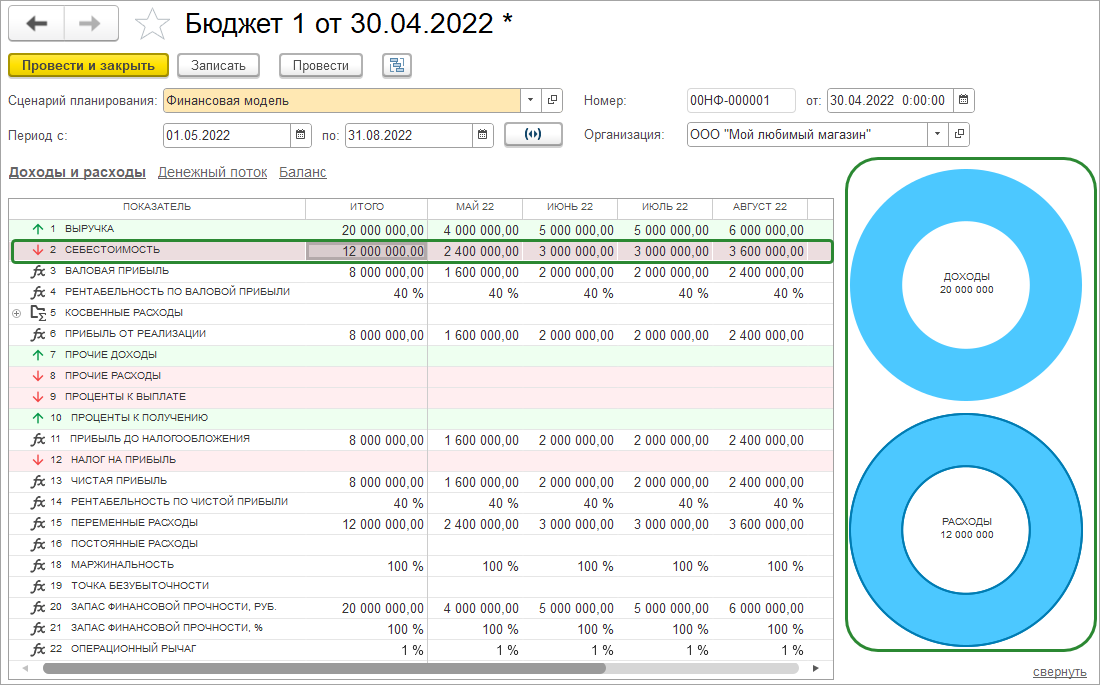

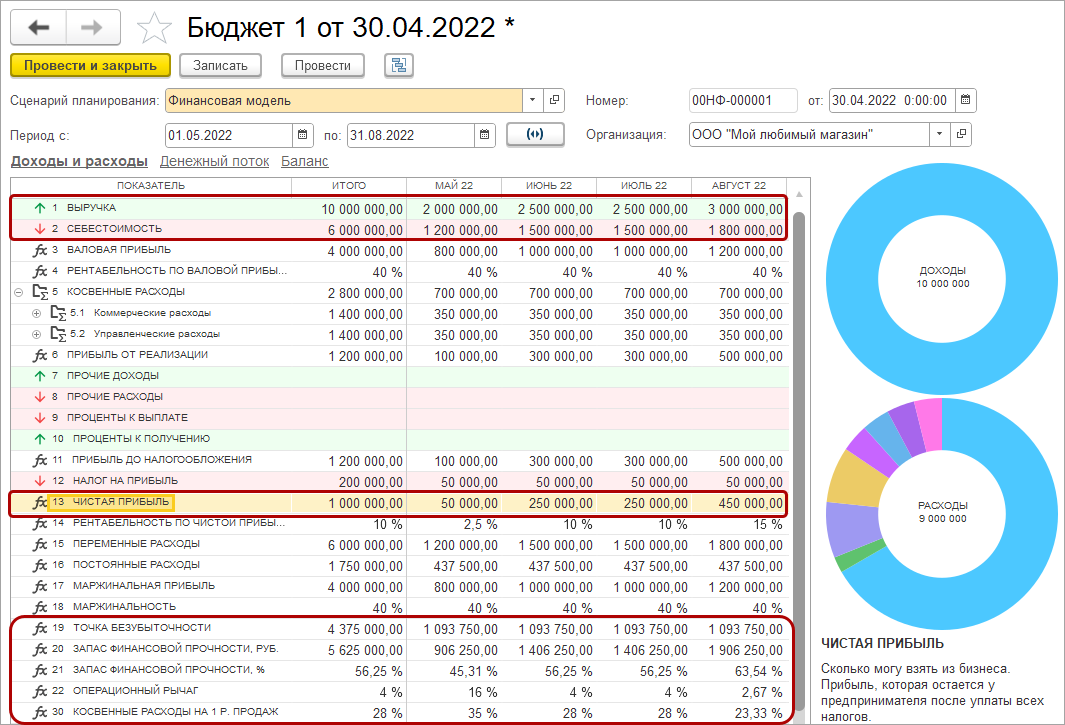

При вводе суммы выручки и себестоимости рассчитываются все зависимые показатели и сразу можно оценить полученные значения в модели. Справа диаграмма доходов и расходов.

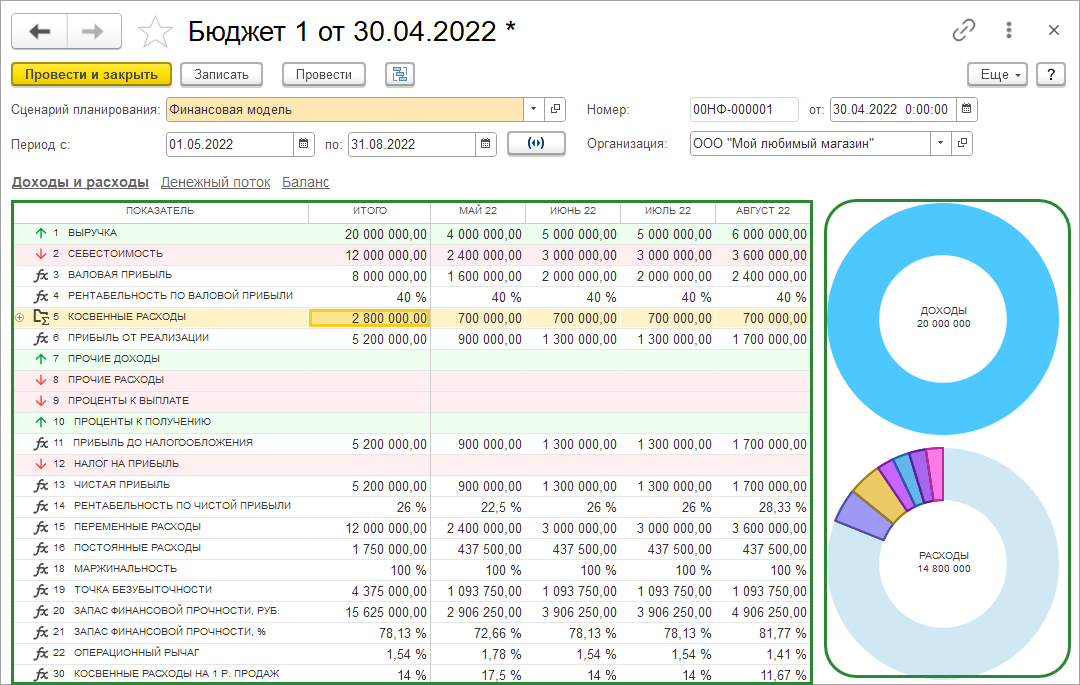

Переходим к косвенным расходам, которые имеют примерно постоянный размер за период. За первый квартал они составляли всего 350 тыс. руб., но согласно договору с владельцем склада увеличиваем площадь и аренда повышается, также повысили заработную плату, рост произошел и по другим статьям расходов и сейчас составляет 700 тыс. руб. в месяц.

Также укажем примерную сумму налогов, которые ежемесячно платим в размере 50 000 руб. и получаем работающую модель нашего бизнеса.

Таким образом, заполнив значения выручки, себестоимости и косвенных расходов, можно получить рассчитанные основные показатели бизнеса. Для начала работы и основных прогнозов этих показателей уже достаточно. Без дополнительных настроек можно проверять гипотезы и рассчитывать сценарии с результатами.

На основании информации Анализа бизнеса заполняем финансовую модель своими значениями. Начинаем с Выручки. Прогнозируем продажи исходя из сезонности, которую можем отследить в отчетах за аналогичные периоды прошлого года: май аналогично январю т. к. много праздничных дней и небольшой спрос — 4 000 тыс. руб., июнь — 5 000 тыс. руб., июль — 5 000 тыс. руб., август — 6 000 тыс. руб.

Значения продаж можно ввести вручную или воспользоваться возможностями программы:

- равномерно по периодам: при вводе общей суммы за весь период она распределится поровну на периоды;

- пропорционально по суммам — при вводе общей суммы и распределения по периодам (например по процентам) сумма распределится пропорционально введенным значениям, удобно использовать для учета сезонности.

Следующим шагом планируем себестоимость. Из отчета Доходы и расходы в Анализе бизнеса определили, что себестоимость составляет примерно 60%. Воспользуемся возможностью заполнить по другому показателю — 60% от значения выручки от реализации.

При вводе суммы выручки и себестоимости рассчитываются все зависимые показатели и сразу можно оценить полученные значения в модели. Справа диаграмма доходов и расходов.

Переходим к косвенным расходам, которые имеют примерно постоянный размер за период. За первый квартал они составляли всего 350 тыс. руб., но согласно договору с владельцем склада увеличиваем площадь и аренда повышается, также повысили заработную плату, рост произошел и по другим статьям расходов и сейчас составляет 700 тыс. руб. в месяц.

Также укажем примерную сумму налогов, которые ежемесячно платим в размере 50 000 руб. и получаем работающую модель нашего бизнеса.

Таким образом, заполнив значения выручки, себестоимости и косвенных расходов, можно получить рассчитанные основные показатели бизнеса. Для начала работы и основных прогнозов этих показателей уже достаточно. Без дополнительных настроек можно проверять гипотезы и рассчитывать сценарии с результатами.

Какие прогнозы можно строить и какие решениям принимать с помощью финансовой модели

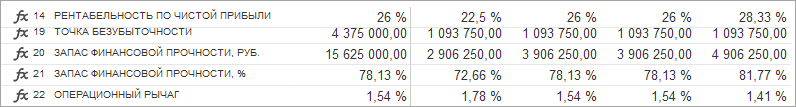

Давайте проанализируем полученные значения в стандартной модели и проверим гипотезы. При существующей модели бизнеса рентабельность по чистой прибыли составит 25%, т. е. с каждого вырученного рубля мы вернем 25 коп. чистой прибыли. Важный показатель для собственника как для дальнейшей работы, так и при продаже бизнеса. Покупателю бизнеса важна способность бизнеса зарабатывать деньги без кредитной нагрузки.Точка безубыточности в стоимостном выражении показывает, что при объеме продаж на 1 093 750 руб. мы покрываем все расходы, не получая ни прибыли, ни убытков.

А запас финансовой прочности показывает, насколько мы можем сократить расходы. Например летом можем не продать на сумму примерно 3 906 000 руб. или 78% прежде, чем достигнем точки безубыточности и начнем получать убытки.

Соотношение переменных и постоянных расходов дало значение операционного рычага в 1,54, который показывает зависимость бизнеса от продаж. Полученное значение говорит о том, что при изменении продаж на 1%, прибыль изменится на 1,6%.

Что это значит? Например при росте объема продаж за 4 месяца 20 000 тыс.руб. на 1% т.е. в размере 200 тыс.руб. чистая прибыль (5 200 тыс.руб.) увеличится на 1.54% т.е. на 80 000 руб. и составит 5 280 тыс. руб.

Уже с этой моделью можно задавать вопросы и строить различные сценарии.

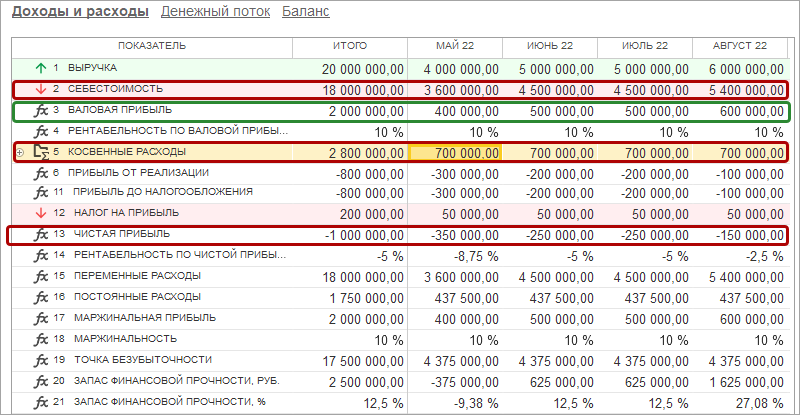

Сценарий 1. Продажи уменьшаются в 2 раза

Сокращаем выручку в 2 раза, для этого уменьшаем общую сумму за 4 месяца до 10 000 тыс. руб. вместо

20 000 тыс. руб. Сумма распределится пропорционально ранее введенным значениям.

Далее снова считаем себестоимость как 60% от выручки, т. к. себестоимость напрямую связана с объемом продаж. Для расчета используем возможность расчета «по другому показателю». Другие показатели не изменяем.

Результаты расчетов показали, что точки безубыточности при сокращении продаж не достигаем, но зависимость от продаж вырастает т. к. увеличивается часть косвенных расходов, приходящихся на каждый рубль продаж. Таким образом бизнес выживет при сокращения продаж в 2 раза, даже сохранив прежние расходы на персонал, коммерческие и управленческие расходы.

Сокращаем выручку в 2 раза, для этого уменьшаем общую сумму за 4 месяца до 10 000 тыс. руб. вместо

20 000 тыс. руб. Сумма распределится пропорционально ранее введенным значениям.

Далее снова считаем себестоимость как 60% от выручки, т. к. себестоимость напрямую связана с объемом продаж. Для расчета используем возможность расчета «по другому показателю». Другие показатели не изменяем.

Результаты расчетов показали, что точки безубыточности при сокращении продаж не достигаем, но зависимость от продаж вырастает т. к. увеличивается часть косвенных расходов, приходящихся на каждый рубль продаж. Таким образом бизнес выживет при сокращения продаж в 2 раза, даже сохранив прежние расходы на персонал, коммерческие и управленческие расходы.

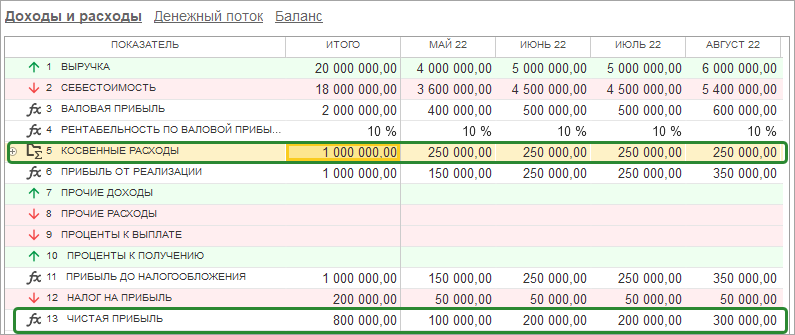

Сценарий 2. Поставщики поднимают цены в 1,5 раза.

Высока вероятность того, что из-за роста цен на логистику поставщики поднимут цены, а мы не сможем больше поднять цены в короткий период времени.

Увеличим себестоимость в 1,5 раза. Выручка от реализации остается в прежнем объеме, а себестоимость увеличивается в 1,5 раза. Можно воспользоваться планированием от другого показателя и задать 90% от выручки. Чистая прибыль имеет отрицательное значение, т.е. получаем убыток. Но валовая прибыль имеет положительное значение. Если мы сможем сократить косвенные расходы до 250 000 руб., то останемся в зоне прибыли.

Высока вероятность того, что из-за роста цен на логистику поставщики поднимут цены, а мы не сможем больше поднять цены в короткий период времени.

Увеличим себестоимость в 1,5 раза. Выручка от реализации остается в прежнем объеме, а себестоимость увеличивается в 1,5 раза. Можно воспользоваться планированием от другого показателя и задать 90% от выручки. Чистая прибыль имеет отрицательное значение, т.е. получаем убыток. Но валовая прибыль имеет положительное значение. Если мы сможем сократить косвенные расходы до 250 000 руб., то останемся в зоне прибыли.

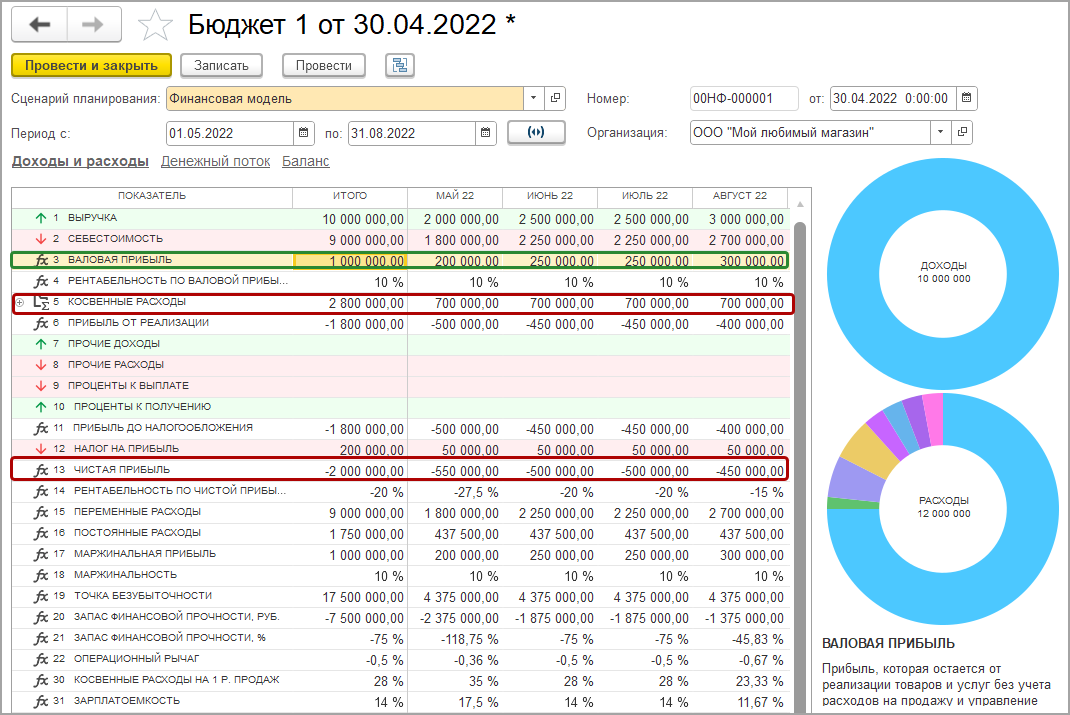

Сценарий 3. Сокращение продаж и рост закупочных цен

Совместим два возможных сценария: сокращение продаж и рост цен поставщиков при отсутствии возможности поднять свои цены. Сразу можем видеть убыток в виде отрицательной чистой прибыли. Но обратите внимание, что валовая прибыль все еще положительная. Для сокращенного объема продаж у нас слишком большие косвенные расходы. Если мы сократим их до 150 000 руб., то можем удержаться на минимальной прибыли. Одновременно наращиваем продажи и постепенно поднимаем цены.

Совместим два возможных сценария: сокращение продаж и рост цен поставщиков при отсутствии возможности поднять свои цены. Сразу можем видеть убыток в виде отрицательной чистой прибыли. Но обратите внимание, что валовая прибыль все еще положительная. Для сокращенного объема продаж у нас слишком большие косвенные расходы. Если мы сократим их до 150 000 руб., то можем удержаться на минимальной прибыли. Одновременно наращиваем продажи и постепенно поднимаем цены.

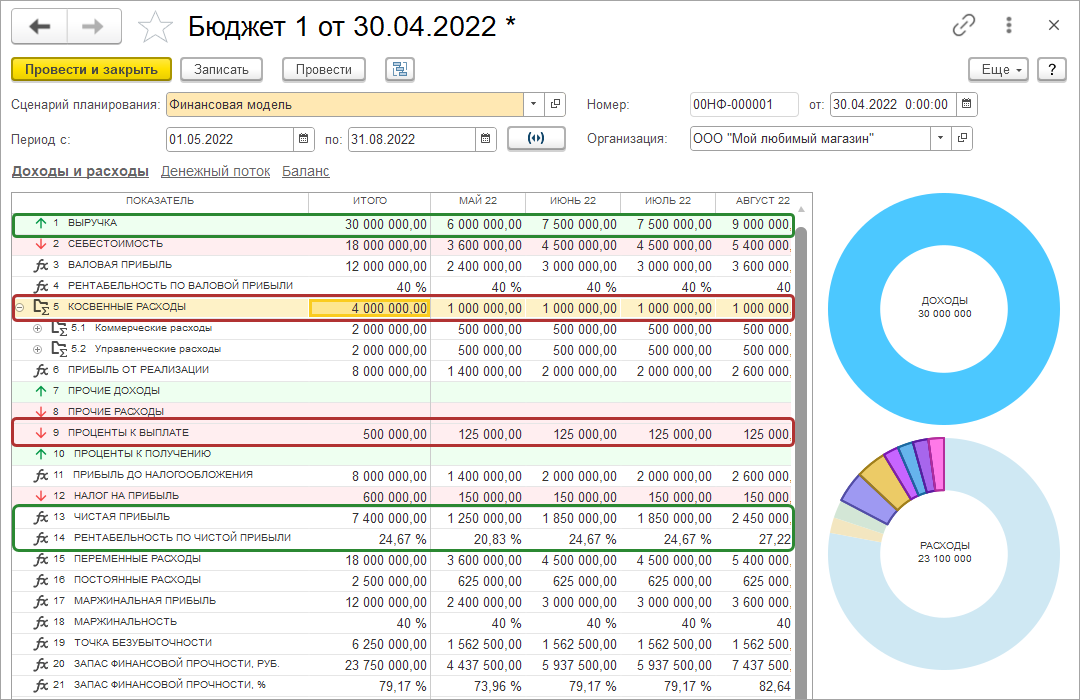

Сценарий 4. Привлечение кредита для развития бизнеса

Смоделируем ситуацию, что для нашего бизнеса благоприятные условия, мы планируем нарастить продажи в 1,5 раза и для этого необходимо привлечь займ в 5 000 тыс. руб. Спрогнозируем, сможет ли наш бизнес платить проценты по займу.

Сначала увеличиваем общую выручку до 30 000 тыс. руб. Суммы пропорционально распределится по периодам. Обновляем себестоимость также по другому показателю в виде 60% от выручки.

В статью расхода «Проценты к выплаты» внесем расходы по процентам исходя из 30% в год, 125 000 руб. в месяц.

Косвенные расходы называют условно-постоянными т. к. при росте бизнеса они увеличиваются на уровень выше, т. е. на следующую ступеньку, и далее на протяжении определенного периода снова сохраняют постоянное значение. У нас они выросли до 1 000 тыс.руб. в месяц. Увеличились налоги.

Внесем значения и посмотрим полученные результаты. При сохранении наших цен и цен поставщиков, что рентабельность составляет около 25% т.е. сохраняет тот же уровень. Величина чистой прибыли в связи с ростом продаж увеличилась до значений от 1250 тыс.руб в мае до 1850 тыс. руб. в июне и июле, 2 450 тыс. руб. в августе.

Чистая прибыль возросла, но не забываем о необходимости платить не только проценты, но и возвратить тело займа, что повлияет на денежный поток.

Смоделируем ситуацию, что для нашего бизнеса благоприятные условия, мы планируем нарастить продажи в 1,5 раза и для этого необходимо привлечь займ в 5 000 тыс. руб. Спрогнозируем, сможет ли наш бизнес платить проценты по займу.

Сначала увеличиваем общую выручку до 30 000 тыс. руб. Суммы пропорционально распределится по периодам. Обновляем себестоимость также по другому показателю в виде 60% от выручки.

В статью расхода «Проценты к выплаты» внесем расходы по процентам исходя из 30% в год, 125 000 руб. в месяц.

Косвенные расходы называют условно-постоянными т. к. при росте бизнеса они увеличиваются на уровень выше, т. е. на следующую ступеньку, и далее на протяжении определенного периода снова сохраняют постоянное значение. У нас они выросли до 1 000 тыс.руб. в месяц. Увеличились налоги.

Внесем значения и посмотрим полученные результаты. При сохранении наших цен и цен поставщиков, что рентабельность составляет около 25% т.е. сохраняет тот же уровень. Величина чистой прибыли в связи с ростом продаж увеличилась до значений от 1250 тыс.руб в мае до 1850 тыс. руб. в июне и июле, 2 450 тыс. руб. в августе.

Чистая прибыль возросла, но не забываем о необходимости платить не только проценты, но и возвратить тело займа, что повлияет на денежный поток.

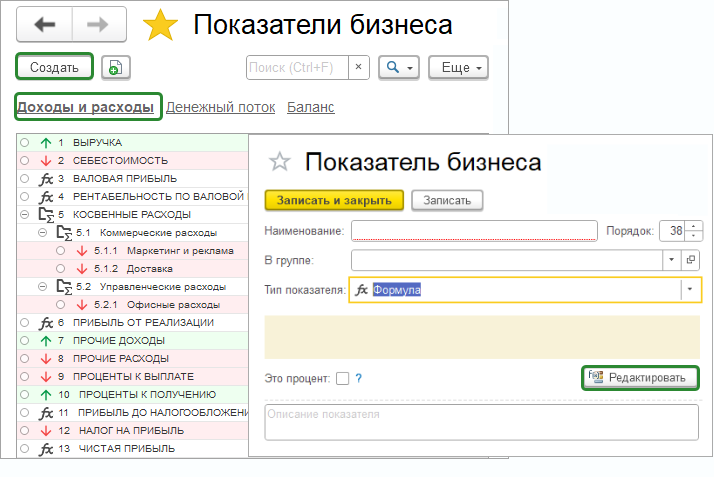

Настраиваем финансовую модель под свой бизнес: создаем дополнительные показатели

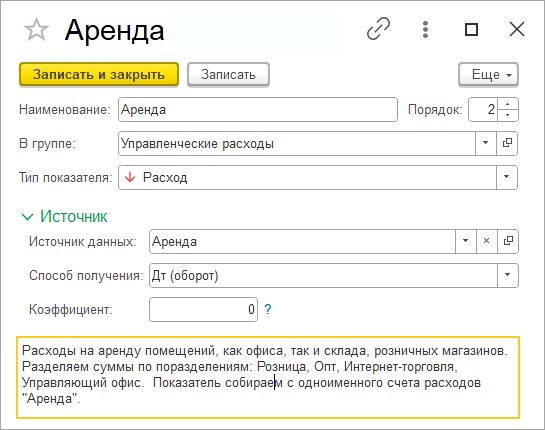

Рассмотрели, как использовать настроенную в программе модель для проверки гипотез и расчета сценариев.Но что делать, если важно для бизнеса посчитать косвенные расходы по статьям и добавить свои индивидуальные показатели.

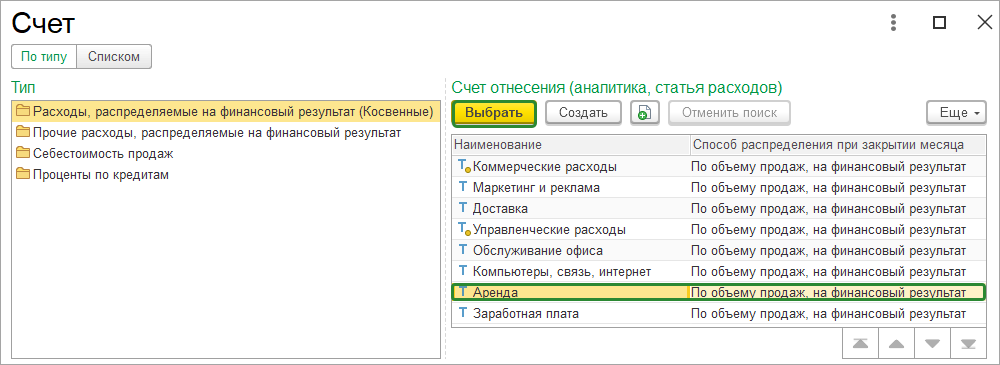

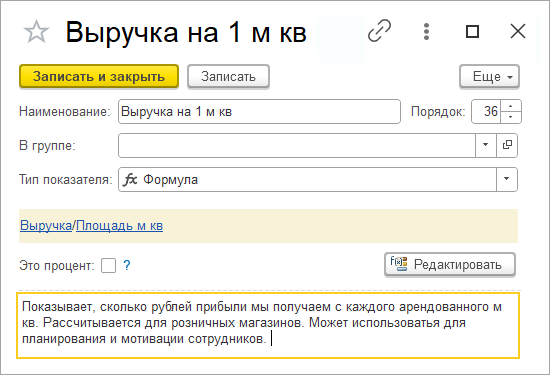

Для этого открываем список показателей в разделе: Компания — Развитие бизнеса — Показатели бизнеса. Создаем новый показатель по кнопке "Создать", открывается форма создания нового показателя.

Указываем название, записываем, по кнопке «Редактировать» переходим на указание формулы расчета. Пишем комментарии, как будем использовать.

Создадим несколько статей косвенных расходов. Можно внутри сделать две группы: коммерческие и управленческие расходы. Наполним группы статьями расходов. Для примера создадим статью «Аренда» в группе управленческих расходов. Для сбора информации о фактических значениях по этому показателю в качестве источника укажем счет управленческого плана счетов. Аналогично создаем и другие статьи косвенных расходов: «Компьютер, связь», «Персонал», «Офисные расходы«. Если у нас розничный бизнес, то нам важен, например, показатель «Выручка с одного метра квадратного». Создадим предварительно показатель площадь, а далее по формуле рассчитаем выручку с площади.

В 1С:УНФ уже есть преднастроенная финансовая модель, которую можно использовать. Для заполнения модели можно использовать как фактическую информацию из 1С:УНФ, так и цифры в электронных таблицах.

Стандартная модель уже содержит основные показатели и позволяет моделировать различные сценарии, отвечая на вопрос, что будет с бизнесом, например, если продажи сократятся или вырастут, цены поставщиков изменятся, если придется использовать заемные средства для развития бизнеса.

Финансовую модель можно оперативно дополнить своими показателями бизнеса. Созданную модель можно сохранить и создать несколько новых. На основании финансовой модели можно создать бюджет и в дальнейшем использовать его для контроля за отклонениями фактических показателей от плановых.

Успехов в создании финансовых моделей и прогнозируемого будущего!

Можно также прочитать статьи по использованию Анализа бизнеса: "Как составить план в 1С:УНФ", "Как управлять расходами"Стандартная модель уже содержит основные показатели и позволяет моделировать различные сценарии, отвечая на вопрос, что будет с бизнесом, например, если продажи сократятся или вырастут, цены поставщиков изменятся, если придется использовать заемные средства для развития бизнеса.

Финансовую модель можно оперативно дополнить своими показателями бизнеса. Созданную модель можно сохранить и создать несколько новых. На основании финансовой модели можно создать бюджет и в дальнейшем использовать его для контроля за отклонениями фактических показателей от плановых.

Успехов в создании финансовых моделей и прогнозируемого будущего!

Смотрите вебинар "Анализ бизнеса в 1С:УНФ"

Комментарии