С 2023 г. сумма НДФЛ для оплаты включается в единый налоговый платеж. Для НДФЛ изменяется порядок расчета и уплаты. Рассчитывается налог за период с 23 числа предыдущего месяца по 22 числа текущего месяца с каждой выплаченной работнику суммы. До 25 числа месяца подается уведомление о рассчитанных суммах. До 28 числа осуществляется оплата единого налогового платежа, в составе которого теперь и оплачивается НДФЛ.

В статье рассмотрим, как рассчитать НДФЛ по новым правилам, подать уведомления по исчисленным суммам и оплатить в составе единого налогового платежа. В конце расскажем порядок расчета и уплаты НДФЛ в 2023 году в 1С:УНФ.

Новые правила расчета НДФЛ

До 2023 года датой получения дохода считали последний день календарного месяца, за который была начислена заработная плата. Поэтому ранее при выплате аванса НДФЛ не удерживался т. к. аванс не считался доходом. Рассчитывался и удерживался НДФЛ один раз при окончательной выплате заработной платы.

Основное изменение — теперь днём получения дохода для расчета НДФЛ считается дата выплаты заработной платы.

Теперь рассчитываем и удерживаем НДФЛ два раза в месяц: в день перечисления сотруднику аванса и в дату выплаты оставшейся части заработной платы.

Период расчета НДФЛ — с 23 числа предыдущего месяца по 22 число текущего месяца.

Дата отчета — до 25 числа текущего месяца подаем в ИФНС уведомление с расчетом исчисленных налогов.

Сумма из уведомления будет зачтена в качестве НДФЛ при поступлении единого налогового платежа, в состав которого будет включен и НДФЛ.

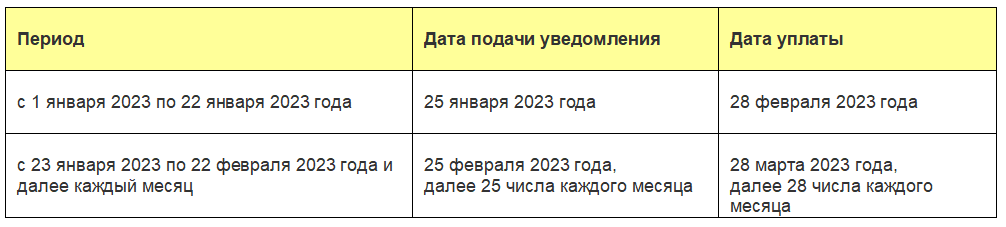

Сроки оплаты и отчетности

Изменяется срок оплаты НДФЛ. Теперь НДФЛ уплачивается в составе единого налогового платежа на единый налоговый счет до 28 числа текущего месяца.С 2023 года, если работодатель не в состоянии удержать НДФЛ в установленные законом сроки в силу каких-то причин, он может перечислить налог за счёт собственных средств. Этим самым он избежит штрафов и пеней от ИФНС. Поэтому теперь можно и лучше заранее направить средства на единый налоговый счёт (ЕНС). ФНС заберёт оттуда деньги согласно расчётам, поданным в уведомлении.

Порядок расчета и оплаты НДФЛ по новым правилам в 1С:УНФ

В 1С:УНФ есть возможность рассчитать НДФЛ с выплаченного аванса и отправить уведомление об исчисленной сумме налога. В составе единого налогового платежа перечисляем на единый налоговый счет. При выплате заработной платы рассчитывается НДФЛ с учетом налога с аванса и включается в следующие уведомление и сумму единого налогового платежа.

Рассмотрим по шагам, как рассчитать НДФЛ с выплаченных сумм в 1С:УНФ, отправить уведомление и оплатить.

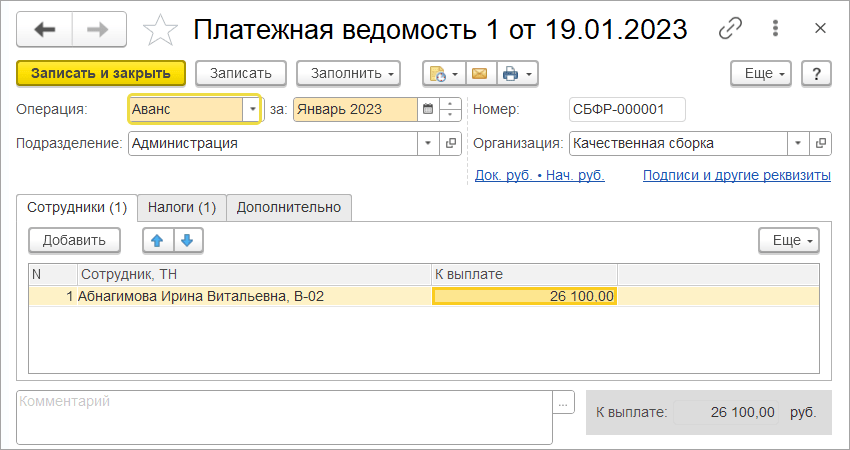

Создаем в разделе «Персонал» платежную ведомость с операцией «Аванс». В документе указываем сотрудников и суммы аванса.

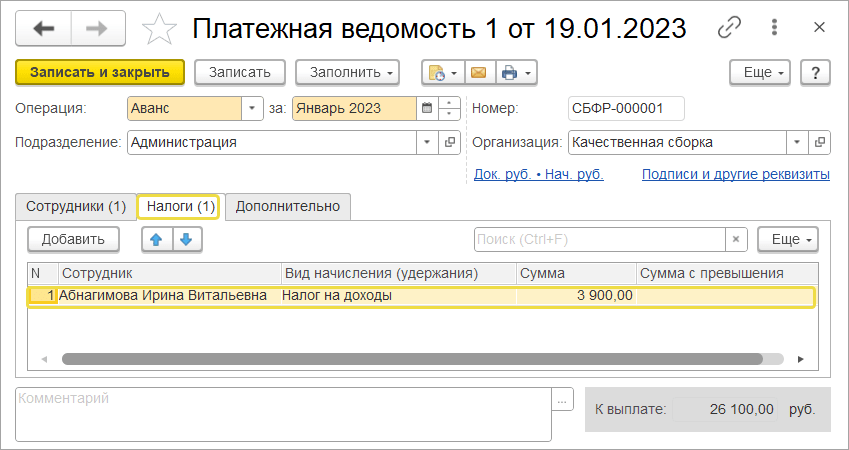

В платежной ведомости на закладке "Налоги" указываем суммы НДФЛ с аванса. Записываем документ.

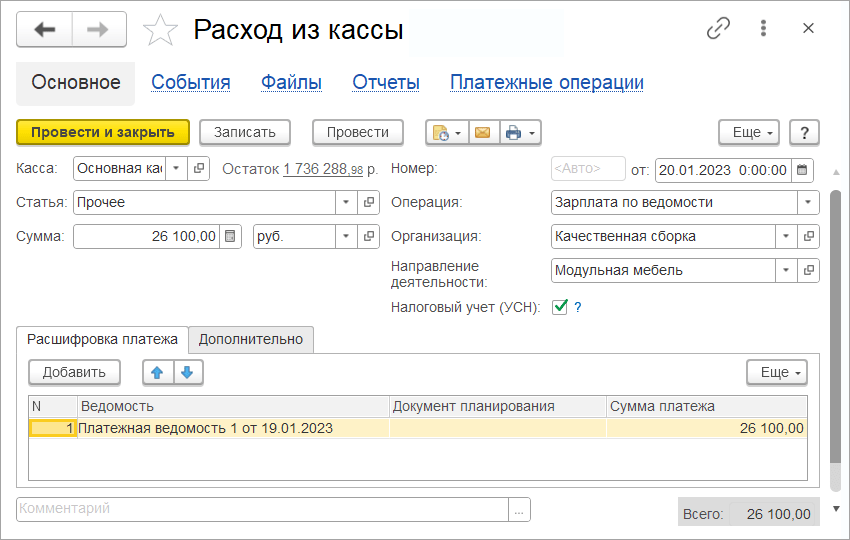

Для выплаты аванса из платежной ведомости вводом на основании создаем платежный документ.

В срок до 25 числа каждого месяца рассчитываем сумму НДФЛ за период с 23 числа предыдущего месяца по 22 число текущего месяца и отправляем уведомление по НДФЛ.

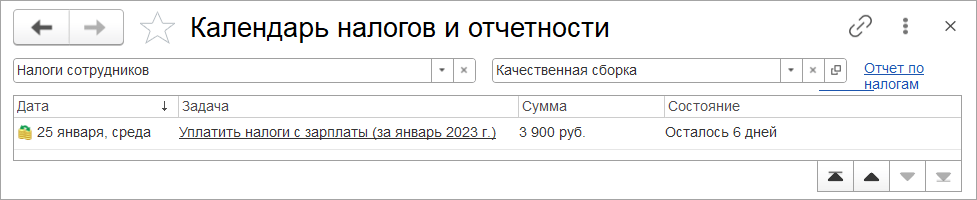

Расчет налога и формирование уведомление производится в календаре налогов и отчетности раздела "Налоги".

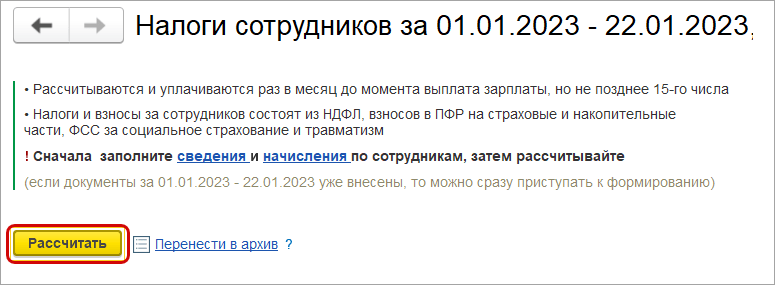

Рассчитываем налог.

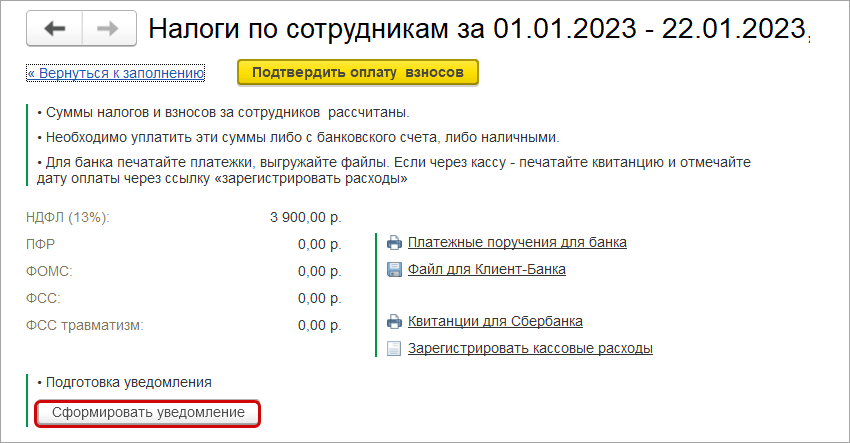

Из формы НДФЛ формируем уведомление.

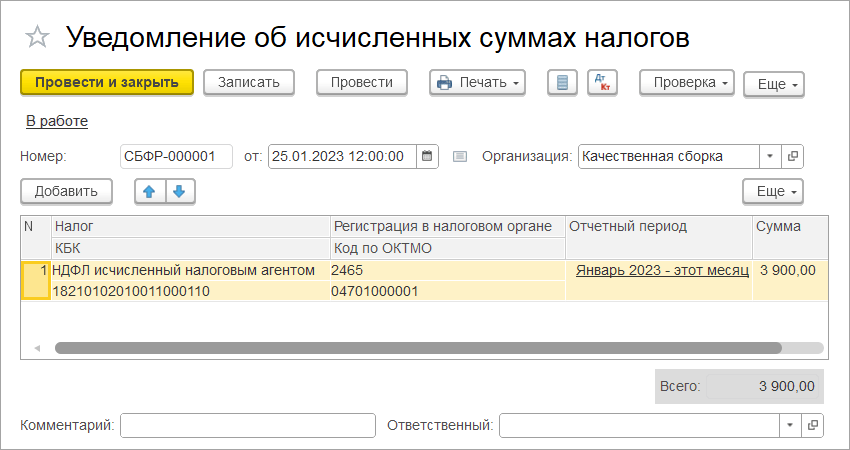

Проверяем созданное уведомление и отправляем с помощью сервиса 1С-Отчетность до 25 числа месяца.

3. Оплата НДФЛ в составе единого налогового платежа

До 28 числа месяца необходимо совершить оплату на единый налоговый счет. Оплатить налоги можно из формы рассчитанного налога. В этом случае оплачиваем рассчитанные суммы обязательств.

Оплату можно произвести со своего счета через формирование платежного поручения или сохранив файл для клиент-банка для последующей отправки через него. Так же можно оплатить наличными. Для этого можно сформировать квитанцию, а для отражения в программе обязательно сформировать расход из кассы.

Пополнить единый налоговый счет и не переживать о несвоевременной оплате или недоимках, пенях можно в любой момент времени и на любую сумму.

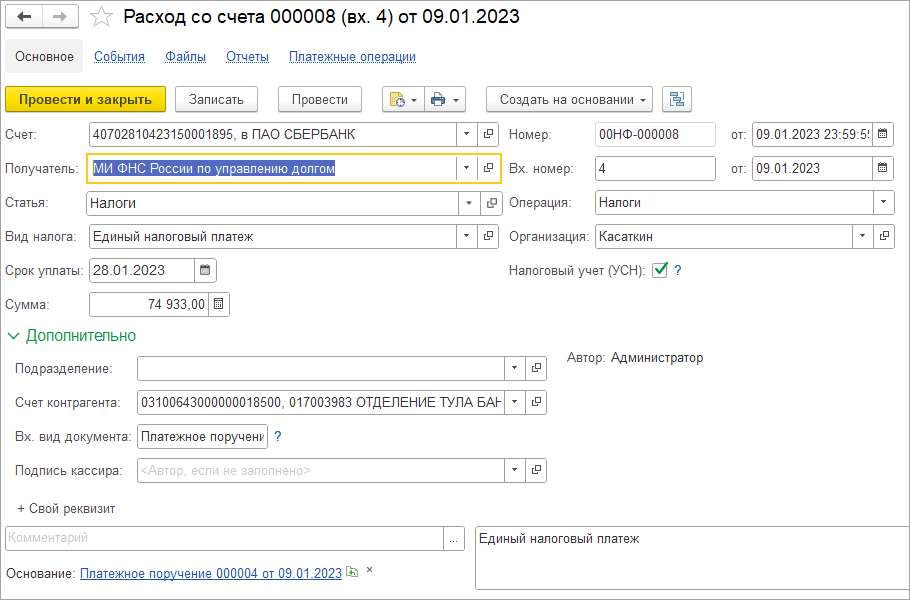

В программе совершаем платеж с помощью документов «Расход со счета» для безналичной оплаты или «Расход из кассы» — для наличной. Выбираем операцию «Налоги» и вид налога «Единый налоговый платеж».

4. НДФЛ с заработной платы

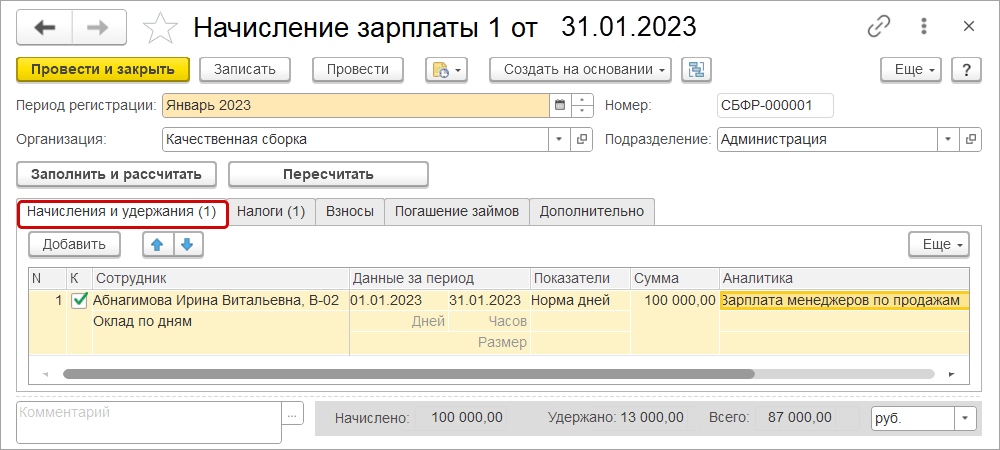

В конце месяца производим начисление заработной платы в разделе "Персонал".

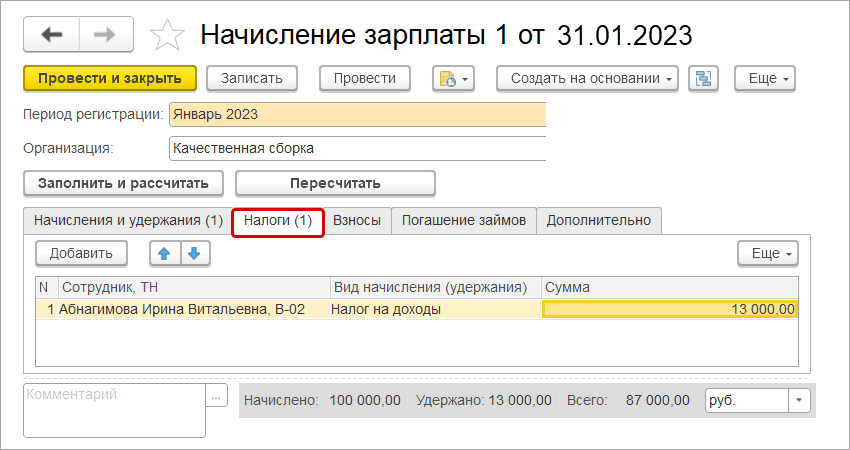

На закладке "Налоги" рассчитывается сумма НДФЛ со всей заработной платы.

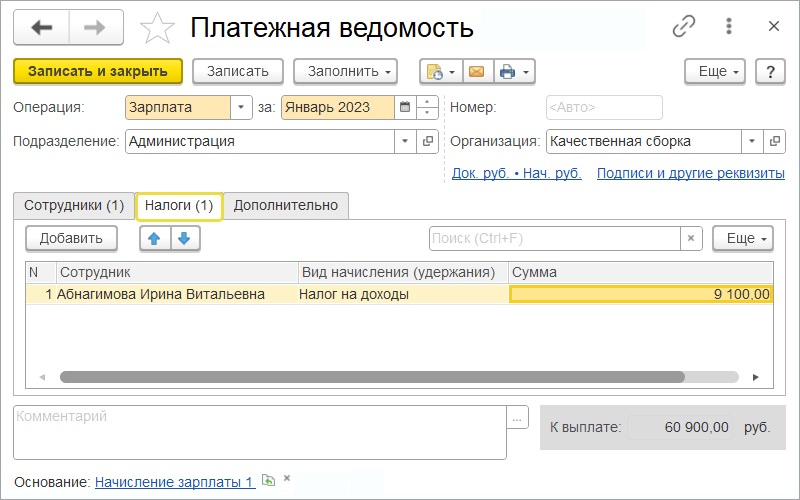

На основании начисления создаем платежную ведомость на выплату. На закладке налоги указываем сумму НДФЛ с учетом рассчитанных сумм с аванса.

Сумма налога будет включена в следующий расчет и уведомление и уплачена в составе единого налогового платежа.

Теперь НДФЛ рассчитываем и отправляем уведомления с каждой выплаченной суммы: с аванса и заработной платы до 25 числа месяца. До 28 числа уплачиваем в составе единого налогового платежа. 6-НДФЛ сдаем до 25 числа следующего за отчетным кварталом. Годовой отчет – до 25 февраля следующего года. Изменилась форма и порядок заполнения, начиная со сдачи отчетности за 2022 г.

Полезные материалы:

Комментарии

Добрый день. Если выплаты по зарплате производятся 24 предыдущего месяца и 9 текущего месяца, то получается, что это начисления предыдущего месяца. Тогда почему нужно период, за который удержан НДФЛ по текущему месяцу?

Уважаемые разработчики, вы сами то тестировали? Смотрели? При формировании Уведомления НДФЛ и Страховых взносов, вы просите заполнить СРОК УПЛАТЫ а не период. Соответственно срок уплаты например ставим 28.03. 2023 год. Что в итоге получается в 1 С Отчетности при формировании: НДФЛ Март 2023 ( код отчетного налогового периода 21/03 т.е. исчисленный НДФЛ с 23.02 по 22.03. а вот страховые взносы ПЕРИОД Тоже Март 2023 года, но должны попадать Страховые взносы за Февраль с кодом отчетности 21/02. Какие вы коды передаете в данном случае???????????????? Большой вопрос

Очень интересно: в 1С раздел "Персонал" -нет. " Где же его найти?

Добрый день, сроки перечисления НДФЛ (указанные в начале статьи) верные?

Разве перечисление не до 28 числа текущего месяца?

ВЫ хотя бы правильно сроки указывали оплаты налога в 1 строчке уведомление правильно до 25 января а оплата до 28 ЯНВАРЯ а не февраля, и так далее, в разъяснениях налоговой четко сказано (До 28 числа текущего месяца, а не следующего за ним)

Добрый день. У вас ошибка в статье. Налог удержанный с 1 по 22 января, срок уведомления до 25 января, срок оплаты - 28 января. Налог удержанный с 23 января по 22 февраля, срок уведомления до 25 февраля. срок оплаты до 28 февраля и т.д.

А как подать Уведомление на НДФЛ с отпускных, если программа их не видит??? Вы пишете про зарплату и аванс, а про отпускные вы забыли? Она не дает мне сформировать Уведомление, пишет, что нет сумм налога к уплате. Отпусные начислены, удержаны, ведомость в банк проведена. А программа не видит этих движений по счетам. Слепа, совсем слепа?