С 2021 года вступают в силу в силу многочисленные поправки в НК РФ, которые заметно изменят порядок работы организаций и ИП. С нового года отменяется ЕНВД, повышается НДФЛ, обновляется налоговая отчетность и меняются правила расчета и уплаты налогов. БУХ.1С рассказывает о важнейших изменениях налогового законодательства с 2021 года.

Страховые взносы

Обновленный расчет по страховым взносам

С 2021 года начинает применяться новая форма расчета по страховым взносам (приказ ФНС России от 15.10.2020 № ЕД-7-11/751@). Изменения утверждают новую редакцию Титульного листа расчета, в котором предусматривается дополнительное поле для указания среднесписочной численности работников за предшествующий период. С 2021 года представлять отдельный отчет о среднесписочной численности работников не требуется (абз. 6 п. 3 ст. 80 НК РФ в ред. Федерального закона от 28.01.2020 № 5-ФЗ, приказ ФНС России от 15.10.2020 № ЕД-7-11/752@).

Раздел 1 формы расчета дополняется новым Приложением 5.1 для организаций, осуществляющих деятельность в области информационных технологий, а также деятельность по проектированию и разработке изделий электронной компонентной базы и электронной продукции.

Обновленная форма применяется с отчетности за 2020 год.

Новые предельные величины баз страховых взносов

При достижении суммы выплат работнику в течение года размера предельной величины взносы на случай временной нетрудоспособности перестают начисляться, а на обязательное пенсионное страхование начисляются по страховому тарифу 10%.

В соответствии с Постановлением Правительства РФ от 26.11.2020 № 1935 на 2021 год устанавливается для страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством предельная величина базы в размере 966 000 руб., что на 5,9% выше действующего в 2020 году размера 912 000 руб.

Для страховых взносов на обязательное пенсионное страхование предельная величина базы в 2021 году — 1 465 000 руб., что на 13,4% выше показателя 2020 года (1 292 000 руб.).

Фиксированные страховые взносы

С 01.01.2021 вступает в силу закон о фиксированных страховых взносах для индивидуальных предпринимателей, адвокатов, нотариусов и прочих лиц, которые занимаются частной практикой (Федеральный закон от 15.10.2020 № 322-ФЗ).

Согласно закону, в 2021 году фиксированные размеры страховых взносов на обязательное пенсионное и медицинское страхование сохранятся на уровне 2020 года. Таким образом, величина взносов на обязательное пенсионное страхование в 2021 году составит 32 448 руб., а взносов на обязательное медицинское страхование — 8 426 руб.

Возврат переплаченных взносов

С 01.01.2021 упрощается порядок возврата переплаты страховых взносов на обязательное пенсионное страхование (Федеральный закон от 01.10.2020 № 312-ФЗ).

По действующим правилам возврат излишне уплаченных страховых взносов на обязательное пенсионное страхование, зачисленных на индивидуальные лицевые счета работников, невозможен.

С нового года зачисление переплаты на лицевые счета работников не сможет служить основанием для отказа в возврате переплаченных страховых взносов. В возврате взносов откажут только в том случае, если работник, на лицевой счет которого были зачислены переплаченные взносы, вышел на пенсию.

Новая форма 4-ФСС

В 2021 году вводится в действие новая форма расчета по страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (). Новая форма учитывает переход всех регионов на прямые выплаты социальных пособий. В связи с этим из 4-ФСС были исключены таблицы, содержащие данные о произведенных расходах страхователя.

Также новая форма была дополнена таблицей по самостоятельным классификационным единицам для тех страхователей, у которых они имеются. Эта таблица заполняется и представляется только при наличии у страхователя данных по ее заполнению. Новая 4-ФСС применяется начиная с I квартала 2021 года.

Ставка по страховым взносам для IT-компаний

С 01.01.2021 для IT-компаний, получивших документ о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий, совокупная ставка страховых взносов снижается с 14% до 7,6% (6,0% — на пенсионное страхование; 1,5% — на случай временной нетрудоспособности и 0,1% — на медицинское страхование) при соблюдении ряда жестких условий (Федеральный закон от 31.07.2020 № 265-ФЗ).

Позднее ожидаются разъяснения и уточнения по применению Закона № 265-ФЗ.

Освобождение от страховых взносов

С 2021 года расширяется перечень доходов физлиц, не подлежащих обложению страховыми взносами (Федеральный закон от 23.11.2020 № 374-ФЗ). Указанный перечень дополняется денежными компенсациями, получаемыми подрядчиками и исполнителями от заказчиков в счет возмещения расходов, связанных с выполнением работ и оказанием услуг по договорам гражданско-правового характера.

Одновременно от страховых взносов освобождаются суммы, получаемые исполнителями по гражданско-правовым договорам, связанные с возмещением расходов на оплату жилых помещений (будущая редакция п. 1 ст. 422 НК РФ).

НДФЛ

Прогрессивный НДФЛ

С 01.01.2021 вступает в силу закон о прогрессивном НДФЛ (Федеральный закон от 23.11.2020 № 372-ФЗ). В соответствии с законом в отношении доходов физлиц более 5 млн руб. налоговая ставка НДФЛ составит не 13%, а уже 650 000 руб. и 15% суммы доходов, превышающих 5 млн руб. Другими словами, по повышенной налоговой ставке будет облагаться только та часть дохода физлиц, которая превышает 5 млн руб.

Причем для доходов физлиц от продажи недвижимости закон сохраняет действующую налоговую ставку в размере 13% вне зависимости от суммы такого дохода. Кроме того, из доходов физлиц, которые подлежат обложению НДФЛ по ставке 15%, исключаются доходы от продажи любого имущества физических лиц (за исключением ценных бумаг), а также доходы в виде страховых выплат по договорам страхования и пенсионного обеспечения.

Новая декларация 6-НДФЛ

С 2021 года вводится в действие обновленная форма расчета 6-НДФЛ (приказ ФНС России от 15.10.2020 № ЕД-7-11/753@). В новой форме Раздел 1 называется «Данные об обязательствах налогового агента» вместо «Обобщенные показатели». В нем должны указываться перечисленные и возвращенные суммы НДФЛ с указанием срока перечисления (возврата). Раздел 2 станет называться «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц».

В нем указываются суммы доходов, начисленных/фактически выплаченных физлицам. Также в этом разделе отражаются суммы удержанного, не удержанного и возвращенного налога. Отдельным Приложением № 1 к расчету 6-НДФЛ будет идти «Справка о доходах и суммах налога физического лица». Новый 6-НДФЛ применяется начиная с представления расчетов за I квартал 2021 года.

Обновленная декларация 3-НДФЛ

С 01.01.2021 вступает в силу обновленная декларация 3-НДФЛ (приказ ФНС России от 28.08.2020 № ЕД-7-11/615@), которая должна применяться начиная с представления отчетности за 2020 год. Новая форма была дополнена Приложением к Разделу 1 «Заявления о зачете (возврате) суммы излишне уплаченного налога на доходы физических лиц», а из Титульного листа было исключено поле «Зарегистрирована за №».

Также в новой форме появился отдельный лист расчета к Приложению 3 «Расчет авансовых платежей, уплачиваемых в соответствии с п. 7 ст. 227 НК РФ», а в Приложении 4 был добавлен показатель 090 «Сумма материальной помощи, оказываемой организацией, осуществляющей образовательную деятельность…».

Новый социальный вычет

Минфин России подготовил поправки в НК РФ о предоставлении гражданам социального налогового вычета в отношении расходов на физкультурно-оздоровительные услуги. , вычет предоставляется в сумме, уплаченной налогоплательщиком за оказанные ему организациями физкультурно-оздоровительные услуги. Вычет предоставляется в размере фактически произведенных расходов на указанные услуги, но не более 120 000 руб.

Вычет не применяется, если расходы связаны с посещением культурно-зрелищных или физкультурных (спортивных) мероприятий. Перечень физкультурно-оздоровительных услуг, в отношении которых применяется социальный вычет, утвердит Правительство РФ.

Освобождение от НДФЛ

С 01.01.2021 расширяется перечень доходов физлиц, не подлежащих налогообложению НДФЛ (Федеральный закон от 23.11.2020 № 374-ФЗ). В указанный перечень включаются доходы физлиц в виде получаемого денежного возмещения расходов на оплату жилых помещений, предоставляемых во временное пользование. Имеются в виду компенсации, установленные законодательством РФ или решением органов местного самоуправления.

Одновременно от НДФЛ освобождается получаемое физлицами возмещение стоимости полагающегося натурального довольствия, а также соответствующие доходы, полученные в натуральной форме (новая редакция абз. 4 и 5 п. 1 ст. 217 НК РФ).

Также от НДФЛ освобождается выплачиваемая командированному работнику компенсация расходов на курортный сбор и единовременная компенсация работнику при установлении опеки над ребенком, выплачиваемая в течение первого года после установления опеки, но не более 50 000 рублей на каждого ребенка. Кроме того, от НДФЛ освобождаются суммы оплаты работникам, имеющих детей-инвалидов, дополнительных выходных дней, предоставленных не только в соответствии с ТК РФ, но и по другим федеральным законам.

Упрощение порядка получения налоговых вычетов

С 01.01.2021 будет значительно . По новым правилам вычеты станут предоставляться налогоплательщикам только на основании заявления, поданного через личный кабинет на сайте ФНС. Представлять декларации 3-НДФЛ не потребуется.

В упрощенном порядке вычет будет предоставлен по окончании года при наличии в налоговом органе сведений о доходах налогоплательщика и суммах перечисленного с этих доходов НДФЛ. Сами суммы налоговых вычетов станут определяться налоговыми органами исходя из имеющихся у них сведений, полученных от банков и иных налоговых агентов (в целях предоставления инвестиционного и имущественных налоговых вычетов) и из онлайн-касс (для предоставления социальных вычетов).

НДС

Льготы для экспортеров ПО

С 01.01.2021 IT-компаниям предоставляется право на вычет по НДС при покупке за границей рекламы и маркетинговых услуг для реализации программного обеспечения (ПО) (Федеральный закон от 23.11.2020 № 374-ФЗ). Речь идет о вычете НДС по рекламным и маркетинговым услугам, приобретенным за рубежом для целей реализации на внешних рынках отечественных программ для ЭВМ и баз данных. Право на вычет станет предоставляться при продвижении на внешних рынках программ, которые включены в российский реестр ПО.

Уточнения порядка налогообложения НДС для IT-компаний

С 01.01.2021 вводится дополнительный критерий для освобождения от НДС реализации исключительных прав на программное обеспечение и базы данных, а также прав на использование указанных объектов на основании лицензионного договора (Федеральный закон от 31.07.2020 № 265-ФЗ). В частности, по новым правилам от обложения НДС будет освобождаться реализация исключительных прав только на те программы для ЭВМ и базы данных, которые включены в . Ожидаются разъяснения и уточнения по применению Закона № 265-ФЗ.

НДС при банкротстве

Со следующего года изменяется порядок применения НДС при банкротстве организаций (Федеральный закон от 15.10.2020 № 320-ФЗ). Сейчас операции по реализации имущества и имущественных прав должников, признанных банкротами, не признаются объектом обложения НДС.

Поправки уточняют данную норму, устанавливая, что не подпадают под НДС операции по реализации товаров, работ, услуг и имущественных прав должников, признанных банкротами, в том числе товаров, изготовленных и приобретенных в процессе хозяйственной деятельности, осуществляемой уже после признания должника банкротом.

Льготы для авиакомпаний

На весь 2021 год продлен срок действия пониженной ставки НДС в отношении внутренних воздушных перевозок (Федеральный закон от 23.11.2020 № 374-ФЗ). С нового года услуги по внутренним воздушным перевозкам пассажиров и багажа (за исключением авиаперевозок в Крым, Калининградскую область и на Дальний Восток, а также региональных авиаперевозок в обход Московского авиаузла) по-прежнему будут облагаться НДС по ставке 10%.

Новые реквизиты счета-фактуры

В соответствии с Федеральным законом от 09.11.2020 № 371-ФЗ с 01.07.2021 в целях учета прослеживаемых товаров счет-фактура дополняется новыми реквизитами. По новым правилам в счете-фактуре, выставляемом при реализации товаров, подлежащих прослеживаемости, должен быть дополнительно указан регистрационный номер партии товара, подлежащего прослеживаемости.

Также в счете-фактуре потребуется указывать количественную единицу измерения товара, используемую в целях осуществления прослеживаемости. Более того, при реализации прослеживаемых товаров счета-фактуры, в том числе и корректировочные, станут выставляться исключительно в электронной форме.

Обновление формата корректировочного счета-фактуры

С 01.10.2021 налогоплательщики должны будут использовать новый электронный формат корректировочного счета-фактуры (приказ ФНС России от 12.10.2020 № ЕД-7-26/736). До этого времени допускается применение как нового электронного формата, так и формата, утв. приказом ФНС России от 13.04.2016 № ММВ-7-15/189@. Обновленный формат корректировочного счета-фактуры учитывает изменения в законодательстве, связанные в том числе с внедрением системы обязательной прослеживаемости товаров.

Новые формы реестров таможенных деклараций

Новые формы реестра деклараций на товары для экспресс-грузов и реестра таможенных деклараций начинают применяться с 01.01.2021 (приказ ФНС России от 20.08.2020 № ЕД-7-15/593@). Данные реестры представляются в налоговые органы для подтверждения обоснованности применения ставки НДС 0% при экспорте товаров.

Льготы для сельхозпроизводителей

На 2021 год продлевается действие налоговой льготы по НДС в отношении племенной животноводческой продукции (Федеральный закон от 23.11.2020 № 375-ФЗ). Соответственно, импорт, реализация и передача для собственных нужд племенного крупного рогатого скота, племенных свиней, овец, коз, лошадей, птицы и полученного от них семени и эмбрионов освобождаются от налогообложения НДС. Указанная льгота будет действовать до 31.12.2022.

Налог на прибыль

Изменение декларации по налогу на прибыль

С 01.01.2021 вступает в силу обновленная форма декларации по налогу на прибыль (приказ ФНС России от 11.09.2020 № ЕД-7-3/655@). Новая форма должна применяться начиная с представления отчетности за 2020 год.

В обновленной форме из Титульного листа исключено поле «Зарегистрирована за №» и изменены штрихкоды и др.

Новый порядок заполнения декларации

С 01.01.2021 меняется порядок заполнения налоговой декларации по налогу на прибыль (приказ ФНС России от 11.09.2020 № ЕД-7-3/655@). Если организации сдают единую декларацию по группе обособленных подразделений, расположенных в одном субъекте РФ, то в приложении 5 к листу 2 декларации «Расчет распределения авансовых платежей и налога на прибыль организаций в бюджет субъекта РФ организацией, имеющей обособленные подразделения» в поле «Расчет составлен» необходимо указывать код «4». Код «4» надо указывать, даже если у компании одно обособленное подразделение, но отчетность по нему представляется централизовано только в одну из инспекций региона.

Определение остаточной стоимости НМА

В 2021 году меняется порядок формирования остаточной стоимости нематериальных активов (НМА) в целях налогообложения прибыли (Федеральный закон от 23.11.2020 № 374-ФЗ).

До настоящего времени указанный порядок в НК РФ прописан не был. С нового года остаточная стоимость нематериальных активов станет определяться как разница между их первоначальной стоимостью и суммой начисленной за период эксплуатации амортизации.

Снижение ставки по налогу на прибыль для IT-отрасли

С 01.01.2021 года для IT-компаний снижается налог на прибыль организаций (Федеральный закон от 31.07.2020 № 265-ФЗ).

В соответствии с законом IT-компании смогут уплачивать налог на прибыль только в федеральный бюджет по ставке 3% при соблюдении ряда жестких условий. В целях применения указанной льготы доля доходов от IT- услуг должна составлять не менее 90% от всех доходов организации, а в ее штате должно работать не менее 7 человек. Ожидаются разъяснения и уточнения по применению Закона № 265-ФЗ.

Списание нереализованной продукции СМИ

Для издательств и средств массовой информации (СМИ) с 01.01.2021 изменяются правила списания в расходы стоимости нереализованной печатной продукции (Федеральный закон от 15.10.2020 № 323-ФЗ).

Сейчас к прочим расходам для целей налога на прибыль издательствам и СМИ разрешается относить не более 10% стоимости вовремя не реализованного тиража соответствующего номера периодического печатного издания или соответствующего тиража книжной продукции. С нового года указанный лимит повышается до 30%.

Налог на имущество организаций

Новая декларация и изменение порядка заполнения

С 2021 года вводится в действие новая форма декларации по налогу на имущество организаций (приказ ФНС России от 28.07.2020 № ЕД-7-21/475@).

В частности, обновленная форма учитывает перенос сроков уплаты налога (авансовых платежей по нему) в течение 2020 года из-за распространения COVID-19; освобождение ряда организаций от уплаты налога за II квартал 2020 года. Контрольные соотношения для обновленной декларации приводятся в письме ФНС России от 30.09.2020 № БС-4-21/15947@.

Транспортный налог

Отмена налоговой декларации

С 2021 года для организаций отменяется обязанность по представлению в ИФНС налоговых деклараций по транспортному налогу (ст. 3 Федерального закона от 15.04.2019 № 63-ФЗ). Соответственно, представлять налоговые декларации за 2020 год уже не нужно.

При этом возможность приема деклараций, в том числе уточненных, за налоговые периоды ранее 2020 года сохраняется. В случае реорганизации организации налоговики также будут принимать уточненные налоговые декларации по транспортному налогу, если первоначально они были получены в течение 2020 года.

В связи с отменой декларации для организаций вводится обязанность по представлению в налоговые органы сообщения о наличии транспортных средств (Федеральный закон от 29.09.2019 № 325-ФЗ). Если организации не получат из ИФНС сообщения о рассчитанном налоге, они должны будут направить в инспекцию сообщение о наличии у них транспортных средств, признаваемых объектами налогообложения. Сообщение представляется по форме, утв. приказом ФНС России от 25.02.2020 № ЕД-7-21/124@. Направить сообщение нужно в отношении каждого транспортного средства в срок до 31.12.2021.

Новые сроки уплаты для организаций

С 01.01.2021 меняются сроки уплаты организациями транспортного налога и авансовых платежей по нему (п. 68 ст. 2 Федерального закона от 29.09.2019 № 325-ФЗ).

По новым правилам транспортный налог подлежит уплате налогоплательщиками-организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по транспортному налогу подлежат уплате в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Ранее указанные сроки устанавливались региональными законами.

Налог на уничтоженные автомобили

Со следующего года меняется порядок начисления налога на уничтоженные автомобили (Федеральный закон от 23.11.2020 № 374-ФЗ).

До настоящего момента исчисление транспортного налога прекращается только с момента снятия с учета в ГИБДД уничтоженного транспортного средства. По новым правилам налог прекращает начисляться уже с первого числа месяца, в котором транспортное средство прекратило существование в результате пожара, стихийного бедствия и т. п.

Для прекращения налогообложения в ИФНС достаточно будет представить заявление о гибели или уничтожении автомобиля. В этом заявлении указывается месяц гибели или уничтожения объекта налогообложения. С указанным заявлением налогоплательщик вправе представить документы, подтверждающие факт гибели или уничтожения транспортного средства. Форму заявления должна утвердить ФНС России. До этого налогоплательщик может подавать заявление в произвольной форме.

Земельный налог

Отмена налоговой декларации

С 2021 года для организаций отменяется обязанность по представлению в ИФНС деклараций по земельному налогу (ст. 3 Федерального закона от 15.04.2019 № 63-ФЗ).

Вместо декларации для уточнения налоговых платежей, поступивших за соответствующий налоговый период, организациям будут направляться сообщения об исчисленных суммах налога. Возможность приема деклараций, в том числе уточненных, за налоговые периоды ранее 2020 года сохраняется. Если организация не получит сообщение об исчисленном за 2020 год налоге, она обязана будет направить в ИФНС сообщение об имеющихся у нее земельных участках, признаваемых объектами налогообложения. Сообщение представляется в срок до 31.12.2021 по форме, утв. приказом ФНС России от 25.02.2020 № ЕД-7-21/124@.

Новые сроки уплаты для организаций

Для организаций с 01.01.2021 меняются сроки уплаты земельного налога и авансовых платежей по данному налогу (п. 68 ст. 2 Закона № 325-ФЗ).

С нового года земельный налог подлежит уплате организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом. По аналогии с транспортным налогом авансовые платежи по земельному налогу также станут уплачиваться не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Специальные налоговые режимы

Отмена ЕНВД

Система ЕНВД прекращает свое существование с 2021 года (Федеральный закон от 02.06.2016 № 178-ФЗ). В связи с этим все вмененщики, планирующие в будущем году применять другой специальный налоговый режим, должны до конца 2020 года представить в ИФНС соответствующее уведомление. Так, для перехода с 2021 года на УСН организации и ИП должны направить в ИФНС уведомление о применении УСН до 31.12.2020. В целях перехода с ЕНВД на ПСН с 01.01.2021 — не позднее 17.12.2020.

Обратите внимание, ФНС России продлила этот срок до 31.12.2020.

Сельскохозяйственные производители могут заявить о переходе на ЕСХН до 31.12.2020. Также ИП вправе перейти на применение специального налогового режима «Налог на профессиональный доход». Стать самозанятым можно в любое время, направив в ИФНС заявление через приложение «Мой налог». Всю самую полную информацию по отмене ЕНВД и переходе на другой спецрежим можно найти .

Прогрессивная налоговая ставка для УСН

В соответствии с Федеральным законом от 31.07.2020 № 266-ФЗ со следующего года вводится прогрессивная налоговая ставка по УСН. Компании, чей размер выручки находится в пределах от 150 до 200 млн руб., а средняя численность работников — от 100 до 130 человек, сохранят право на применение УСН. Но налог нужно будет уплачивать по повышенным налоговым ставкам.

Списание расходов, понесенных в период применения ЕНВД

С 01.01.2021 бывшим плательщикам ЕНВД после перехода на УСН разрешат списать материальные расходы, осуществленные до перехода на УСН (Федеральный закон от 23.11.2020 № 373-ФЗ). Речь идет о материальных расходах в виде стоимости сырья и материалов, приобретенных и оплаченных в период применения ЕНВД, но использованных уже в период применения УСН с объектом «доходы минус расходы». По новым правилам такие затраты можно будет учитывать при УСН в составе расходов по мере их использования и списания в производство.

Расширение сферы применения ПСН

По новым правилам ПСН с 2021 года может применяться в отношении любых видов предпринимательской деятельности, перечень которых установлен законом субъекта РФ (Федеральный закон от 23.11.2020 № 373-ФЗ). Одновременно в 3 раза увеличиваются площади торговых залов и залов обслуживания для заведений розничной торговли и общепита, применяющих ПСН. По аналогии с ЕНВД ограничение по площади залов при ПСН также составит 150 м².

Учет страховых взносов, уплаченных за период ЕНВД

С 01.01.2021 для бывших плательщиков ЕНВД вводится особый порядок учета расходов на страховые взносы и пособия, уплаченные после 31 декабря 2020 года (Федеральный закон от 23.11.2020 № 373-ФЗ). Данные страховые взносы и пособия уменьшают сумму ЕНВД за IV квартал 2020 года. Организации и ИП не смогут перенести расходы на уплату страховых взносов за 2020 год на периоды 2021 года, когда они будут применять иные режимы налогообложения.

Уменьшение стоимости патента на страховые взносы

С 01.01.2021 ИП на ПСН получат право уменьшать размер налога на сумму обязательных страховых взносов (Федеральный закон от 23.11.2020 № 373-ФЗ). Стоимость патента можно будет уменьшить на сумму страховых взносов, уплаченных в соответствующем налоговом периоде за наемных сотрудников и за себя, а также на величину расходов по выплате пособий по временной нетрудоспособности.

Льготы по УСН и ПСН

Субъекты РФ получат право с 01.01.2021 вводить налоговые каникулы для впервые зарегистрированных ИП (Федеральный закон от 31.07.2020 № 266-ФЗ). Налоговые льготы для начинающих ИП региональные власти могли устанавливать вплоть до конца текущего года. Теперь соответствующее право региональных властей устанавливать налоговую ставку 0% по УСН и ПСН в отношении впервые зарегистрированных ИП продлевается до 01.01.2024.

Ставка 0% по УСН и ПСН может устанавливаться для ИП, осуществляющих деятельность в производственной, социальной и научной сферах, а также в сфере бытовых услуг населению. Также налоговые каникулы могут распространяться на ИП, оказывающих услуги по предоставлению мест для временного проживания. Льготная ставка действует в течение 2 лет со дня регистрации ИП.

Акцизы

Повышение акцизов на табачные изделия

Ставки акциза на табак и табачные изделия повышаются с 01.01.2021 (Федеральный закон от 15.10.2020 № 321-ФЗ). В частности, акцизы на сигары будут повышены с запланированных ранее 224 до 258 руб. за 1 штуку.

Обновленная декларация по акцизам на бензин

С 19.01.2021 вводится новая форма декларации по акцизам на бензин, дизтопливо, моторные масла, керосин, природный газ, легковые автомобили и мотоциклы (приказ ФНС России от 13.10.2020 № ЕД-7-3/747@). Новая декларация учитывает изменения в порядке применения демпфирующих механизмов, предназначенных для стабилизации цен на бензин, дизельное топливо и керосин. Новая форма применяется с представления декларации за февраль 2021 года.

Новый порядок заполнения декларации по акцизам на табак

В 2021 году будет применяться новый порядок заполнения налоговой декларации по акцизам на табак и табачную продукцию (приказ ФНС России от 25.09.2020 № ЕД-7-3/696@). Обновленный порядок содержит особенности заполнения декларации в отношении различных видов табака — трубочного, жевательного и пр. При этом вместо единого кода этим видам табака присвоены разные коды подакцизных товаров. Также в новом порядке учтены особенности применения повышающего коэффициента, установленного для производителей сигарет, папирос, сигарилл, биди и кретека.

Трудовое законодательство

Перенос выходных дней

В 2021 году увеличивается продолжительность новогодних каникул по сравнению с 2020 годом (Постановление Правительства РФ от 10.10.2020 № 1648). Каникулы в новом году составят уже 10, а не 8 календарных дней, как это было в уходящем году. При этом выходные дни будут перенесены с субботы 2 января на пятницу 5 ноября, с воскресенья 3 января на пятницу 31 декабря и с субботы 20 февраля на понедельник 22 февраля.

С учетом переноса выходных на 2021 год запланированы следующие нерабочие праздничные дни:

- с 1 по 10 января;

- с 21 по 23 февраля;

- с 6 по 8 марта;

- с 1 по 3 мая и с 8 по 10 мая;

- с 12 по 14 июня;

- с 4 по 7 ноября;

- 31 декабря.

С производственным календарем на 2021 год можно ознакомиться на сайте.

Бессрочные декларации СОУТ

С 2021 года изменится порядок проведения специальной оценки условий труда (з). Напомним, сейчас декларация соответствия условий труда (СОУТ) действительна в течение 5 лет с момента проведения спецоценки. При отсутствии несчастных случаев на производстве и нарушений требований охраны труда срок действия декларации продлевается еще на 5 лет.

По истечении десятилетнего периода действия декларации (с учетом ее продления) работодатели обязаны проводить новую спецоценку условий труда работников. Новыми же правилами предполагается установить бессрочное действие декларации СОУТ в случае отсутствия оснований для ее прекращения. Это позволит работодателям не проводить спецоценку условий труда по истечении срока действия декларации, если условия труда на рабочих местах не изменились.

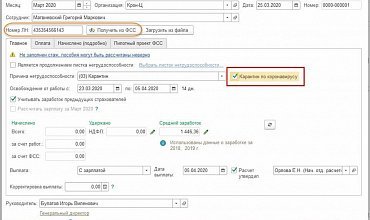

Прямые выплаты пособий из ФСС

С 01.01.2021 еще 8 самых крупных регионов перейдут на прямые выплаты больничных и детских пособий из ФСС. Это Москва, Санкт-Петербург, Краснодарский и Пермские края, Московская, Свердловская и Челябинская области, Ханты-Мансийский автономный округ.

Таким образом, с нового года на прямые выплаты пособий перейдут уже все без исключения субъекты РФ. Такой переход предусмотрен, в частности, разработанным Минтрудом России .

Подробнее о переходе к прямым выплатам пособий из средств ФСС с 01.01.2021 см. видеозаписи лекций на сайте 1С:ИТС на странице .

Автоматическое оформление пособий

Предполагается, что в 2021 году во всех регионах страны заработает новый порядок выплаты больничных и декретных пособий. Планируется, что в соответствии с новым порядком пособия по временной нетрудоспособности, а также по беременности и родам будут оформляться автоматически, в так называемом проактивном режиме.

Для выплаты пособия достаточно будет оформить электронный листок нетрудоспособности. Никаких заявлений и дополнительных документов для получения пособий представлять не потребуется.

Удаленная работа

С 01.01.2021 вступят в силу нормы Федерального закона от 08.12.2020 № 407-ФЗ об удаленной занятости. Закон предусматривает две формы дистанционной работы — постоянную и временную.

На временную дистанционную работу сотрудники смогут переводиться по распоряжению работодателя (без согласия самих работников) при наличии чрезвычайных обстоятельств — стихийных бедствий, аварий, эпидемий и т. д. Выполнение работы в дистанционном режиме не сможет являться основанием для снижения зарплаты и лишения работника прав, гарантированных ТК РФ.

Продление санитарных ограничений

Для работодателей на весь 2021 год продлевается срок действия санитарно-эпидемиологических правил по профилактике коронавируса (постановление Роспотребнадзора России от 13.11.2020 № 35). В частности, работодатели обязываются соблюдать требования по регулярному измерению температуры тела работников, обеспечению входного контроля, дезинфекции рабочих помещений и использованию оборудования по обеззараживанию воздуха.

Также работодатели обязываются соблюдать действующие требования, касающиеся перевода части сотрудников на удаленный режим работы.

Дополнительные обязанности для работодателей

С 01.01.2021 работодателей обяжут проводить регулярный инструктаж работников по действиям при чрезвычайных ситуациях природного и техногенного характера (Постановление Правительства РФ от 18.09.2020 № 1485).

Такой инструктаж нужно будет проводить среди своих работников не реже одного раза в год и при приеме на работу в течение первого месяца работы.

Новые правила расчета МРОТ и прожиточного минимума

В соответствии с Законопроектом № 1027748-7 предлагается внести изменения в и рассчитывать прожиточный минимум исходя из медианного среднедушевого дохода за предшествующий год, а не на основе потребительской корзины.

Медианный доход — это величина дохода, относительно которой у половины населения доходы выше, а у половины — ниже. Соответственно, при таком подходе прожиточный минимум будет зависеть от уровня доходов большинства граждан и повышаться по мере того, как растут доходы населения страны. Прожиточный минимум предлагается устанавливать на федеральном уровне с учетом медианного дохода, а минимальный размер оплаты труда — с учетом медианной зарплаты. Предполагается, что МРОТ в 2021 году составит 12 792 руб. К 2023 году МРОТ должен вырасти до 14 176 руб.

Режим труда и отдыха водителей

С 01.01.2021 вступают в силу новые правила по установлению режима рабочего времени и времени отдыха водителей (приказ Минтруда от 16.10.2020 № 424). Новые требования не содержат норм, касающихся составления графиков работы при выполнении пассажирских перевозок.

При этом рабочее время будет разделено на 3 крупные категории — время управления автомобилем, время специальных перерывов для отдыха и время работы, не связанной с управлением автомобилем. Для каждой категории рабочего времени установлены отдельные требования. Одновременно сгруппированы требования к суммированному учету рабочего времени водителей.

Прочие изменения

Коэффициенты-дефляторы для УСН, ПСН, НДФЛ и торгового сбора

Минэкономразвития России постановлением от 30.10.2020 № 720 утвердило коэффициенты-дефляторы на 2021 год:

- для применения НДФЛ — 1,864;

- для применения ПСН — 1,637;

- в целях применения УСН — 1,032;

- для расчета торгового сбора — 1,420.

Поскольку коэффициенты-дефляторы на 2021 год выше значений, установленных на текущий год, в следующем году у налогоплательщиков указанных налогов могут вырасти налоговые платежи. В частности, ПСН, торговый сбор и фиксированные авансовые платежи по НДФЛ вырастут в будущем году на 3%.

Индексация предельных величин доходов на коэффициент-дефлятор для целей применения УСН была приостановлена только до 2020 года. Одновременно с 01.01.2021 вводится прогрессивная налоговая ставка по УСН (см. выше).

Согласно действующим нормам НК РФ, для целей применения УСН в 2021 году индексируется и предел 150 млн руб. для применения «обычной» ставки налога. В 2021 году эта предельная величина составит 154,8 млн руб. соответственно.

Налогообложение криптовалюты

С 01.01.2021 компании и физлица станут отчитываться об операциях с цифровой валютой и уплачивать налоги с доходов от этих операций (законопроект № 1065710-7). Для целей налогообложения доходы от операций с цифровой валютой должны будут включаться физлицами в налоговую базу по НДФЛ, а организациями — в базу налога на прибыль. При этом налогоплательщики обязываются представлять отчеты об операциях с цифровой валютой и об остатках цифровой валюты. Указанные сведения будут представляться в ИФНС, если за календарный год сумма поступлений/списаний цифровой валюты превысит сумму, эквивалентную 600 000 рублей.

Физические лица должны будут направлять указанные сведения в электронной форме через личный кабинет налогоплательщика, а организации — в электронной форме по ТКС. Непредставление сведений будет грозить штрафом в размере 50 000 рублей. В свою очередь неуплата налога с доходов от операций с криптовалютой повлечет взыскание штрафа в размере 40% от суммы неуплаченного налога в части таких операций.

Прослеживаемость товаров

В соответствии с Федеральным законом от 09.11.2020 № 371-ФЗ с 01.07.2021 организации и предприниматели обязываются вести учет и отчитываться по всем операциям с товарами, подлежащими прослеживанию. Минфин России подготовил перечень товаров, подлежащих прослеживаемости.

Все участники рынка должны будут уведомлять налоговиков о ввозе таких товаров Россию, а также регулярно отчитываться об их обороте. Отчет об операциях с прослеживаемыми товарами будет представляться в электронной форме по ТКС через оператора ЭДО.

Продление моратория на плановые проверки малого бизнеса

Правительство РФ продлило мораторий на плановые проверки малого бизнеса до 31.12.2021. Об этом на оперативном совещании с вице-премьерами.

Кроме того, с 01.01.2021 организациям и ИП лицензии на осуществление медицинской и фармацевтической деятельности, производства лекарственных средств, медицинской техники и ее сервисного обслуживания будут выдаваться в электронном виде.

Основания для отказа в приеме налоговой отчетности

С 2021 года в НК РФ появится закрытый перечень оснований для отказа в принятии налоговой отчетности (Федеральный закон от 23.11.2020 № 374-ФЗ). Так, в приеме деклараций откажут, если в отношении налогоплательщика в ЕГРЮЛ будет внесена запись:

- о недостоверности содержащихся в реестре сведений о руководителе;

- прекращении деятельности и др.

Новые основания для отказа будут применяться в отношении деклараций и расчетов, представленных после 01.07.2021.

Новые реквизиты счетов для уплаты налогов

С 01.01.2021 меняются реквизиты счетов казначейства для уплаты налогов. Это предусмотрено письмами Федерального казначейства от 30.09.2020 № 05-04-09/19667 и от 06.10.2020 № 05-04-09/20207. Новые реквизиты счетов приводятся в письме ФНС России от 08.10.2020 № КЧ-4-8/16504@. При этом до 30.04.2021 казначейством установлен переходный период, когда будут одновременно функционировать оба счета, как старый, так и новый. С 1 мая будут действовать только вновь открытые казначейские счета.

Упрощение порядка внесения изменений в ЕГРЮЛ

С 26.04.2021 упрощается порядок внесения изменений в ЕГРЮЛ при переименовании организаций (Федеральный закон от 27.10.2020 № 350-ФЗ).

Согласно поправкам, при изменении в ЕГРЮЛ наименования компании регистрирующий орган самостоятельно внесет необходимые поправки в данные всех других компаний, где такое юрлицо является участником, лицом, имеющим право действовать без доверенности, либо держателем реестра акционеров. Самой организации никаких заявлений и уведомлений для этого предоставлять не придется.

Освобождение от обязательного аудита

С 2021 года малый бизнес освободят от обязательного аудита (). Предполагается, что по новым правилам финансовые критерии обязательного аудита по выручке будут повышены с 400 до 800 млн руб., а по сумме активов бухгалтерского баланса — с 60 до 400 млн руб.

Уведомление о блокировке счетов

С 01.07.2021 вступают в силу новые правила блокировки банковских счетов за несвоевременное предоставление налоговой отчетности (Федеральный закон от 09.11.2020 № 368-ФЗ). Налоговые органы станут заблаговременно (за 14 дней) информировать налогоплательщиков, налоговых агентов и плательщиков страховых взносов о предстоящей приостановке операций по банковским счетам в связи с непредставлением налоговой отчетности. Кроме того, в 2 раза, с 10 до 20 дней, будет увеличен срок представления налоговой отчетности, по истечении которого налоговые органы смогут блокировать счета.

Изменение правил заполнения платежек

С 01.01.2021 вступают в силу новые правила заполнения распоряжений о переводе денежных средств в бюджет (приказ Минфина России от 14.09.2020 № 199н).

В частности, изменяется порядок заполнения поля «106» (основание платежа) и зависимых от него полей «107–109» для определенных условий (особенно для таможенных платежей).

Новые правила оформления путевых листов

С 01.01.2021 действуют новые правила оформления путевых листов (приказ Минтранса России от 11.09.2020 № 368). В частности, согласно изменениям, перечень обязательных реквизитов путевого листа дополняется «сведениями о перевозке», которые должны отражать информацию о видах сообщения и перевозок.

Еще полезные материалы на сайте БУХ.1С в разделах:

Комментарии