С 1 января 2021 года перестает действовать система налогообложения «Единый налог на вмененный доход» (ЕНВД).

По умолчанию все, кто использовал ЕНВД, будут переведены на ОСНО. Для большинства бизнесов это экономически невыгодно и значительно увеличит величину налогов. Поэтому важно понять, какой режим будет наиболее эффективным для бизнеса.

Плательщики ЕНВД могут перейти на следующие налоговые режимы: УСН, ЕСХН, ПСН, НПД (налог на профессиональный доход для самозанятых граждан).

В статье рассмотрим, на какие системы налогообложения можно быстро и просто перейти в 1С:Управление нашей фирмой.

- Возможности 1С:УНФ для расчета налогов, формирования и сдачи регламентированной отчетности

- Системы налогообложения, на которые можно перейти с ЕНВД вместе с 1С:УНФ

- Переход на патентную систему налогообложения с 1С:УНФ

- Переход на упрощенную систему налогообложения с 1СУНФ

Возможности 1С:УНФ для расчета налогов, формирования и сдачи регламентированной отчетности

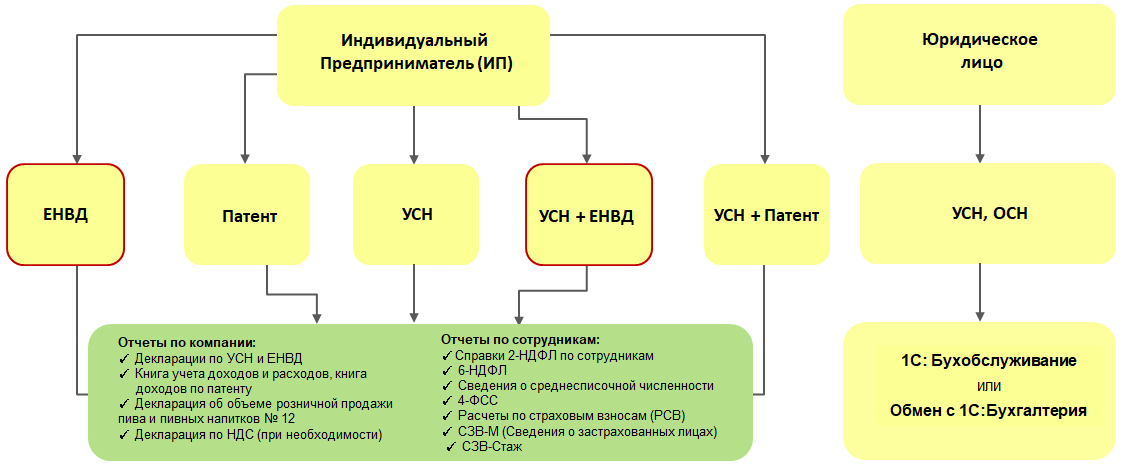

1С:УНФ сейчас позволяет формировать и сдавать отчетность для индивидуальных предпринимателей (ИП) работающих на:

- упрощенной системе налогообложения (УСН),

- патенте (ПСН),

- ЕНВД (до 2021 г.)

- УСН+ЕНВД (до 2021 г.)

- УСН+ПСН.

- В карточке организации выбираем систему налогообложения и заполняем информацию о компании.

Станет доступным раздел «Налоги». - В документах устанавливаем, принимать или не принимать к регламентированному учету. Если используем сочетание двух систем налогообложения, выбираем по какой системе учитываем этот документ.

- Согласно календарю налогов формируем регламентированные отчеты. Сохраняем, распечатываем или сдаем отчетность с помощью сервиса 1С-Отчетность.

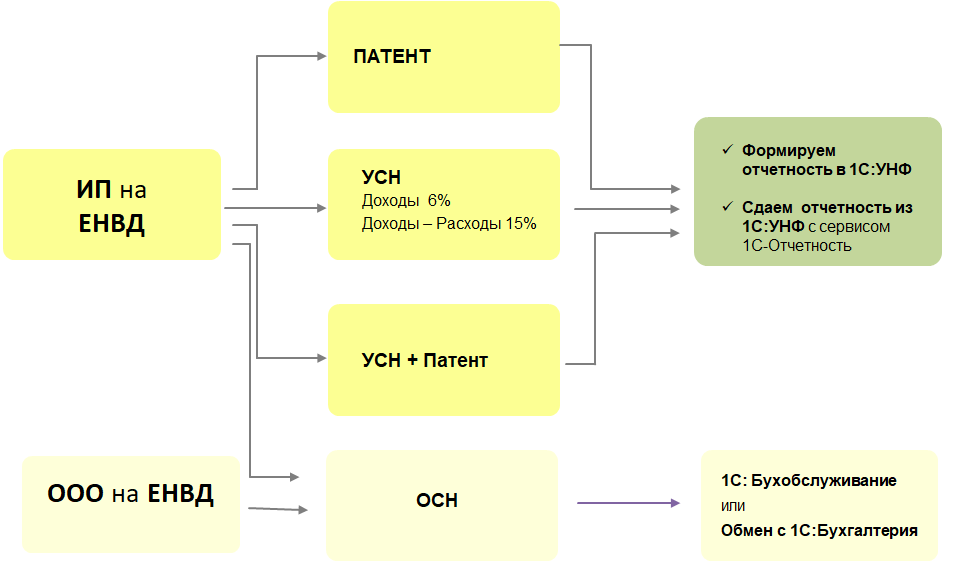

Системы налогообложения, на которые можно перейти с ЕНВД в 1С:УНФ

Теперь разберемся на какие системы и почему можно быстро и эффективно перейти с 1С:УНФ:

- Патент

- УСН с объектом налогообложения «доходы»

- УСН с объектом налогообложения «доходы — расходы»

- УСН + Патент для различных видов деятельности.

Переход на Патент

Самый быстрый и простой переход и минимальная регламентированная отчетность при переходе на патент.

Если подходит по видам деятельности и ограничениям, то безусловно выбираем эту систему налогообложения.

- Только для ИП

- Торговая площадь для розничной торговли и общепита не более 50 кв. м. (планируются изменения)

- Количество сотрудников до 15 чел.

- Годовой доход не более 60 млн. руб.

- Нет вычета фиксированных страховых взносов (планируются изменения)

- Нельзя торговать товарами, подлежащими обязательной маркировке: лекарства, обувь и изделия из натурального меха.

2. В документах заполнять поле «Налоговый учет», устанавливая флажки: принимать или нет к формированию книги доходов.

3. Формировать книгу учета доходов по патенту. Согласно календарю отчетности формировать и сдавать отчеты по сотрудникам.

4. Вовремя оплачивать стоимость патента.

Переход на УСН

Если не подходим под виды деятельности и ограничения патентной системы налогообложения, то можно перейти на упрощенную систему налогообложения, не забывая об ограничениях.

- Количество сотрудников до 130 чел. (с 2021 г.)

- Годовой доход не более 200 млн. руб. (с 2021 г.)

- Два объекта налогообложения: "доходы" — 6%, "доходы минус расходы" — 15%

- Предусмотрены специальные налоговые ставки для тех, кто превысил ограничение 150 млн. руб. и 100 человек: 8% – если объект "доходы", 20% – если объект "доходы минус расходы"

- Остаточная стоимость основных средств 150 млн. руб.

- Есть вычет фиксированных взносов, если объект налогообложения Доходы-Расходы

- Можно торговать товарами, подлежащими маркировке

- (+) Cтраховые взносы можно учесть в расходах, если объект "доходы минус расходы" и уменьшить на них налог (аванс), если объект "доходы".

В каких случаях выгодно перейти с ЕНВД на УСН с объектом налогообложения «Доходы — Расходы»?

Прежде всего УСН с объектом налогообложения «Доходы — Расходы» подойдет тем, у кого расходы составляют более 60% доходов (например, магазины).

Не следует забывать, что принимаются только расходы, перечисленные в п. 1 ст. 346.16 НК РФ.

Какие дополнительные преимущества можно получить при переходе на УСН с объектом налогообложения «Доходы — Расходы»?

(+) Особенность учета товаров при переходе на УСН

Несомненный плюс для тех, кто занимается торговлей и переходит с ЕНВД на УСН с объектом «доходы минус расходы» — это возможность учесть в налоговой базе по УСН расходы по оплате товаров для дальнейшей реализации, которые приобретены до перехода на УСН (Федеральный закон от 01.04.2020 № 102-ФЗ). Расходы учитываются по мере реализации этих товаров.

(+) Особенность учета сырья и материалов при переходе на УСН

Расходы на приобретение сырья и материалов, оприходованных, но не оплаченных в периоде применения УСН «доходы» и/или ЕНВД, уменьшают налогооблагаемую базу после перехода на УСН «доходы минус расходы» на дату их оплаты поставщику (пп. 1 п. 2, п. 4 ст. 346.17 НК РФ, письма Минфина России от 18.10.2017 № 03-11-11/68187, от 03.07.2015 № 03-11-06/2/38727).

Программа 1С:УНФ позволяет вести учет товаров и материалов. 1С:УНФ позволит правильно посчитать остатки в количественном и стоимостном выражении, поможет учесть в расходах.

1. Выбрать новую систему и объект налогообложения в карточке организации.

2. В документах заполнять поле «Налоговый учет», устанавливая флажки: принимать или нет к формированию книги учета доходов и расходов.

3. Формировать книгу учета доходов и расходов. Согласно календарю отчетности формировать декларацию по УСН и сдавать отчеты по сотрудникам.

4. Сдавать отчетность через сервис 1С:Отчетность.

Чтобы перейти на наиболее экономически выгодную для вас систему налогообложения посчитайте варианты уже сейчас.

Программа 1С:УНФ поддержит выбор наиболее подходящей системы налогообложения. Поможет формировать и сдавать отчетность для индивидуальных предпринимателей.

Для организаций предлагаем вести оперативный управленческий учет, формировать первичные документы и передавать в 1С:Бухгалтерию.

Для сдачи регламентированной отчетности юридические лица могут воспользоваться услугами 1С:Бухобслуживание, а если используете своего бухгалтера, то обменом с 1С:Бухгалтерией.

Комментарии

Здравствуйте.

Планируется ли поддержка НПД для ИП в 1с УНФ?

Добрый день! Пока не планируем.

Планируется ли поддержка НПД в 1с УНФ?

Добрый день! Для чека можно выбрать патент, либо не выбирать. Пробивается чек в соответствии с выбором.

От чего зависит стоимость патента? Сантехнические товары подходят под патент? Если арендуемая площадь 51 кв.м., то патент не подойдет?

Возможность применять патент зависит от региона. Стоимость патента зависит от потенциального годового дохода, который также определяют регионы.

Прочитать по особенностям ПСН можно здесь:

https://its.1c.ru/db/taxpsn#content:8:hdoc:_top:%D1%81%D1%82%D0%BE%D0%B8%D0%BC%D0%BE%D1%81%D1%82%D1%8C%20%D0%BF%D0%B0%D1%82%D0%B5%D0%BD%D1%82%D0%B0

Рассчитать стоимость патента можно здесь: https://patent.nalog.ru/info/

Узнать изменения с 2021 года по патентной системе налогообложения можно здесь: https://its.1c.ru/db/newscomm#content:470758:hdoc

Добрый день!

При совмещении УСН и патента в 1С. УНФ в чеки автоматом проходило - СНО:УСН. Чтобы это исправить нам предложили вызывать программиста и в частном порядке исправлять ситуацию. Это было год назад. Сейчас такая же ситуация?